20-24 Mayıs 2013 Forex Piyasası Haftaya Bakış Analizi

Ekonomik Takvim bölümüne aşağıdaki adresten ulaşabilirsiniz.

http://www.gcmforex.com/Ekonomik-Takvim/

Makro-Ekonomik Gelişmeler

Piyasada geçtiğimiz haftanın başlıkları

Geçen haftaya, Avrupa’daki bankacılık birliğine ilişkin açıklamaların ağırlıkta olduğu Eurogroup toplantısı ile başlayan piyasalar, genel anlamda makro-ekonomik veriler, FED’e ilişkin beklentiler ve güçlü Dolar eşliğinde yön aradı. Özellikle büyük ekonomilerden gelen önemli veriler varlık fiyatları üzerinde etkili olurken, ağırlıkla Euro Bölgesi ve ABD rakamları yatırımcıların gündeminde yer buldu. İçeride ise TCMB’nin faiz indirim kararı ve Moody’s’in not artırımı etkili olan gelişmeler arasında idi.

Önceki hafta son yılların en düşük seviyesinde gerçekleştiği görülen ABD’nin istihdam talepleri verisi ile başlayan Dolar’ın yükselişi bu geride bıraktığımız hafta da devam ederken, FED’in parasal genişleme programını miktarca kısabileceği beklentileri ABD’nin para birimindeki yükselişlerde etkili oldu. Diğer taraftan, özellikle önceki açıklamaları dikkate alındığında piyasa katılımcılarının alışık olmadığı bir şekilde ifadeler kullandığı söylenebilecek San Francisco FED Başkanı Williams’ın konuşması ABD’nin para birimindeki kazanımlara destek oldu. Williams, FED’in parasal genişleme miktarını yaz sonu itibari ile azaltabileceğini söylerken, parite ve emtia fiyatlarında Dolar yönlü işlemlerin ağırlık kazandığı görüldü. Perşembe günü ise ABD’den açıklanan yapı ruhsatları dışındaki verilerin tamamı tahmin rakamlarının altında kalırken, haftanın son iş günü 83.7 ile beklentilerin çok üzerinde gelen Michigan hassasiyeti verisi dünyanın en büyük ekonomisinin para birimindeki değer kazanımlarını hızlandırdı.

Salı günü Almanya’nın olumsuz ZEW ekonomik hassasiyet verisi ile başlayan kötü ekonomik veri akışı ise bu hafta neredeyse tüm Avrupa ülkeleri için geçerliydi. Özellikle başta Euro Bölgesi ve Almanya olmak üzere Fransa ve İtalya’dan Çarşamba günü açıklanan büyüme rakamları tahminlerin altında kalırken, Euro Bölgesi’nin 1999 yılından bu yana yaşadığı en uzun resesyon döneminin görülmesi dikkat çekti. Almanya çeyreklik bazda %0.1 ile resesyona girmekten kurtulurken, rakamlar Fransa, İtalya ve Eurozone ekonomilerinin daraldığına işaret etti.

Yurt içine baktığımızda ise bu hafta piyasaların oldukça hareketli saatler yaşadığını görebiliriz. Öncelikle TCMB’nin beklentilerden daha fazla faiz indirimine gittiği beyanatında, hem politika hem de koridorun alt ve üst band oranlarının 50’şer baz puan indirildiğini gördük. Aynı gün borsa kapandıktan sonra kredi derecelendirme kuruluşu Moody’s, Türkiye’nin yabancı para cinsinden notunu bir basamak yükselterek Baa3’e çıkardığını açıkladı. Fitch’den sonra Moody’s’in de Türkiye’nin notunu yatırım yapılabilir seviyeye taşıması TRY’de sert hareketlerin görülmesini sağlarken, USD/TRY 1.85 seviyelerine yaklaştı.

Yeni haftada öne çıkanlar

Piyasalar yeni haftanın ilk iş gününe Almanya, Fransa, İsviçre ve Kanada tatilleri başlarken, FOMC üyesi Evans’ın konuşması dışında Pazartesi günü önemli bir gündem maddesi görünmüyor. Ancak haftanın devamında oldukça önemli verilerin takip edileceğini söyleyebiliriz.

Salı günü Almanya’nın PPI ve İngiltere’nin enflasyon rakamlarının öne çıktığı görülürken, FOMC üyeleri Bullard ve Dudley’nin konuşmaları yatırımcıların merceği altında olacak. Özellikle Avrupa kıtasındaki resesyona ilişkin artan endişeler, bu haftaki ekonomik göstergelerin önemini artırırken, FED’in varlık alım programının Dolar’da yarattığı etkiler nedeni ile de ABD’li merkez bankası başkanlarının konuşmaları dikkatle takip edilecek.

Bu paralelde, Çarşamba günü Bernanke’nin tanıklığı ve bir önceki FOMC toplantısının kayıtları kritik bir önem taşırken, yatırımcılar söz konusu gelişmelerden varlık alım programının geleceğine ilişkin ipuçları almaya çalışacak. Eğer parasal genişlemenin kısılabileceği yönündeki beklentileri destekleyen sinyaller alınırsa, son zamanlarda Dolar’da görülen yükselişler hız kazanabilir. Ancak FED Başkanı’nın genel anlamda programa bağlı kalınması yönündeki isteği biliniyor ve Bernanke’nin tahvil alımlarının hız kesmeden devam etmesi gerektiğini yineleyerek piyasaları ikna etmesi, Dolar’dan çıkışların gelmesine yol açabilir.

Bu gelişmelerden önce piyasalar yoğun Çarşamba gününe BOJ’un faiz beyanatı ile başlayacak. Dolar’daki yükselişler ile 103.00 seviyesinin üzerine tırmanan USD/JPY paritesi için büyük önem taşıyan karar ile birlikte yatırımcılar, Banka’nın Başkanı Kuroda’dan yeni hamleler gelip gelmeyeceğini izleyecekler. Diğer taraftan günün devamında BOE’nin son toplantısının kayıtlarının yakından inceleneceğini ifade edebiliriz. Toparlanma sinyalleri vereceği tahmin edilen ada ülkesine ait perakende satış verisi ile aynı saatte yayınlanacak tutanaklarda, varlık alımına ilişkin kaç üyenin artırım isteğinde bulunduğu merakla bekleniyor. Bir önceki toplantıda başkan Mervyn King’in de aralarında bulunduğu 3 üye mevcut 375 Sterlin’lik alımların 25 milyar yükseltilmesi gerektiği yönünde oy kullanmıştı. (Komite 9 üyeden oluşmaktadır) Ülkeden son gelen olumlu veriler sonrasında artırım isteyen üyelerin sayısında görülecek bir azalma Sterlin’de sert yükselişler görülmesine neden olabilecekken, varlık alımlarının artması yönünde oy kullanan daha fazla üye olması da ülkenin para biriminde değer kayıplarına neden olabilir. Ancak Başkan King’in son konuşması da dikkate alınırsa İngiliz ekonomisinin rayına girmeye başladığı yönündeki düşüncelerin daha ağırlıkta olduğu görülüyor.

Perşembe günü ise yine Çarşamba gibi oldukça yoğun bir veri akışına sahne olacak. Euro Bölgesi ülkelerinde PMI rakamları öne çıkarken, İngiltere’den GDP ve ABD’den de her hafta olduğu gibi istihdam talepleri verisi yatırımcıların takibinde olacak. Diğer taraftan özellikle Çin imalat PMI verisi ile günün sonundaki ECB Başkanı Draghi’nin konuşmasının özellikle dikkatle inceleneceği ifade edilebilir.

Son iş gününe baktığımızda ise BOJ Başkanı Kuroda’nın konuşmasının, Alman Ifo iş ortamı endeksinin ve ABD’nin dayanıklı mal siparişlerinin öne çıktığını görüyoruz. Almanya’dan ayrıca Gfk tüketici güven endeksi ve GDP rakamları piyasalar için önem taşırken, hafta boyunca Avrupa’dan gelecek veriler ile birlikte bu göstergelerin varlık fiyatlarında etkili olabilecek datalar arasında olduğu söylenebilir.

Hafta geneline bakıldığında oldukça yoğun bir ekonomi gündemi olacağını ifade edebiliriz. Piyasalarda son derece etkili olan Dolar’daki değer kazanımları bu hafta gelecek ekonomik göstergeler ve politika yapıcıların konuşmaları ile şekillenecekken, Avrupa’ya ilişkin endişeler de veri akışı ile yön bulmaya çalışacak. Ayrıca Asya cephesinde Çin ve Japonya’dan açıklanacak rakamların piyasa katılımcıların vereceği kararlar üzerinde etkili olabileceği söylenebilir.

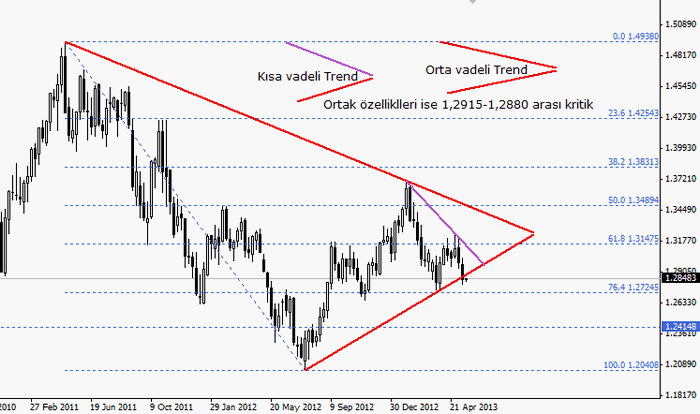

EUR/USD TEKNİK ANALİZ

“1,3230 altında kaldığı müddetçe düşüş baskısı devam etmektedir”

EUR/USD paritesi ile ilgili paylaşmış olduğumuz hemen hemen tüm raporlarda 1,3230 seviyesi üzerinde durmuş ve bu seviye altında düşüş baskısının devam edeceğini sizlerle paylaşmıştık. EUR/USD paritesi her zaman 1,32**’li seviyelerde satış baskısına maruz kalmış ve bu durum satış baskısının devam etmesini sağlamıştır. Bu düşüşlerde önce 200 günlük basit hareketli ortalama olan 1,3015, daha sonra İchimoku indikatöründe bulutun alt noktası olan 1,2915 ve en son olarak da haftalık grafikteki kanalın alt noktası olan 1,2840 desteğini kırarak satış baskısının ne denli önemli olduğunu kanıtlamış oldu. Haftayı da 1,2840 seviyesi altında kapatan parite şuanda da 1,2835 seviyesinde hareketlerine devam etmektedir. Genel olarak baktığımızda paritede düşüş beklentimizin devam ettiğini ve bu nedenle de yaşanılacak olası yükselişlerin satış fırsatı olarak değerlendirilmesi gerektiğini söyleyebiliriz. Bu bağlamda da özellikle de 200 günlük basit hareketli ortalama olan 1,3015 seviyesine doğru yaşanılacak çıkışların orta ve uzun vadeli satış fırsatı olduğunu söyleyebilir, 1,2750 ve 1,2630 seviyelerinin hedef olabileceğini söyleyebiliriz.

NOT: EUR/USD paritesindeki düşüş beklentimizi değiştirebilmek için ilk şart paritenin 200 günlük basit hareketli ortalamanın üzerinde iki günlük kapanış yapmasıdır. Böyle bir durumun oluşma ihtimali zayıf olmak ile beraber Avrupa’daki gelişmelere bağlıdır.

Pivot: 1,3230

Destek; 1,2750-1,2630-1,2500

Direnç; 1,2915-1,3015-1,3130

GBP/USD TEKNİK ANALİZ

“1,5605 seviyesi altında kaldığı müddetçe düşüş baskısı devam etmektedir”

GBP/USD paritesi 1,6380 seviyesinden başlatmış olduğu satış rallisini 1,4830 seviyesinde sonlandırmış, yani 1500 pipslik bir satış baskısı oluşturmuştur. Parite 1,4830 seviyesine kadar düştükten sonra artık kar realizasyonların gelmeye başlaması tepki alışı düşüncesinin oluşmasını sağladı ve parite 1,4830 seviyesinden gerçekleştirdiği yükselişlerle 1,5605 seviyesine kadar yükseldi. Bu yükselişi de kabataslak 775 pips olduğunu düşünürsek hemen hemen var olan satış dalgasının yarısı kadar bir düzeltme yükselişinin olduğu görülmektedir. Bu bağlamda 1,5605 seviyesinin artık tepe olduğunu ve buradan satış baskısı ile birlikte tekrar 1500 pipslik bir düşünce yapısında olmamızda kaçınılmaz olacaktır. Bu düşünceyi uyguladığımızda şuanda 1500 pipsin sadece 440 pips düşüşünü görmüş olduk. Geriye de yuvarlak hesap 1050 pipslik bir düşüş kaldı görünümü içerisindedir. Tabii ki bu senaryo uzun vadeli bir bakış olmakla beraber bu beklentiyi kısa vade düşünmemek gerekmektedir. Ancak görünen o ki bu senaryonun güçlülüğünü koruması şuandaki düşüşlerin devamı için önemlidir. Özellikle de parite 1,5605 seviyesinin altında kalmayı sürdürmesi durumunda bu beklentimizi 1,4050 seviyesi hedeflenene kadar devam ettireceğimizi söyleyebiliriz.

Orta vadeli olarak baktığımızda 1,5605 önemli bir bariyer olmakla birlikte bu direnç altında kalmayı sürdürmesi ile yeni satış baskısının oluşması gözlemlenebilir. Bu bağlamda yaşanılacak olası yükselişlerin satış fırsatı olması riskimizi minimize etmek için önemlidir. Tepki alışları için düşünülecek noktalara baktığımızda 21 ve 55 günlük basit hareketli ortalamalar aklımıza gelmektedir ve bu durumda da paritedeki çıkışların 1,5250 ve 1,5388 ile sınırlı kalması beklenilmektedir. Bu bağlamda da bu olası çıkış seviyeleri satış fırsatı olarak değerlendirilebilir.

Pivot: 1,5605

Destek; 1,5120-1,5010-1,4830

Direnç; 1,5250-1,5388-1,5605

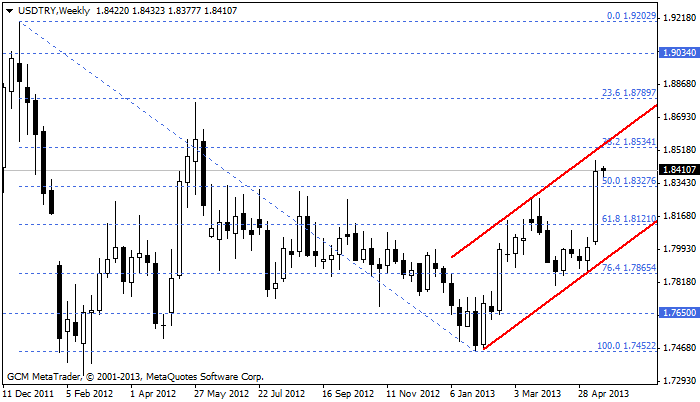

USD/TRY TEKNİK ANALİZ

“1,8260 geçildi Alıcılar rahatladı ancak 1,8535 seviyesine dikkat”

Gerek ABD verileri sonrası Dolar’ın değerlenmesi gerekse kredi notu artırımı sonrasında Türk lirasındaki beklenen yükselişleri oluşmaması USD/TRY paritesinin yukarı yönlü çıkışına katkı sağladı ve uzun bir süredir üzerinde sıklıkla durduğumuz 1,78-1,8260 bandın yukarı yönlü geçilerek alış baskısının önemli olduğunu kanıtlamış ve şuanda da 1,8408 seviyesinde hareketlerine devam etmektedir. Teknik olarak baktığımızda 1,8260 direncini geçtikten sonra alış baskısının devam edeceğini gözlemlediğimiz parite de kar realizasyonu yani tepki satışı oluşur mu sorusuna haftalık grafikte yükseliş kanalının üst noktası olan ve aynı zamanda da fibonaccci %38,2 düzeltme noktası olan 1,8534 bariyeri önemlidir. Eğer parite bu bariyeri geçemezse tepki satışı oluşma ihtimalini görebilir ve bu durum pariteyi 1,8320 ve kanalın alt noktası olan 1,8120 seviyelerine kadar taşıyabilir. Bu bağlamda bu hafta 1,8534 ile 1,8120 seviyeleri dikkatle takip edilmelidir. Eğer parite tepki satışlarını gerçekleştirmez istemez ve 1,8534 bariyerini geçerse bir sonraki direnç noktaları ise 1,86 ve 1,88 olarak belirlemiştir.

Pivot: 1,8120

Destek; 1,8320-1,8120-1,8000

Direnç; 1,8534-1,8600-1,8800

USD/JPY TEKNİK ANALİZ

“Yükseliş baskısı devam etmektedir, Gözler 103,25 bariyerinde”

USD/JPY paritesi 100 seviyesini geçtikten sonra yükseliş baskısının devam etmesinin kaçınılmaz olduğunu kanıtladı ve bu durum USD/JPY paritesini hafta için yükseliş kanalındın üst noktası olan 103,25 seviyesinin test edilmesini sağladı. Ancak bu test sonrasındaki hareketleri incelediğimizde paritenin yükseliş kanalının üst noktası olan 103,25 direncini geçemediğini görmekteyiz. Bu da acaba tepki satışı oluşacak mı sorununu da beraberinde getirmektedir. Bu nedenle de gerek yükselişlerin devamı gerekse kar satışları için 103,25 seviyesi önemlidir. Genel görünüme baktığımızda ise 100,30 üzerinde kaldığı müddetçe yükseliş baskısı devam etmektedir.

Pivot: 100,30

Destek: 101,90-100,30-99,05

Direnç: 103,25-104,20-105,57

HAM PETROL TEKNİK ANALİZ

“97,20 ve 98,20 bariyerleri geçilmeden alıcılar rahat edemez”

ABD borsalarının rekor seviyelerini tazelediği bir hafta da yükseliş baskısına devam eden ancak bir türlü yukarıda belirlediğimiz kritik iki direnç noktasını geçemeyen ham petrolde bu seviyeler önemini korumaktadır ve alıcıların rahatlayabilmesi için geçilmesi gerekilen en önemli bariyerler olarak belirlenmiştir. Eğer ham petrol fiyatları bu bariyerler altında kamayı sürdürürse satış baskısı yeniden kendisini gösterebilir ki bu durum ham petrol fiyatlarını yeniden 93 seviyelerine geriletebilir. Ancak gerek teknik gerekse temel analiz göstergeleri ham petrol fiyatlarının 97,20 ve 98,20 dirençlerinin geçilmesini sağlarsa 100,40 başta olmak üzere 103,55 seviyesine doğru yolculuk yapılmak istenebilir. Bu nedenle de bu hafta 97,20 ve 98,20 dirençleri dikkatle takip edilmelidir.

Pivot; 91,56

Destek: 94,94-93,34-91,56

Direnç: 97,20-98,20-100,40

ALTIN TEKNİK ANALİZ

“1488 seviyesi altında düşüş baskısı devam etmektedir”

Altın fiyatları geride bıraktığımız haftalarda gerçekleştirdiği yukarı yönlü hareketlerini devam ettiremeyerek 1488 seviyesinde sınırlamış ve bu çıkışlar sonrasında normal seyir olan düşüşlerin oluşmasını sağlamıştır. Genel görünüme baktığımızda önce 1488 daha sonra da 55 günlük basit hareketli prtalama olan 1510 bariyerlerinin önemli olduğunu, bu bariyerler altında satış baskısının devam etmek isteyeceğini söyleyebiliriz. Buna ilaveten de düşüş baskısının 1321 dip noktası sonrasında da 1280-1250 bandına taşınması beklenilmektedir. “Uzun bir süredir “altın çok düştü, artık toparlanması gerekiyor” düşüncesi altın fiyatlarının yükselmesine yeterli gelmemektedir. Çünkü özellikle de forex sistemi “çok düştü al, çok yükseldi sat” mantığını işlemeyecek bir piyasadır. Bu nedenle de özellikle de 1250-1158 arası bu düşüşün yer alacağı yani alıcıların tekrar hareketlenmek isteyeceği bir alan olabilir. Ancak bizim şuanda gündemden konuşmamız gerekmektedir. Bu da 1488 ve 1510 dirençleri altında düşüş baskısı devam etmektedir.

Pivot; 1488

Destek: 1320-1280-1250

Direnç; 1385-1420-1455

NOT:Bu analizler GCM Forex’den izinsiz olarak yayınlanamaz, kaynak gösterilmeden kullanılamaz.

GCM Forex analizlerini Ücretsiz Takip Etmek