24-28 Haziran 2013 Forex Piyasası Parite ve Emtia Haftaya Bakış Analizi

Makro-Ekonomik Gelişmeler

“Piyasada geçtiğimiz haftanın başlıkları”

Haziran aynın üçüncü haftasının, küresel piyasaların tarihine geçecek, çok önemli bir işlem dönemi olduğunu söylemek yanlış olmayacaktır. Ekonomik veri açısından oldukça zengin olan geride bıraktığımız haftaya damgasını vuran gelişme, FOMC toplantısı ve FED Başkanı Bernanke’nin konuşması oldu. Özellikle, Başkan’ın sözlerinden sonra varlık fiyatlarında sert dalgalanmalar görüldü.

FED’in tahvil alım programına ilişkin spekülasyonlar son haftalarda piyasalara yön veren ana gündem maddesi olmuştu. Yatırımcılar, Banka’nın ilerleyen dönemlerdeki para politikasına ilişkin ipuçları vereceğini beklediği FOMC toplantısına odaklanırken, tahvil piyasalarından borsalara, para birimlerinden emtia fiyatlarına kadar tüm finansal araçlar Bernanke’nin konuşmasından etkilendi.

Çarşamba günü TSİ ile 21:00’da FOMC toplantısının tutanakları yayınlandığında, yetkililerin ABD’nin büyüme rakamlarına ilişkin tahminlerini yükselttiği ve parasal genişleme oylamasında St. Louis FED Başkanı Bullard’ın da, Kansas City FED Başkanı George’a katılarak tahvil alımlarına karşı oy kullandığı görüldü. Devamında basın karşısına geçerek FED kararlarına ilişkin açıklamalarda bulunan Bernanke’nin kullandığı ifadeler, toplantı tutanakları ile başlayan Dolar’ın yükselişine yeni bir boyut kazandırdı.

Başkan, tahvil alım miktarının bu yılsonunda azaltılabileceğini ifade ederken, programın 2014 ortalarında tamamen bitirilebileceğini söyledi. Bernanke’nin parasal genişlemeden çıkış için, ilk kez tarih vererek bahsetmesi piyasalarda son aylarda çok fazla görülmeyen fiyat hareketlerinin oluşmasına neden olurken, Dolar sert bir şekilde değer kazanmaya başladı. Yatırımcılar, FED’in ekonomiye olan desteğini keseceği endişesi ile hareket ederken, küresel borsalarda sert satışlar, emtia fiyatlarında ise düşüşler gözlemlendi. Altın neredeyse son 3 yılın en düşük seviyelerine gerilerken, USD/TRY paritesi tarihinde ilk kez 1.95 seviyelerine yaklaşarak rekor kırdı.

TCMB ise Türk Lirası’ndaki sert değer kayıplarına, önce istisnai gün uygulaması ile miktar bazlı repo ihaleleri açmayı durdurarak cevap verdi. Daha sonra Banka, döviz satım ihaleleri ile Dolar’ın TRY karşısındaki ateşini söndürmeye çalışsa da, çiftin 1.93 seviyesi üzerinde tutunmayı başardığı görüldü.

Hafta geneline bakıldığında sadece Forex piyasasının değil, güçlenen Dolar ile tüm finansal piyasaların Bernanke’nin konuşmasından etkilendiğini söyleyebiliriz. Son işlem gününde ise varlık fiyatlarının nispeten daha sakin bir seyir içerisinde olduğu görüldü.

“Yeni haftada öne çıkanlar”

FED’in yarattığı sarsıntının ardından önümüzdeki hafta piyasalarda öne çıkan gelişmelere göz atacak olursak, öncelikle yine Bernanke’nin konuşmalarının yeni işlem haftasında da gündemde yer almaya devam edeceğini ifade edebiliriz. Forex piyasasında Dolar’ın değer kazanmaya devam edip etmeyeceği spekülasyonları, ikinci çeyreğin son haftası geride kalırken, yatırımcıların cevap bulmaya çalışacağı ana soruların başında yer almaya devam edebilir.

“ABD verileri piyasalara yön verebilir”

Bernanke’nin konuşmasından sonra bu hafta dünyanın en büyük ekonomisinden gelecek veriler piyasa katılımcıları tarafından dikkatle takip edilecektir. FED’in, ekonomik rakamlar iyileşirse varlık alım miktarını azaltabiliriz mesajı, dikkatlerin yeni haftada da ABD verilerinde yoğunlaşmasına neden olabilir.

Dolayısı ile bu haftanın ekonomik veri takvimine göz attığımızda, sakin geçmesi beklenen ilk işlem gününden sonra, Salı günü gelecek dayanıklı mal siparişleri ve emlak sektörüne ilişkin açıklanacak verilerin, piyasalarda etkili olabileceğini söyleyebiliriz. Dayanıklı ve çekirdek dayanıklı mal siparişlerinde azalmanın gerçekleşeceği yönünde beklentiler görülürken, yeni ev satışları rakamlarında önceki döneme göre artış olacağı tahmini, ABD’nin konut sektörüne olan olumlu beklentilerin devam ettiğine dikkat çekiyor.

Çarşamba günü ise, FED’in 2013 büyüme tahminini %2.3-2.6 aralığında belirlemesinin ardından GDP verisi yatırımcıların merceği altında olacak. 2013’ün ilk çeyrek büyümesine ilişkin açıklanacak son rakamda bir revize yapılması beklenmezken, tahminin %2.4 olduğu görülüyor.

Perşembe günü ise, olumlu yönde düşüş gerçekleşmesi beklenen haftalık işsizlik maaşı başvuruları ile birlikte FOMC üyeleri Powell ve Dudley’nin konuşmaları takip edilecekken, artış göstereceği tahmin edilen beklemedeki ev satışları verisi piyasa katılımcılarının merceği altında olacak. Haftanın son iş günü ise ABD’den Michigan hassasiyeti ve Chicago PMI’ın öne çıktığı görülürken, Japonya ve Euro Bölgesi’nden gelecek ekonomik göstergelerin yoğunluğu dikkat çekiyor.

“Almanya verileri Avrupa’da öne çıkıyor”

Son haftalarda FED’in, dünya ekonomi gündeminin ilk maddesi olması nedeni ile üzerinde çok fazla konuşulmayan Avrupa, yeni işlem döneminde gelecek veriler ile yeniden yatırımcıların gözünü kıtaya dönmesini sağlayacak.

Perşembe günü başlayacak ve iki gün sürecek olan Avrupa Ekonomik Zirvesi’nin yanında, Euro Bölgesi’nin büyük ekonomilerinden açıklanacak veriler, ECB’nin, uygulanan teşvikler için Bölge’nin ekonomisini yakından izlemeye devam ettiğini belirtmesinin ardından Forex işlemcileri tarafından da dikkatle takip edilecek. Haftaya sakin başlayacak olan Avrupa veri takviminde Almanya’nın artış göstermesi beklenen IFO iş ortamı endeksi öne çıkarken, açıklanacak rakam özellikle, geçtiğimiz hafta Dolar’daki yükseliş ile sert bir şekilde düşen EUR/USD paritesi için önem taşıyor.

Perşembe ve Cuma günleri yoğunlaşacak ekonomik göstergeler arasında, yine Almanya’ya ait veriler öne çıkarken, işsizlik değişiminin olumlu yönde düşüş göstereceği tahmin ediliyor. Cuma günü ise, Euro Bölgesi’nin en büyük ekonomisinde perakende satışlar ve enflasyon verilerinin, Almanya’daki ekonomik gidişata ilişkin ipuçları vermesi bekleniyor.

Ayrıca Cuma sabahı Japonya’dan konut ve imalat sektörü ile işsizlik ve enflasyon rakamları yakından incelecek veriler arasında yer alıyor. Bunun yanında %0.3 olarak son tahmin ile arasında fark olması beklenmeyen İngiltere’nin GDP rakamı ise, GBP’de neden olabileceği değişiklikler nedeni ile önem taşıyor.

Genel anlamda parite ve emtia fiyatları üzerinde etkili olabilecek bir ekonomik takvimin bu hafta yatırımcıları beklediğini ifade edebiliriz. Ancak FED’e ilişkin güçlü belirsizlikler, Banka’nın tahvil alım miktarını daha yakın bir tarihte azaltmaya başlayacağı endişelerinin devam etmesine ve piyasaların gerçek anlamda yönünü belirleyecek faktörün bu olmasına yol açabilir. Dolayısı ile piyasa katılımcıları ekonomik göstergeleri ve bunların fiyatlara etkilerini incelerken, son günlerin ana gündemi FED unsurunu bu hafta da göz ardı etmemelidirler.

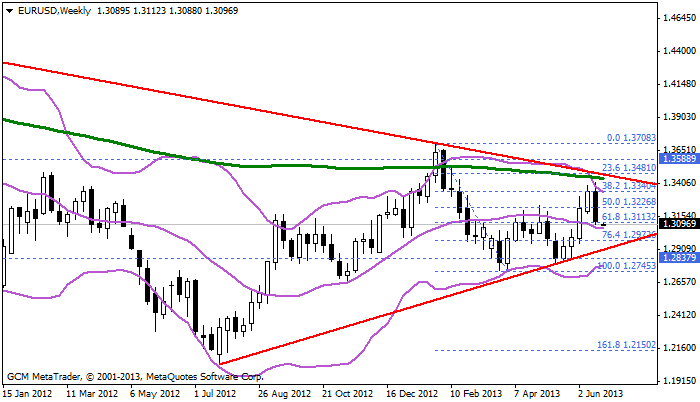

EUR/USD TEKNİK ANALİZ

“Düşüş baskısı devam etmektedir”

Geride bıraktığımızda haftalarda 1,3490 bariyerinin trend değişimi için önemli olduğunu, bu direnç geçilmediği müddetçe uzun vadeli düşüşlerin devam etmek istediğini sizlerle paylaştıktan sonra EUR/USD paritesi 1,3412 seviyesinden 1,3088 seviyesine kadar geriledi. Bu gerilemede en çok FED başkanı Bernanke’nn konuşması sonrasında Dolar üzerindeki pozitif ilerleme etkili oldu. Böylelikle EUR/USD paritesindeki düşüş trendi bir kez daha desteklenmiş oldu. Peki bundan sonraki süreçte bu düşüşler devam edecek mi sorusuna teknik olarak baktığımızda hala daha 1,3490 seviyesi altında düşüş baskısı devam etmektedir. Ancak bu düşüşlerin devam edeceği anlamına gelmemektedir. Çünkü düşüş dinamikleri teyit almak gerek. Burada iki farklı senaryo ile işlem stratejisi gerçekleştirilmelidir. Birinci senaryo haftalık grafikte bollinger bandının orta noktası olarak gözlemlediğimiz ve şuanda güncel olarak 1,3063 seviyesinin önemli olduğunu, bu seviye altında yapılacak günlük ya da haftalık kapanışlarla satışların teyit edildiği anlaşılacak ve parite bollinger bandın alt noktası olan 1,2790 seviyesini test etmek isteyecektir. Diğer bir senaryo için de haftanın herhangi bir günü paritenin 1,2970 desteğini kırması ve bu destek noktası kırılması durumunda yenden 1,2790 seviyesinin hedeflenmesi kaçınılmaz olacaktır.

Yukarıda açıkladığımız senaryolar paritenin trend yönündeki işlem stratejileri olarak belirlenmiştir. Bu nedenle de bollinger bandının orta noktası ile 1,2970 kritik seviye dikkatle takip edilmelidir. Unutulmamalıdır ki EUR/USD paritesinin düşüşlerine devam etmesi için bu stratejilerden birisini benimsemesi gerekmektedir.

Pivot: 1,3340

Destek; 1,3060-1,2970-1,2790

Direnç; 1,3230-1,3340-1,3490

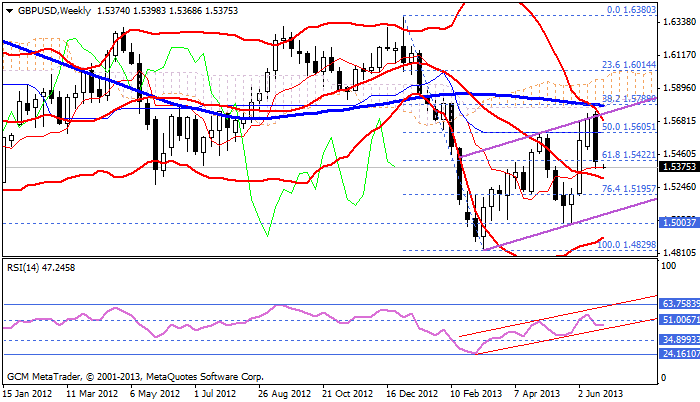

GBP/USD TEKNİK ANALİZ

“200 haftalık ortalama düşüşlerin devamı için etkilidir”

GBP/USD paritesini uzun bir süredir takip ettiğimizde özellikle haftalık grafikte 200 haftalık basit hareketli ortalama ile GBP/USD paritesinin uyumu dikkatle takip edilmelidir. Çünkü bacak-test çalışması ile her seferinde 200 haftalık basit hareketli ortalamayı test ettikten ya da çok yakın bir seviyeyi test etmesinden sonra yeniden satış baskısına maruz kalmış ve bu baskı paritede hep düşüş senaryolarının oluşmasını sağlamıştı. Şimdi de bu durumun hemen hemen aynısı gerçekleşmiştir. 1,5800 seviyesinin 200 haftalık basit hareketli ortalama olduğunu bilmekteyiz ve bu bariyer atında kaldığı için GBP/USD paritesinin satış baskısına maruz kaldığını gözlemlemiş olduk. Peki bu düşüşler devam eder mi sorusuna teknik olarak baktığımızda bollinger bandının orta kanal noktası olarak belirlediğimiz 1,53 desteğinin önemli olduğunu, eğer bu destek noktası kırılırsa satış baskısının devam edeceğini söyleyebiliriz. Özellikle 1,53 desteği tepki alışı gelip gelmeyeceğine de karar vereceğimiz en kritik noktadır. Bu bağlamda bu hafta gözümüz bolinger bandının orta kanal noktasında olacaktır.

Pivot: 1,5605

Destek; 1,5300-1,5200-1,5095

Direnç; 1,5430-1,5510-1,5605

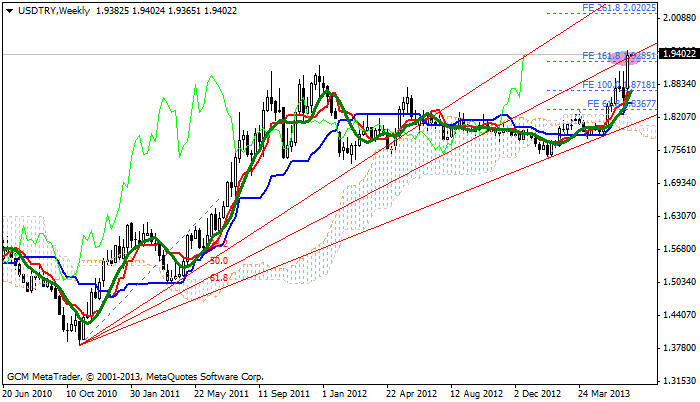

USD/TRY TEKNİK ANALİZ

Türkiye merkez bankasının Kura müdahale edebilmesi için üst üste gerçekleştirdiği ihalelerin USD/TRY ve EUR/TRY pariteleri üzerinde çok net etkisi olmadığını, çünkü Dolar’ın global piyasalarda yükselişlerini sürdürdüğünü gözlemledik. Bu bağlamda da TCMB gerçekleştirdiği müdahalelerle kuru düşürmek yerine yükselişteki kuru dizginleyerek çıkışlarını azaltmak istedi. Bu müdahalelere rağmen kur geçtiğimiz hafta 1,95 seviyesine kadar yükseldi ve şimdi de 1,94 seviyesinde hareket etmektedir. Teknik bazda baktığımızda fibonacci expansion %100 seviyesi ve aynı zamanda da 8 haftalık basit hareketli ortalama olan 1,8720 seviyesinin önemli olduğunu, bu destek noktası üzerinde yükseliş baskısının devam etmek isteyeceğini söyleyebiliriz. Buna ilaveten de özellikle de 1,95 bariyeri hafta içi dikkatle takip edilmelidir. Çünkü eğer bu bariyer geçilmezse 1,8720 seviyesine doğru geri çekilme ihtimalleri güçlenecektir. Aksi takdirde 2.02 seviyesinin test edilmesi kaçınılmaz olacaktır.

Pivot: 1,8720

Destek; 1,9220-1,9030-1,8860

Direnç; 1,9500-1,9680-1,9850

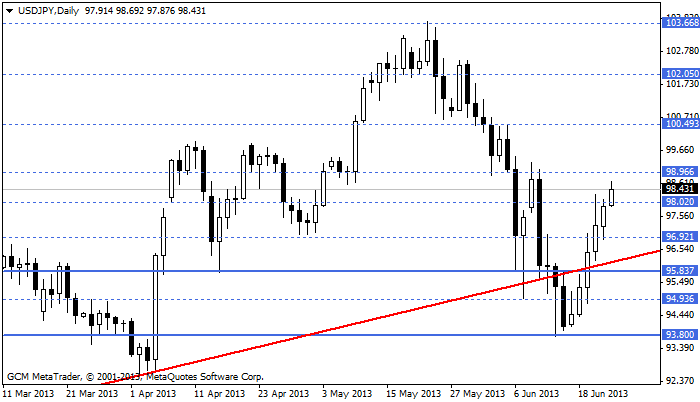

USD/JPY TEKNİK ANALİZ

“93,75 desteği gücünü koruyor”

USD/JPY paritesi Nikkei225 endeksindeki düşüşler nedeniyle aşağı yönlü hareketlerine devam etse de 93,75 desteği üzerinde tutunmayı başardı ve yeniden yukarı yönlü çıkışlarına devam etmek istedi. Bu çıkış FED başkanı Bernanke’nin açıklamaları ile desteklenirken parite 93,75 seviyesinden 99 seviyesine doğru emin adımlarla ilerledi ve şuanda da 98,56 seviyesinde hareketlerine devam etmektedir. Eğer bu çıkışlar devam edecekse paritenin 100 seviyesinin üzerine çıkması gerekmektedir. Eğer parite bu senaryoyu gerçekleştirirse yükseliş baskısının devamlılığından bahsedebiliriz. Aksi takdirde 93,75 – 100,00 seviyesi arasındaki bant bir müddet daha devam etmek isteyecektir.

Pivot: 93,75

Destek: 98,00-96,90-95,85

Direnç: 99,00-100,00-101,20

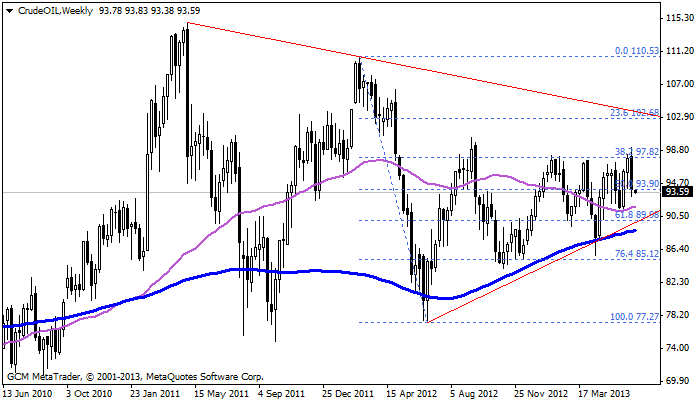

HAM PETROL TEKNİK ANALİZ

Uzun bir süredir hep etkisi altında kaldığımız ve her seferinde geri dönüş gerçekleştirdiğini gözlemlediğimiz 98,30 seviyesi geçtiğimiz hafta geçilmiş oldu ve ham petrol fiyatları bu çıkışlarını 99,20 seviyesine kadar devam ettirdi. Ham petrol fiyatları yükselişlerine devam etmek isterken FED başkanı Bernanke’nin gerçekleştirdiği açıklamalarla yükselişlere ara veren hatta ABD borsalarındaki düşüşler nedeniyle satış baskısına maruz kalan ham petrol fiyatları şu sıralar 93,60 seviyesinde hareketlerine devam etmektedir. Düşüşlerin devam etmesi durumunda 55 haftalık basit hareketli ortalama olan 91,78 ile fibonacci %61,8 düzeltme noktası olan 89,98 seviyesine kadar gerileyebilir. Eğer ham petrol fiyatları 96,50 seviyesi altında kalmayı sürdürürse düşüş baskısı yukarıdaki gibi devam etmek isteyecektir. Aksi takdirde yani 96,50 direncinin geçilmesi durumunda ise 98,30 ve 100,50 seviyeleri yeniden hedeflenmek isteyecektir.

Pivot; 96,50

Destek: 91,78-89,98-88,80

Direnç: 94,80-96,50-98,30

ALTIN TEKNİK ANALİZ

Geride bıraktığımız hafta altın fiyatlarını incelediğimizde özellikle 1321 desteğinin kırılması sonrasında düşüş baskısının 1269 seviyesine kadar devam ettiğini gözlemledik. Özellikle de ABD Doları’nın değerlenmesi ile ABD 10 yıllık hazine tahvil faiz oranındaki yükselişler altın fiyatlarının negatif seyrine devam etmesini sağladı.

Altın fiyatlarının son 13 yıllık performansına baktığımızda RSI (Relative strength index – Göreceli Güç Endeksi) indikatörünün 3. defa şuanda bulunduğu noktayı test ettiğini gözlemlemekteyiz. Önceki 2 testine baktığımızda ALIŞ baskısına maruz kaldığını gözlemlediğimiz Altın fiyatlarında ise aynı senaryo devam edecek mi sorusunun cevabını piyasalardan gelecek olan haberler ve bu haberlerin sonuçları belirleyecektir.

Genel anlamda baktığımızda Altın fiyatları için 1260 ve 1158 seviyelerinin hedeflenme ihtimalleri çok güçlü olmakla birlikte RSI indikatörünün son hali bu durumu desteklemektedir. Ancak şu da bir gerçek ki her zaman portföylerinde altın bulunduran bireysel ve kurumsal yatırımcılar altın fiyatlarının psikolojik olarak yükselişlerin oluşmasını sağlayabilir. Bu bağlamda da özellikle 1200-1158 arası Altın için uzun vadeli ALIM fırsatı olduğunu söyleyebiliriz.

Ama bu senaryo şuanda alım yapılması için uygun değildir. Çünkü Altın fiyatları hala daha satış baskısına devam etmektedir. Dönüş oluşabilmesi için RSI indikatörünün tekrar yukarı yönlü hareket gerçekleştirmesi gerekmektedir. Bu grafiğin aylık grafik olması nedeniyle uzun vadeli beklentileri karşıladığını, kısa vadeli dalgalanmalardan bu grafiğin etkilenmeyeceğini söyleyebiliriz.

Kısa vadeli olarak baktığımızda 1400 seviyesi altında kaldığı müddetçe düşüş baskısının devam ettiğini gözlemlediğimiz altın fiyatlarında düşüşlerin daha da devam edebilmesi için 1260 desteğinin kırılması gerekmektedir. Eğer 1260 desteği de kırılırsa 1200 ve 1158 seviyelerinin hedeflenmesi kaçınılmaz olacaktır. Bu şart sağlanmazsa yani altın fiyatları 1260 desteğini kıramazsa tepki alışlarına maruz kalmak isteyecektir ve bu durum altın fiyatlarının yeniden 1400 seviyesine doğru atak yapma isteğini kuvvetlendirecektir.

Pivot; 1400

Destek: 1260-1200-1158

Direnç; 1330-1370-1400

NOT:Bu analizler GCM Forex’den izinsiz olarak yayınlanamaz, kaynak gösterilmeden kullanılamaz.