15-19 Temmuz 2013 Forex Piyasası Parite ve Emtia Haftaya Bakış Analizi

Makro-Ekonomik Gelişmeler

“Piyasada geçtiğimiz haftanın başlıkları”

Temmuz ayı ile yılın ikinci yarısına başlayan küresel piyasalar, ilk iki işlem haftasında oldukça hareketli günler geçirdi. FED’in para politikasına ilişkin spekülasyonlar son aylarda olduğu gibi, geride kalan haftada da yine varlık fiyatlarına yön veren ana gündem maddesi olarak öne çıkarken, özellikle Çarşamba günü FOMC toplantı kayıtları ve Bernanke’nin konuşması piyasada sert hareketlerin görülmesine neden oldu.

Önceki hafta ‘ileriye yönelik rehberlik’ politikası ile yatırımcıları şaşırtan Mario Draghi’nin Avrupa Parlamentosu’ndaki konuşması ile başlayan yeni hafta, ECB Başkanı’nın düşük faiz politikasını yinelemesi ile ilk iş gününü tamamladı. Bununla birlikte, ortak bankacılık denetiminin ve kıtadaki sorunlu borç yapısına sahip ülkelerin gündemde olduğu Eurogroup toplantısı Avrupa cephesinde takip edilen gündem maddeleri arasında yer alırken, mevcut politikalarında değişiklik yapmayan BOJ yatırımcıların merceği altında incelendi. Japonya Merkez Bankası 2011’den sonra ilk kez ülke ekonomisine ilişkin ‘iyileşme’ ifadesini kullanırken, analistlere yapılan anketlerde BOJ’un önümüzdeki altı ay içerisinde yeni parasal genişleme önlemleri almasının beklenmediği görüldü.

Bu gelişmelerin yanında piyasadaki fiyat hareketlerine yön veren temel gelişme, FED politikalarına ilişkin beklentiler ve Bernanke’nin konuşması oldu. 19 Haziran’da sona eren FED toplantısının kayıtları incelendiğinde, FOMC üyelerinin neredeyse yarısının QE’nin bu yılsonuna kadar bitirilmesinden yana olduğunun belirtildiği görülürken, çoğu üyenin de QE’nin miktarını azaltmadan önce istihdamda daha fazla iyileşme istemesi dikkat çekti. Yayınlanan toplantı tutanaklarının ardından bir konferansta konuşan Bernanke, son iki konuşmasında QE’nin miktarının bu yıl azaltılabileceği ifadelerinin aksine, ABD ekonomisinin halen daha QE’ye ihtiyacı olduğunun altını çizdi. Tahvil alımlarının azaltılacağı endişeleri FED Başkanı’nın konuşması ile gevşerken Dolar’da görülen sert değer kaybı piyasalara damgasını vurdu. Altın 1300 civarına kadar yükselirken, EUR/USD paritesi 1.32 seviyelerine kadar tırmandı. Küresel borsalarda FED’in ekonomiye olan desteği sürdüreceği beklentisi alımların hız kazanmasını sağlarken, USD/TRY’ 1.92’lere kadar geri çekildi.

Ancak Perşembe sabahından itibaren başlayan Dolar endeksindeki toparlanmaların haftanın son iş gününe kadar devam ettiği görüldü. FED’in, genişlemeci para politikasından diğer büyük merkez bankalarından daha önce çıkacağı düşüncelerinin ağırlık kazanması varlık fiyatlarına yön verirken, Dolar’da da bu paralelde yükselişler görüldü.

“Yeni haftada öne çıkanlar”

Geride kalan haftada piyasalarda ABD’den gelen haberlerin etkili olduğu gözlemlenebiliyor. FED’in parasal genişleme programında ilerleyen aylarda yapabileceği olası değişiklikler, varlık fiyatlarında sert hareketlerin oluşmasına neden olurken, yeni haftada da yatırımcıların dikkatinin ağırlıklı olarak dünyanın en büyük ekonomisinde olacağını ifade edebiliriz.

Bernanke’nin son konuşmasından sonra yeni işlem haftasında da Kongre ve Senato’daki tanıklıkları, küresel piyasa katılımcıları tarafından yakından izlenecektir. ABD ekonomisinin parasal genişlemeye halen daha ihtiyacı olduğunu ifade ederek son konuşmasında Dolar’da sert değer kayıplarının görülmesine neden olan Bernanke’nin, bu kez ülkenin politika yapıcılarına FED’in politikalarına ilişkin bilgiler verirken neler söyleyeceği merakla bekleniyor olacak. Genel beklentiye bakıldığında ise Başkan’ın son gelen ekonomik verilerin umutlandırıcı olduğunu, ancak henüz yeterli toparlanma sinyallerinin alınamadığını dile getireceği tahmin ediliyor. Fakat bu noktada Bernanke’nin yine tahvil alımlarının ne zaman kısılacağına ilişkin görüş bildirip bildirmeyeceğinin kritik önem taşıdığını ifade edebiliriz.

Haftanın diğer öne çıkan gelişmelerine göz atıldığında ise Bernanke dışında konuşmalar yapacak FOMC üyelerinin söylemlerinin önem taşıdığını söyleyebiliriz. Bununla birlikte özellikle ABD ve İngiltere’den gelecek perakende satışlar ve CPI rakamlarının, söz konusu ülkelerin para politikalarında değişiklikler yapılmasına neden olabileceği için dikkatle inceleneceğinin altını çizmekte fayda var. Diğer taraftan BOE’nin son toplantısında alınan kararların oylama sonuçlarının görüleceği tutanaklar, Sterlin’de sert hareketlerin oluşmasına neden olabilir. Varlık alım oylamasında ise Başkan Mervy King’in görevinden ayrılması sonucu, tahvil alım miktarının artırılmasını savunan daha az üyenin görülmesi bekleniyor.

Euro Bölgesi’nde ise bu hafta ekonomik göstergeler öne çıkıyor. Özellikle Salı günü Almanya’dan gelecek ZEW ekonomik kanısı kıtanın lokomotif ülkesi hakkında önemli bilgiler verecekken, aynı saatte ortak para birimi kullanan ülkelerin enflasyon rakamları yakından takip edilecek. Değişiklik gerçekleşmesi beklenmeyen CPI rakamlarında tahminlerin üzerinde oluşabilecek veriler, ECB’nin faiz indiriminde daha temkinli davranacağı beklentisini oluşturabilecekken, Euro’nun değer kazanmasına neden olabilir. Öngörülerin altında kalacak CPI rakamları ise ortak para biriminde değer kayıpları yaşanmasına yol açabilir.

Hafta geneli incelendiğinde piyasalarda yine Bernanke’nin konuşmalarının ana gündem maddesi olacağını ifade edebiliriz. ABD, Euro Bölgesi ve İngiltere’den gelecek veriler ise varlık fiyatları üzerinde etkili olabilecekken, Kanada Merkez Bankası BOC’un para politikası kararları da yatırımcıların merceği altında yer alacak. Ancak, küresel ekonominin ve finansal araçların yönünü belirleyecek gelişmelerin yine ABD merkezli olacağını söylemek yanlış olmayacaktır.

Haftanın öne çıkan haberlerini Ekonomik takvim bölümünden inceleyebilirsiniz.

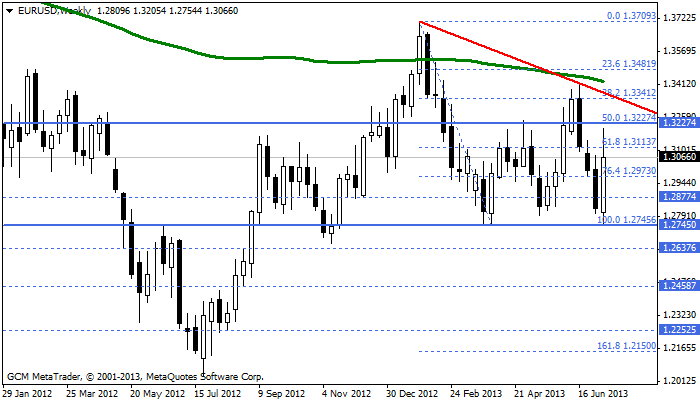

EUR/USD ANALİZİ

“Ayı piyasasının devamı için 1,3230 ve 1,3340 seviyeleri geçilmemeli”

EUR/USD paritesi uzun bir süredir gerçekleştirmiş olduğu satış baskısı sonrasında daha önce test edip ECB başkanı Draghi’nin konuşması sonrasında yükselişlerine başladığı nokta olarak bildiğimiz 1,2745 seviyesinden Bernanke’nin parasal genişlemeye devam açıklaması ile yükselmiş ve bu çıkış paritenin 1,32 seviyesine kadar yükselmesini sağlamıştır. Bu yükselişten sonra piyasalarda EUR/USD paritesi yükseliş trendine mi girdi soruları sorgulanmaya başlanmış ve bu durum özellikle bu hafta gerçekleştirilecek hareketlerle kendisini belli edecektir. Ancak bilmemiz gereken bir husus var ki özellikle de haftalık grafikte EUR/USD paritesi hala daha ayı piyasasında hareketlerine devam etmektedir. Özellikle de fibonacci %50’lik düzeltme noktası olan 1,3230 ile düşüş kanalının üst noktası olarak gözlemlediğimiz 1,3340 bariyerleri paritedeki satışların devamı için önemli bariyerlerdir. Genel olarak baktığımızda paritede yaşanılacak olası yükselişler, yukarıda belirlemiş olduğumuz bariyerler altında kaldığı müddetçe satış fırsatı olarak değerlendirilmelidir.

Peki, EUR/USD paritesi yukarıda belirlemiş olduğumuz iki kritik bariyerleri test eder mi? Bu sorunun cevabı özellikle günlük kapanışlarla sonuçlanabilir. Eğer parite günlük kapanışını 200 günlük basit hareketli ortalama olan 1,3072 seviyesi üzerinde gerçekleştirebilirse kısa vadeli bu çıkışlar gerçekleşebilir. Ancak bu çıkışlar oluşsa bile paritedeki negatif seyrimiz devam edecektir.

EUR/USD paritesi ayı piyasasında devam ederse önümüzdeki süreçteki düşüş hedefleri nedir? Bu sorunun cevabını da yine fibonacci rakamlarına göre verecek olursak, fibonacci %76,4 ve %100’lük düzeltme seviyeleri olarak gözlemlediğimiz 1,2970 ve 1,2745 seviyeleri olarak belirlenmiştir.

NOT: EUR/USD paritesinde 1,25 ve 1,20 gibi hedeflerin uzun vadeli oluşabilmesi için paritenin 1,2745 desteğini muhakkak kırması gerekmektedir. Aksi takdirde bir süre daha EUR/USD paritesi için 1,2745-1,3340 arası bant hareketi gerçekleştirmesi beklenilmektedir.

Pivot: 1,3340

Destek; 1,2970-1,2877-1,2745

Direnç; 1,3230-1,3340-1,3450

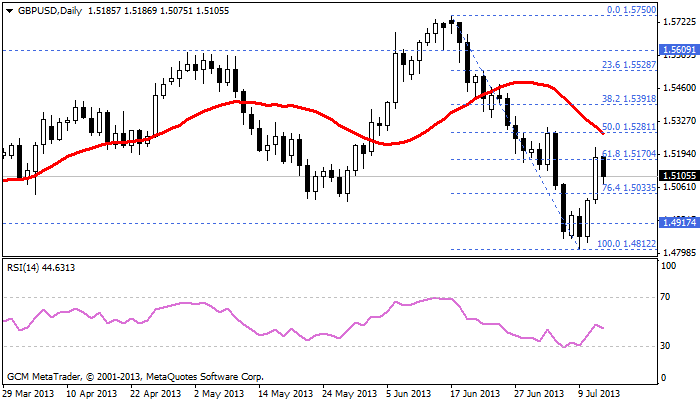

GBP/USD ANALİZİ

“ Tepki (Düzeltme) Alışları etkisini sürdürmektedir”

FED başkanı Ben Bernanke, yapmış olduğu son toplantısında Parasal Genişleme ile ilgili düşüncelerinde devam kararı almış ve uzun bir süredir yükseliş trendinde hareketini sürdüren Dolar endeksi tepki satışlarına maruz kalmıştır. Tepki satışlarına maruz kalan Dolar endeksi GBP/USD paritesinin de düzeltme yükselişler gerçekleştirmesini sağlamıştır. 1,5750 seviyesinden başlayan düşüşler 1,4812 seviyesinde sınırlı kaldı ve bu seviyeden başlayan tepki alışları GBP/USD paritesini hafta içerisinde 1,5220 seviyesine kadar yükseltmiştir.

Peki, GBP/USD paritesinde tepki alışları geçici mi yoksa kalıcı mı? Bu sorunun cevabını teknik olarak fibonacci %50’lik düzeltme noktası olan 1,5280 seviyesi verecektir. Eğer parite 1,5280 seviyesi altında kalmayı sürdürürse paritedeki tepki alışlarının sonlanma ihtimalleri güçlenecektir ve böyle bir durumda parite yeniden satış baskısına maruz kalacaktır. Bu bağlamda paritedeki kısa ve orta vadeli işlemcilerin 1,5280 bariyerine dikkat etmesi gerekmektedir.

GBP/USD paritesi satış baskısına devam ederse önümüzdeki süreçteki düşüş hedefleri nedir? Bu sorunun cevabını teknik olarak fibonacci %76,4 ve %100’lük düzeltme seviyeleri olarak gözlemlediğimiz 1,5030 ve 1,4810 seviyeleri olarak belirlenmiştir.

NOT: Unutulmamalıdır ki parite daha önce 1,5220 seviyesine kadar yükselmiş ve buradan satış baskısına maruz kalarak şuanda 1,5110 seviyelerinde hareketini sürdürmektedir.

Pivot: 1,5280

Destek; 1,5030-1,4920-1,4810

Direnç; 1,5170-1,5280-1,5390

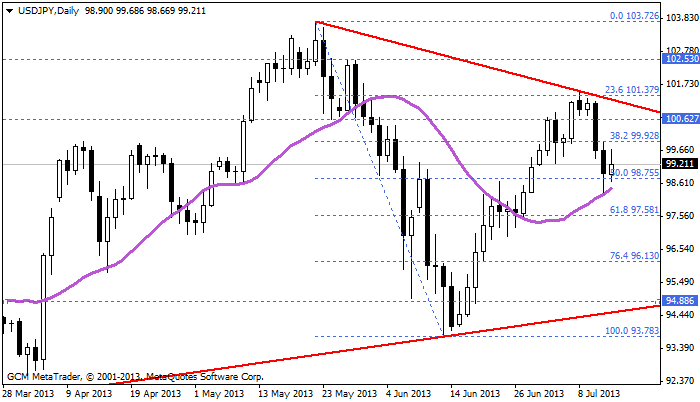

USD/JPY ANALİZİ

Japonya’dan gelen açıklamalar ve bu açıklamaların Yen üzerindeki pozitif etkisi ile satış baskısına maruz kalan parite özellikle de bu hafta 101,40 bariyeri altında kalarak düşüşlerin devam etmesini sağladı. Gerçekleşen satış baskıları ile 98,25 seviyesine kadar gerileyen USD/JPY paritesi Dolar endeksindeki kısmi değerlenmeden olumlu etkilenerek yukarı yönlü çıkışlarını 98,25 desteğinden güç alarak devam ettirdi ve haftayı 55 günlük basit hareketli ortalamanın (99,35) çok yakınında 99,20 seviyesinde kapattı.

USD/JPY paritesinin son seyrini incelediğimizde 101,40 ile 98,25 seviyeleri arasında bant hareketi gerçekleştirdiğini, orta vadeli olarak daha rahat yön tahmini gerçekleştirebilmek için bu bandın dışına çıkılması gerektiğini net bir şekilde söyleyebiliriz. Genel anlamda baktığımızda eğer parite 98,25 desteği üzerinde kalmayı başarırsa yukarı yönlü atağını önce 101,40 daha sonra da 103,72 olarak gerçekleştirmek isteyecektir. Ancak BOJ’dan gelecek olan olası haberler ve bu haberler nedeniyle Yen güçlenmesini sürdürürse paritenin 98,25 desteğini kırması kaçınılmaz olacaktır ve böyle bir durumda da 93,75 için yeşil ışık yakılmış olacaktır.

Pivot: 98,25

Destek: 98,25-97,58-96,13

Direnç: 99,95-101,40-102,50

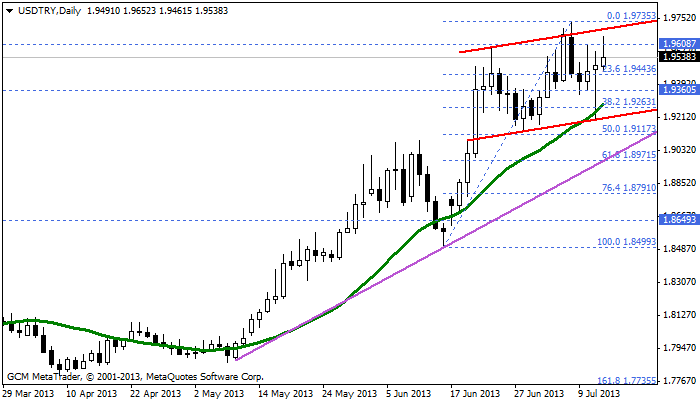

USD/TRY ANALİZİ

“TCMB ile Dolar Endeksi karşı karşıya”

Türkiye Merkez bankası son zamanlarda gerçekleştirdiği müdahalelerle piyasada kur’a baskı uygulamaya çalışsa da Dolar’ın küresel piyasalarda etkisini hissettirmesi var olan müdahalelerin etkisiz olmasını sağlamıştır. Bu nedenle de her müdahaleye karşı yükselişlerini sürdüren USD/TRY paritesi geride bıraktığımız hafta 1,9735 seviyesine kadar yükselmiş ve haftayı da 1,9538 seviyesinde kapatmıştır. Genel anlamda baktığımızda müdahalelere rağmen yükselişlerine devam etmek isteyen parite de özellikle teknik olarak da yükseliş baskısı bu çıkışları desteklemektedir. 21 günlük basit hareketli ortalama olan 1,9285 ve fibonacci %50’lik düzeltme noktası olan 1,9120 desteklerinin önemli olduğunu, bu destek noktaları üzerinde kaldığı müddetçe yükseliş baskısının devam etmek isteyeceğini söyleyebiliriz. Kur üzerine gerçekleştirilecek olası müdahalelerin net bir şekilde etkisini hissedebilmemiz için paritenin belirlediğimiz seviyelerin altına düşmesi gerekmektedir. Aksi takdirde kurdaki düşüşler alım fırsatı olarak değerlendirilmelidir.

Pivot: 1,9120

Destek; 1,9360-1,9285-1,9120

Direnç; 1,9735-1,9900-1,2002

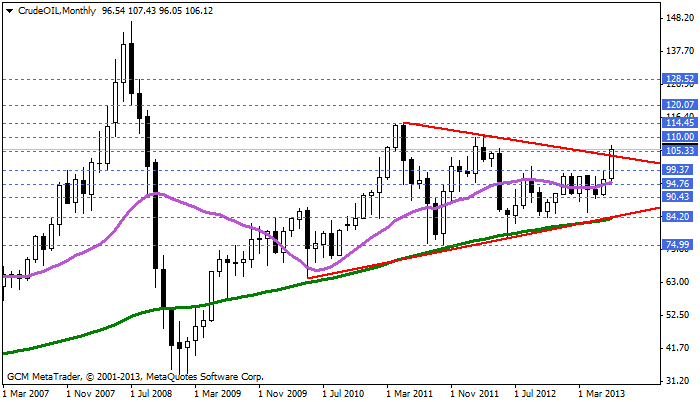

HAM PETROL ANALİZİ

“Üçgen Formasyonu yukarı yönlü geçilerek 115 seviyesine yeşil ışık yakıldı”

Ham petrol fiyatları üzerinde uzun bir süredir yükseliş baskısı üzerinde durmuş ve yukarı yönlü çıkışların devam edeceği yönünde sizleri bilgilendirmiştik. Özellikle son gerçekleştirdiği çıkışlardan sonra ham petrol grafiğini incelediğimizde 2010 yılından itibaren devam eden üçgen formasyonun yukarı yönlü geçilerek yükselişlerin devamı için sinyal verdiğini görmekteyiz. Bu bağlamda da formasyon gereği çıkışların sürme beklenti ihtimali güçlendiğinden yeniden 114 ve 120 dolar seviyelerinin hedeflenme ihtimalleri artacaktır. Bu çıkışların devamı için 21 aylık basit hareketli ortalama olan 95,30 seviyesi üzerinde kalması yeterlidir. Daha yakın seviyelere baktığımızda özellikle de üçgen formasyonunun üst noktası olarak gözlemlediğimiz 103,80 seviyesi tepki satışları oluşacak mı sorusuna vereceğimiz cevap olarak belirlenmiştir. Eğer petrol fiyatları var olan çıkışların tepki satışları ile değerlenmesi gerektiğini düşünüyorsa 103,80 desteğini kırması gerekecektir. Aksi takdirde zaten petrol fiyatı için belirlediğimiz hedef noktasına doğru ilerlemek isteyecektir.

Pivot; 103,80

Destek: 103,80-101,90-99,37

Direnç: 110,00-114,45-118,87

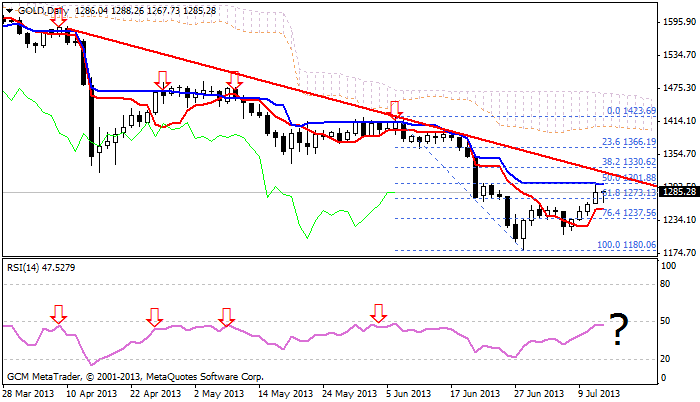

ALTIN ANALİZ

“RSI indikatörü ve bu indikatörde 50 seviyesi çok önemli”

Altın fiyatları için uzun bir süredir trend yönünü tahmin etmek kullandığımız sistemlerden birisi olan RSI indikatörünün daha öncelerde back-test çalışmalarında her seferinde 50 seviyesinden dönüş gerçekleştirdiğini, her seferinde 50 seviyesinden satış baskısına maruz kaldığını gözlemlemiş ve bu sistemi çoğu analizlerimizde yatırımcılarımızla paylaşmıştık. Daha önce gerçekleştirdiğimiz back-test çalışmasında sırasıyla 1681, 1615, 1585, 1490 ve 1425 seviyelerinin dönüş noktaları olduğunu RSI indikatörünün 50 seviyesinden gerçekleştirdiği dönüşlerden gözlemledik. Bu bağlamda da şuanda 47,52 seviyesinde olan RSI indikatöründe 50 seviyesi dikkatle takip edilmelidir.

Kısa vadeli olarak baktığımızda geçtiğimiz haftanın en önemli seviyesi olan 1265 desteği ile fibonacci %50’lik düzeltme noktası olan 1302 seviyelerinin bu hafta için dikkatle takip edilmesi gerektiği, özellikle de Altın fiyatlarında net hareketler için bu bariyerin dışına çıkılması gerektiğini söyleyebiliriz. Tepki alışlarının devamının sürmesi durumunda ( 1302 bariyerinin geçilmesi durumunda) 1330 ve 1366 seviyeleri hedefleneceği gibi geçen haftanın dip noktası olarak gözlemlediğimiz 1265 desteğinin kırılması durumunda ise 1237 ve 1208 seviyelerinin hedeflenmesi kaçınılmaz olacaktır.

Pivot; 1366

Destek: 1265-1237-1208

Direnç; 1302-1330-1366

NOT:Bu analizler GCM Forex’den izinsiz olarak yayınlanamaz, kaynak gösterilmeden kullanılamaz.

Add a Comment

Yorum yapabilmek için oturum açmalısınız.