Altın için 1265 desteği dikkatle takip edilmelidir

( 12 Temmuz 2013 – 08:20 ) Forex Piyasası Parite ve Emtia Sabah Analizi

Makro-Ekonomik Gelişmeler

FED Başkanı Bernanke’nin Çarşamba günü yaptığı konuşmasında, ABD ekonomisinin halen parasal genişlemeye ihtiyacı olduğunu ifade etmesi ile tahvil alım programının yakın bir tarihte kısılacağı endişelerinin azalması, küresel endekslerdeki yükselişe destek verdi. Başkan’ın söylemlerinde sonra sert bir şekilde değer kaybeden Dolar ise dalgalı bir seyir izlerken, parite ve emtia fiyatları genel anlamda Dolar endeksindeki değişikler iye yön buluyor.

Dün ABD’den gelen verilerde mevsimsel dalgalanmalardan etkilenmiş olabileceği belirtilen istihdam talepleri verisi beklentilerin üzerinde olumsuz açıklanırken, veri son iki ayın en yüksek haftalık işsizlik maaşı başvurularına işaret etti. Rakamın, Temmuz ayında kapanan otomobil fabrikaları nedeniyle bu şekilde gerçekleşmiş olabileceği ifade edildi. Diğer taraftan dün açıklanan ABD’nin bütçe dengesi rakamları devletin son beş yılın büyük bütçe fazlasını verdiği görülürken, giderlerin %47 azalmasının, fazla veren bütçedeki en büyük katkıyı yaptığı görüldü.

Dolar’daki değer kaybı ile yükseliş kaydeden emtia fiyatları daha sonra dar bir alanda işlem görmeye başlarken, ham petrol Uluslararası Enerji Kurumu’nun (IEA) petrol arzının, talebinden daha fazla artacağını belirtmesi ile neredeyse son bir buçuk yılın en yüksek seviyelerinden geriledi. Majör paritelerde Dolar ile dalgalı bir seyir gözlemlenirken, USD/TRY’nin Bernanke’nin konuşması ile kaydettiği düşüşleri geri kazanması dikkat çekti.

Haftanın son iş gününde gelindiğinde nispeten sakin bir ekonomik takvim görülürken, Euro Bölgesi’nin endüstriyel üretiminin yanında, ABD’den gelecek rakamlar takip edilecek. PPI ve Michigan hassasiyeti ile birlikte Bullard’ın konuşması dünyanın en büyük ekonomisinden öne çıkan gelişmeler olarak dikkat çekiyor.

“Gözler ABD verilerinde”

Bernanke’nin konuşmalarından sonra piyasa katılımcılarının dikkatleri, FED politikalarında değişiklikler yapılmasına neden olabileceği için ABD’nin ekonomik verilerine çevrildi. Mart ve Nisan’da azalan ancak Mayıs’ta yükselen benzin fiyatları ile %0.5 artan PPI verisinin Haziran ayında yine %0.5 olarak gerçekleşmesinin beklendiği görülüyor. Rakamın beklentilerin üzerinde olumlu gelmesi ABD’nin para biriminde yükselişlerin görülmesine yol açabilecekken, tahminlerin altına kalacak bir PPI verisi Dolar’da değer kayıplarının yaşanmasına neden olabilir.

Bunun yanında artan hane halkı güveni ve yükselen konut fiyatlarının getirdiği iyimserlik ile son iki ayda hızlı bir çıkış gerçekleştiren Michigan hassasiyeti, yatırımcıların takibinde olacak veriler arasında öne çıkıyor. Güvenin arttığına işaret edecek beklentilerin üzerindeki olumlu bir rakam Dolar’a olan talebin de artmasını sağlayabilecekken, rakamın 85.3 olan olumlu beklentiyi karşılamaması, ABD’nin para biriminde düşüşlerin görülmesine yol açabilir.

Önemli Ekonomik Takvim Verileri

Cuma

Zaman Haber Beklenti Önceki

12:00 EUR Endüstriyel Üretim (Aylık) -0.2% 0.4%

15:30 USD Çekirdek PPI (Aylık) 0.2% 0.1%

15:30 USD PPI (Aylık) 0.5% 0.5%

16:55 USD Michigan Hassasiyeti 85.3 84.1

20:00 USD FOMC Üyesi Bullard Konuşması

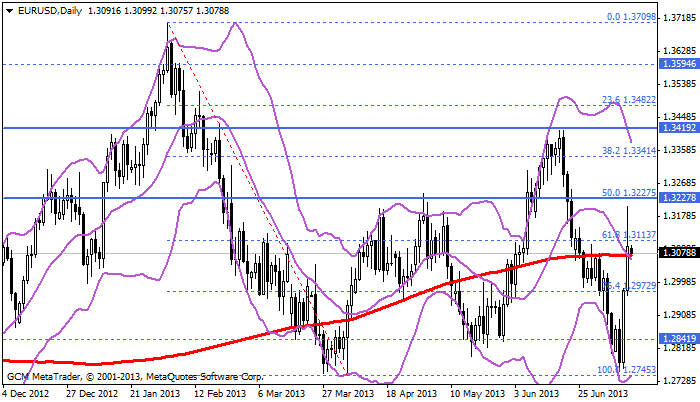

EUR/USD ANALİZ

Haftanın son işlem gününe geldiğimizde piyasaların Bernanke ve FOMC açıklamaları etkisi altında kaldıklarını ve dünü bu etkiyle geçirdiklerini görmekteyiz. Genel itibariyle baktığımızda 1,3230 ve 1,3430 bariyerleri EUR/USD paritesinde orta ve uzun vadeli satış baskısının devam etmesini beklediğimiz en kritik iki direnç noktasıdır. Teknik bazda baktığımızda daha önce 1,3205 seviyesine kadar yükselen ancak daha sonra satış baskısına maruz kalarak 1,31 altında hareket eden parite de 1,32**’li seviyeler tekrar test edilir mi sorusuna gelecek olan makro-ekonomik verilerin Dolar üzerinde olumsuz bir etki bırakması ile bu ihtimallerden bahsedebileceğimizi, aksi takdirde satış baskısının 1,32**’li seviyeleri görmeden devam etmek isteyeceğini söyleyebiliriz.

Kısa vadeli olarak baktığımızda EUR/USD paritesinin 1,3215 ile 1,2970 seviyeleri arasında bant hareketi gerçekleştirdiğini, 1,3125 seviyesinin de kontrol noktası olduğunu söyleyebiliriz. Özellikle bandın alt ya da üst noktası testi için kontrol noktasına göre işlem stratejisi başarılı işlem açabilmek için yeterli bir koşuldur. Özellikle de paritenin 1,3125 bariyeri altında kalması satıcıları yeniden harekete geçirebilir. Çünkü gün içi aşağı yönlü baskının devam etme düşüncesinin kuvvetli olduğunu söyleyebiliriz.

Pivot: 1,3125

Destek; 1,3015-1,2970-1,2930

Direnç; 1,3125-1,3165-1,3215

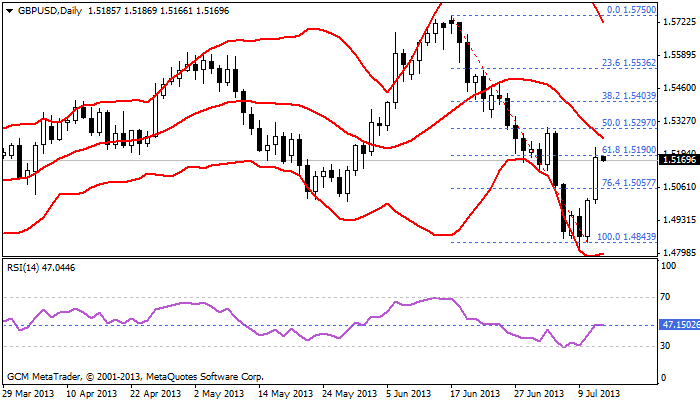

GBP/USD ANALİZ

EUR/USD paritesine göre kıyasladığımızda daha fazla adım imkanına sahip olduğumuz GBP/USD paritesi Bernanke ve FOMC açıklamaları sonrasında gerçekleştirdiği yükselişleri devam ettirme düşüncesiyle hareketlerine devam etmiş ve bu tutum GBP/USD paritesinin 1,52 seviyesine yakın hareket etmesini sağlamıştır. Şuanda da 1,5172 seviyesinde hareketlerine devam eden GBP/USD paritesinin gün içi 1,5270 ile 1,5050 seviyeleri arasında hareket etmesi beklenilmektedir. Bandın alt ya da üst noktasına mı hareket edecek sorusuna ise 1,5135 desteği karar verecektir. Eğer parite 1,5135 desteği üzerinde kalmayı başarırsa 1,5270 seviyesine doğru yükselişlerine devam edeceği gibi bu destek noktasının test edilmesi GBP/USD paritesini yeniden 1,5050 seviyesine taşımak isteyebilir.

Pivot: 1,5135

Destek; 1,5135-1,5095-1,5050

Direnç; 1,5220-1,5270-1,5300

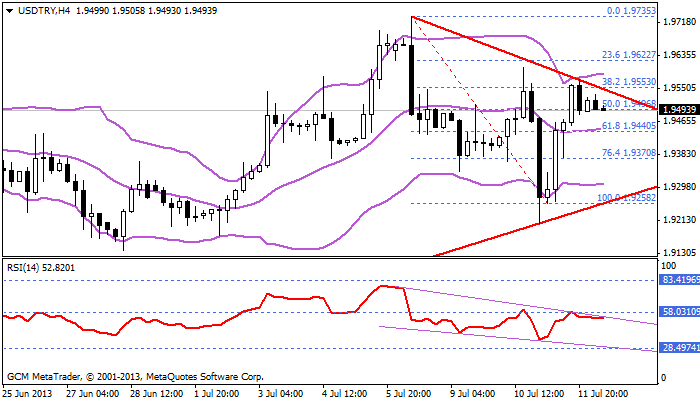

USD/TRY ANALİZ

Türkiye merkez bankasının yürüttüğü döviz ihalesinin Dolar endeksindeki yükselişler nedeniyle etkisiz kalması kurun da çok net düşüş gerçekleşmemesini sağladı. Kur bu hafta 1,95 seviyesi üzerinde kalmak için yoğun bir çaba sarf etmekte ve şuanda da 1,9511 seviyesinde hareketlerine devam etmektedir. Teknik olarak baktığımızda gerek fibonacci gerek kanallar ve gerekse RSI indikatörü paritenin 1,9556 seviyelerinde dikkatli olunması gerektiğini belirtmektedir. Ancak özellikle İchimoku indikatörünün bu aralıkta önemini koruması olası dönüşlerin de habercisi olarak karşımıza çıkmaktadır. Bu nedenle de düşüşlerin aktif olarak devam edebilmesi için gün içi 1,9556 bariyerinin geçilmemesi gerekmektedir. Yükselişler eğer 1,9556 ile sınırlı kalırsa yeni hedef olarak 1,9290 seviyesi belirlenmiştir.

NOT:1,9556 seviyesinin geçilmesi durumunda ise yeniden alıcılar devrede olacak ve senaryomuz geçersiz olacaktır.

Pivot: 1,9556

Destek; 1,9465-1,9375-1,9290

Direnç; 1,9556-1,9657-1,9735

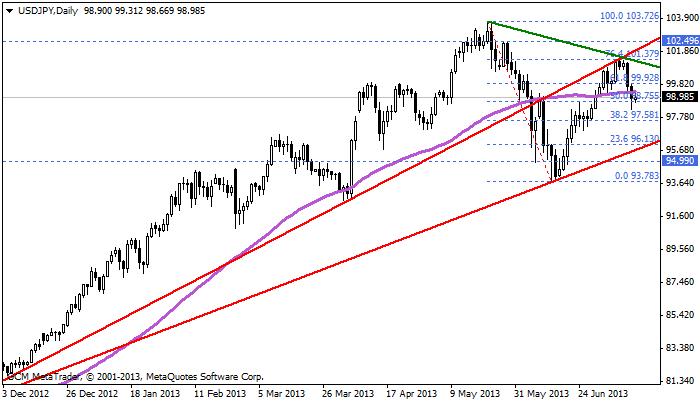

USD/JPY ANALİZ

Gerek BOJ gerekse FED’den gelen açıklamaların etkisiyle satış baskısına maruz kaldığını gözlemlediğimiz USD/JPY paritesinde haftanın son işlem gününe geldiğimizde paritenin 99 seviyesi altında kalmak için uğraştığını görmekteyiz. Genel olarak baktığımızda 99,80 ile 98,15 seviyeleri arasında bant hareketi gözlemlediğimiz parite de 55 günlük basit hareketli ortalama olan 99,35 bariyeri önemlidir Bandın alt ya da üst noktasının testi için 99,35 seviyesine ihtiyacımız vardır. Kısa vadeli olarak baktığımızda gün içerisinde 99,35 seviyesi altında satış baskısı devam etmektedir.

Pivot: 99,35

Destek: 98,60-98,15-97,75

Direnç: 99,35-99,80-100,20

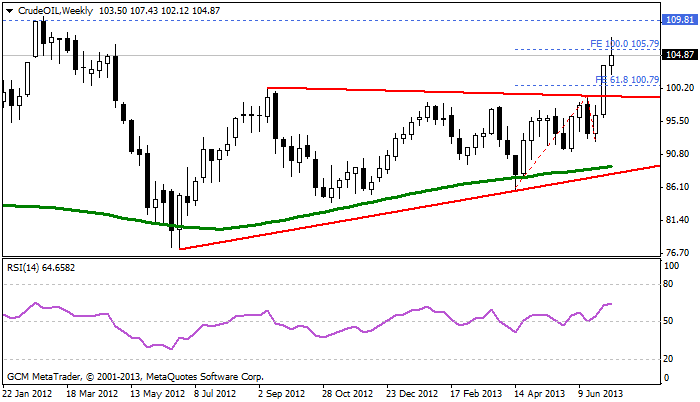

HAM PETROL ANALİZ

Dow Jones ve S&P borsalarının rekor seviyelere çıkış isteğine rağmen net yükselişler gözlemleyemediğimiz ham petrol fiyatlarında haftanın son işlem gününe geldiğimizde petrol fiyatlarının 107,45 seviyesine kadar yükselse de tekrar satış baskısına maruz kalarak 105 seviyesine yakın hareket ettiği görülmektedir. Şuanda da 104,90 seviyesinde hareketlerine devam ham petrol fiyatlarının gün içi analizine baktığımızda 106,60 ile 103,40 arasında bant hareketi gerçekleştirdiğini görmekteyiz. Bu bağlamda da gün içi daha net hareketler için bu bandın dışına çıkılması beklenilmektedir. 105,40 seviyesinin de kontrol noktası olduğunu, bandın alt ya da üst noktasının test edilmesi için bu bariyerin dikkatle takip edilmesi gerekmektedir.

Pivot; 105,40

Destek:104,00-103,40-102,00

Direnç: 105,40-106,60-107,80

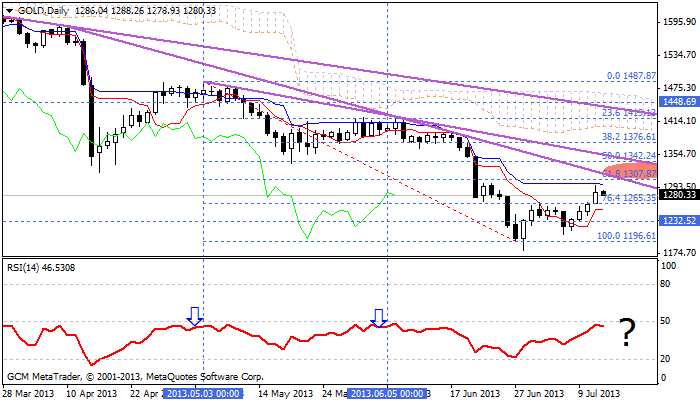

ALTIN ANALİZ

“Parasal Genişlemenin” devam edeceğine ilişkin gerçekleşen açıklamalar ile birlikte yükselişe geçen ve 1268 bariyerini geride bırakan altın 1299 seviyesine kadar yükselmiş olsa da bu çıkışlardan sonra satış baskısına maruz kalmış ve şuanda da 1280 seviyesine yakın hareketlerine devam etmektedir. 1490 seviyesinden başlayan düşüşlerin 1180 seviyesi ile sınırlı kalması, 310$’lık düşüşlerin sadece 120$’lık bir düzeltmesi (Tepki alışları) ile karşılandı.(1180-1300 arası yükseliş) Burada bilinmesi gerekilen, bu düzeltme piyasa tarafından yeterli mi görüldü yoksa sadece kısa vadeli bir satış baskısı mı oluştu. Yeterli değilse bu oran ne kadar olacak? Yani piyasaların karar vermekle mükellef olduğu soru Altın fiyatlarının 1300 seviyesinden mi yoksa daha yüksek noktalardan mı dönüş gerçekleştirmek isteyeceğidir. Teknik bazda baktığımızda 1300 üzerine çıkış gerçekleştirmesi durumunda düzeltme yükselişlerin 1307-1342 arasında sonlanmasını beklemekteyiz.

Kısa vadeli olarak baktığımızda fibonacci %76,4’lük düzeltme noktası olan 1265 desteğinin gün içi önemli olduğunu söyleyebiliriz. Eğer altın fiyatları 1265 desteği üzerinde kalmayı sürdürürse yukarı yönlü hareketlerine devam etmek isteyecektir ve böyle bir durumda fibonacci %61,8 düzeltme noktası olan 1307 seviyesinin test edilme ihtimali artacaktır. Aksi takdirde yani altın fiyatlarının 1265 desteğini kırması durumunda ise 1247 seviyesi düşüşlerdeki ilk hedef olarak belirlenmiştir.

Pivot; 1265

Destek; 1265-1247-1232

Direnç; 1300-1307-1322

NOT:Bu analizler GCM Forex’den izinsiz olarak yayınlanamaz, kaynak gösterilmeden kullanılamaz.

Add a Comment

Yorum yapabilmek için oturum açmalısınız.