21-25 Ekim 2013 Forex Piyasası Parite ve Emtia Haftaya Bakış Analizi

Ayrıntılı Ekonomik Takvim bölümüneburadan

Makro-Ekonomik Gelişmeler

“Piyasada geçtiğimiz haftanın başlıkları”

Geride kalan haftada yurt içi piyasalar bayram nedeni ile kapalı iken, küresel piyasalarda son derece hareketli günlerin yaşandı. ABD merkezli politik gelişmelerin yanına, FED’e yönelik beklentilerin varlık fiyatlarında etkili olduğu görülürken, ABD’den sonra dünya ekonomisinin diğer lokomotifi Çin verileri gündemde yer aldı.

ABD’de politik çekişmeler sonucunda faaliyetlerini kısmen kapatmak zorunda kalan hükümetin ne zaman çalışmaya başlayacağı merakla bekleniyordu. Diğer taraftan Hazine’nin yükümlülüklerini yerine getiremeyecek duruma düşeceği belirtilen 17 Ekim tarifine kadar Cumhuriyetçi ve Demokratların borç tavanı üzerinde de anlaşabilmeleri gerekiyordu. Kongre’de yapılan oylamalar sonrasında iki haftadan uzun bir süre küresel piyasalara korkulu günler yaşatan ABD’li politikacılar sorunları aşarken, parite ve emtia fiyatlarında dalgalanmalar yaşandı. ABD hükümetinin çalışmaya başlaması ve Hazine’nin temerrüde düşmesi ihtimalinin şimdilik aşılması, risk ve belirsizliklerin azalmasını sağlarken, piyasaların gözünü yeniden ekonomik faktörlere çevirmesini sağladı. Özellikle, hükümetin kapalı kalma süresi boyunca ABD ekonomisinin gördüğü zarar nedeni ile FED’e yönelik değişen beklentiler, piyasa katılımcılarının pozisyonlarında güncellemeler yapmalarına yol açtı. FED’in bu yıl içerisinde tahvil alım miktarını değiştireceği beklentisi değişirken, Banka’nın zarar gören ekonomiye destek vermeye devam edeceği düşüncesi ağırlık kazandı. Yapılan anketlere göz atıldığında ise, bazı kritik verilerin açıklanamaması sonucu da, FED’in gelecek yıl Mart ayına kadar parasal genişleme programında değişiklik yapılmamasının beklendiği görüldü. Bununla birlikte hükümetin çalışmaya başlaması ile tarım dışı istihdam ve işsizlik oranı gibi verilerin yayınlanacağı tarihler de belirlenmeye başladı.

Haftanın önemli gelişmeleri arasında dünyanın en büyük ikinci ekonomisinin beklentiler dahilinde %7.8 büyümesi yer alırken, ABD’li şirketlerin genel anlamda beklentilerin üzerinde açıklandığı bir haftanın geride kaldığı ifade edilebilir. Ekim aynın sonlarına yaklaşılırken yine ABD’nin ön planda olacağı bir haftanın yatırımcıları beklediği ifade edilebilir.

“Yeni haftada öne çıkanlar”

ABD’deki politik çıkmazın ekonomik faktörlere de yansıması sonucu çalkantılar ile geçen iki haftanın ardından yeni 5 günlük işlem döneminde yine ABD’nin gündemin ilk sırasında yer alacağını ifade edebiliriz. Özellikle, hükümetin kapalı olması nedeni ile açıklanamayan verilerin yayınlanacak olması, tarım dışı istihdam ve işsizlik oranı rakamlarını öne çıkarmaktadır. Bunun yanında ABD’nin konut verileri de önem taşımaktadır. Diğer taraftan, Çin, Euro Bölgesi ve İngiltere’den açıklanacak rakamlar, küresel piyasa katılımcılarının takibinde yer alacak.

“FED, tahvil alımlarını ne zaman kısacak”

Hükümetin kapanmasından önce FED’in parasal genişleme programını bu yıl içerisinde azaltmaya başlayacağı düşüncesi piyasalarda ağırlıkta idi. Ancak kısmi olarak faaliyetlerini 16 gün boyunca durduran hükümetin ABD ekonomisine olan maliyeti ve dördüncü çeyrek büyüme rakamına olacak etkisi nedeni ile FED’in teşviklerini azaltmaya başlayacağı tarif konusunda yatırımcıların beklentilerini değiştirdiği görüldü. Geçen hafta içerisinde Dolar’daki sert değer kayıpları da, bu beklentilerdeki değişiklikleri yansıttı. Yapılan anketlere göz atıldığında FED’in Mart ayından önce tahvil alımlarını azaltmayacağı yönündeki görüşün ağırlıkta olduğu görüldü. Ancak bu hafta açıklanacak olan Eylül ayı tarım dışı istihdam verisi yine de FED politikaları için önem taşımaktadır.

“Yatırımcılar sonunda tarım dışı istihdam değişimi verisi ile buluşacak”

ABD’de Çalışma Bakanlığı’ndan yapılan açıklamaya göre, hükümetin kapalı olduğu sürece boyunca yayınlanamayan veriler için yeni takvim oluşturuluyor. Buna göre yatırımcıların merakla beklediği tarım dışı istihdam değişimi ve işsizlik oranı verileri bu hafta Salı günü yayınlanacak. İşsizlik oranında herhangi bir değişimin olmasının beklenmediği görülürken, tarım dışı verisinin 179 bin olarak yayınlanacağı tahmin ediliyor.

Piyasalarda hükümetin kapanmasından önce FED’in gelecekteki para politikalarına ilişkin fiyatlamalarda ekonomik verilerin son derecek etkili olduğu görülmekteydi. Bu kez ise kapanan hükümetin ekonomiye getirdiği maliyetler nedeni ile FED’in tahvil alımlarını daha fazla bir süre değişiklik yapmadan devam ettireceği beklentisinin öne çıktığı görülüyor. Ancak yine de tarım dışı verisinde görülecek değişiklikler piyasalarda sert hareketlerin görülmesine neden olabileceği için yatırımcıları dikkatli olması gerekmektedir. Tarım dışı istihdam değişimi verisinin beklentilerin üzerinde olumlu açıklanması Dolar’da değer kazanımlarının görülmesine yol açabilecekken, rakamın tahminlerin altında olumsuz gerçekleşmesi, ABD’nin para biriminde düşüşlere neden olabilir.

Bunun yanında istihdam talepleri verisi, ülkenin işgücü piyasasındaki gidişata ilişkin sunacağı rakam ile bu hafta da yatırımcıların yakından takip edeceği göstergeler arasında olacak.

“Asya ve Avrupa’da ekonomik veri haftası”

ABD ekonomisi için yayınlanacak ekonomik göstergelerin yanında bu hafta Euro Bölgesi, Çin ve Japonya verilerinin de öne çıktığı görülüyor. Perşembe günü Fransa, Almanya ve Euro Bölgesi için açıklanacak PMI rakamları kıtanın ortak para biriminin değeri açısından önem arz ederken, Cuma günkü Almanya’nın Ifo iş ortamı endeksi para birliğinin lokomotif ekonomisi adına değerli bilgiler verecek. Geçtiğimiz haftanın son iş gününde %7.8’lik büyüme oranı ile kendisine ilişkin endişeleri bir miktar azaltan Çin’den ise HSBC imalat PMI rakamında olumlu bir beklentinin olduğu görülüyor. Aynı zamanda Avrupa ülkelerinin servis ve imalat PMI verilerinin tamamına yönelik tahminlerin iyimser olması dikkat çekiyor.

“İngiltere için önemli hafta”

Gerek İngiltere’den açıklanan veriler, gerekse ABD’deki son politik çalkantılar nedeni ile GBPUSD paritesinde son haftalar içerisinde sert fiyat değişiklikleri gerçekleşti. ABD tarafındaki görünümün, politikacıların anlaşma sağlamaları ile bir miktar daha görülebilir olması, bu hafta içerisinde İngiltere’nin önemli gelişmelerini kritik bir noktaya taşımaktadır.

BOE Başkanı Carney’nin konuşmasının yanında, Banka’nın son yaptığı toplantının yayınlanacak ayrıntılı tutanakları ada ülkesinin para birimi açısından yakından takip edilecekken, özellikle haftanın son günü açıklanacak üçüncü çeyrek büyümesine ilişkin ilk tahmin önem taşıyor. Faiz ve toplam parasal genişlemeye için yapılan MPC (Para Politikası Komitesi) oylamasında tüm üyelerin herhangi bir değişiklik istememiş olmaları beklenirken, İngiltere’nin geride kalan çeyrekte %0.8 büyümüş olması tahmin ediliyor. GDP verisinin (büyüme oranı) beklentilerin üzerinde olumlu yayınlanması Sterlin’de yükselişlerin görülmesine neden olabilecekken, rakamın tahminlerin altında kalması İngiltere’nin para biriminde değer kayıplarına yol açabilir.

Küresel piyasa katılımcılarını bekleyen yoğun haftada ayrıca, Japonya ve Avustralya’nın enflasyon verileri, Kanada Merkez Bankası’nın (BOC) faiz kararı ve Yeni Zelanda’nın ticaret dengesinin yakından izleneceğini ifade edebiliriz.

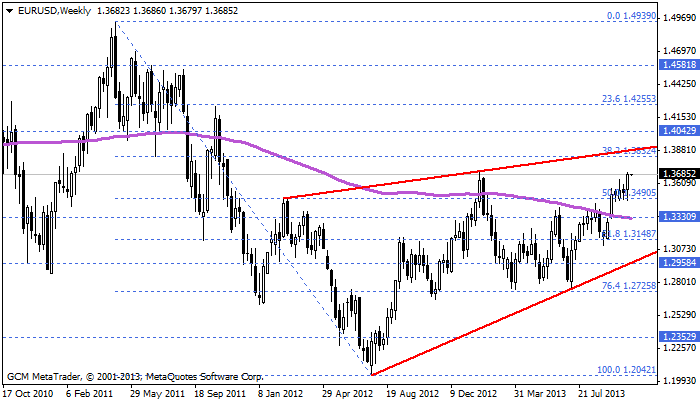

EUR/USD ANALİZİ

Geride bırakmış olduğumuz hafta özellikle ABD’den açıklanan bütçe ve borç tavanı anlaşması ile değer kaybeden Dolar endeksi, EURUSD paritesinin yükselişlerini desteklerken bir yandan da 2013 yılının zirve noktası olan 1,3710 seviyesine yaklaştırma görünümünde hareketlerini gerçekleştirmiştir (Geçen hafta parite 1,3703 seviyesine kadar yükseldi). Bu süreçten sonra EURUSD paritesi daha fazla yükseliş gerçekleştirir mi sorusunun cevabını teknik olarak 200 günlük basit hareketli ortalamanın karar vereceğini, 1,3330 seviyesinden geçen bu ortalamanın üzerinde kaldığımız müddetçe yükseliş baskısının süreceğini söyleyebiliriz. Eğer EURUSD paritesi 200 günlük basit hareketli ortalama olan 1,3330 seviyesi üzerinde kalmayı sürdürürse orta vadeli olarak fibonacci %38,2’lik düzeltme noktası ve aynı zamanda da yükseliş kanalının üst noktası olan 1,3832 seviyesine kadar yükselişler kaçınılmaz olacaktır. Buna ilaveten 2013 yılının tepe noktası olarak belirlediğimiz 1,3710 direncinin de geçilmesi gerektiğini söylemeliyiz. Aksi takdirde tepki satışları gündemimize girebilir.

NOT: ECB (Avrupa Merkez Bankası) son gerçekleştirmiş olduğu açıklamasında EURUSD paritesinin yılsonu ortalama değeri olarak 1,3250 olarak ifade etmiştir. Eğer ECB bu düşüncesinde herhangi bir değişikliğe gitmezse şuan ki zamana göre 2013 yılının dip ve tepe noktalarına göre basit bir matematik hesaplamasına gidersek;

2013 yılının tepe noktası: 1,3710

2013 yılının dip noktası: 1,2745

( 1,3710 + 1,2745 ) / 2 = 1,3228 olarak belirlenebilir. Ortalama olarak bu rakamın 1,3250 olabilmesi için de EURUSD paritesindeki tepe noktasının maksimum 1,3755 seviyesi olması gerekmektedir.

Pivot: 1,3330

Destek; 1,3490-1,3230-1,3150

Direnç; 1,3710-1,3832-1,4040

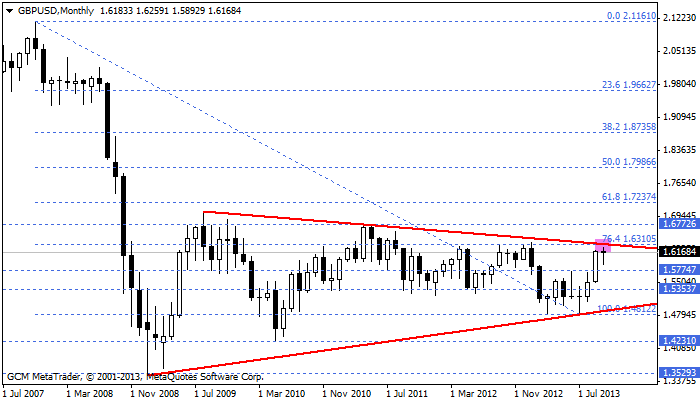

GBP/USD ANALİZİ

“1,6305 seviyesi KRİTİK seyrine devam etmektedir”

Uzun bir süredir GBPUSD paritesi için 1,6305 seviyesinin öneminden bahsetmiş ve bu bariyer geçilmediği müddetçe GBPUSD paritesindeki olası yükselişlerin satış fırsatı olarak değerlendirilmesi gerektiğini ifade etmiştik. GBPUSD paritesi 1,6255 seviyesine kadar yükseldikten sonra gerçekleştirmiş olduğu satıcılı seyirle 1,59 seviyesine kadar gerilemiş ve ardından ABD’nin bütçe ve borç tavanı ile ilgili anlaşması neticesinde yeniden yukarı yönlü atak gerçekleştirerek 1,6170 seviyesine kadar yükseldiğini gözlemlemekteyiz. Düşüncelerimizde herhangi bir değişiklik olmayarak parite için hala daha 1,6305 seviyesinin önemli olduğunu, bu bariyer altında kaldığı müddetçe satış baskısının devam etmek isteyeceğini, bu nedenle de yaşanılacak olası yükselişlerin satış fırsatı olarak değerlendirilmesi gerektiğini ifade edebiliriz. Eğer GBPUSD paritesi 1,6305 seviyesi altında kalmayı sürdürürse geçen haftanın dip noktası olan 1,5890 destek noktasına kadar gerileyebileceği gibi daha fazla düşüş gerçekleştirip gerçekleştirmeyeceği konusunda karar vermek isteyecektir. Yükseliş beklentisi içerisinde olan yatırımcılar 1,6305 üzerindeki günlük kapanışları beklemesi tavsiyesinde bulunabiliriz.

Pivot: 1,6305

Destek; 1,6000-1,5890-1,5775

Direnç; 1,6255-1,6305-1,6460

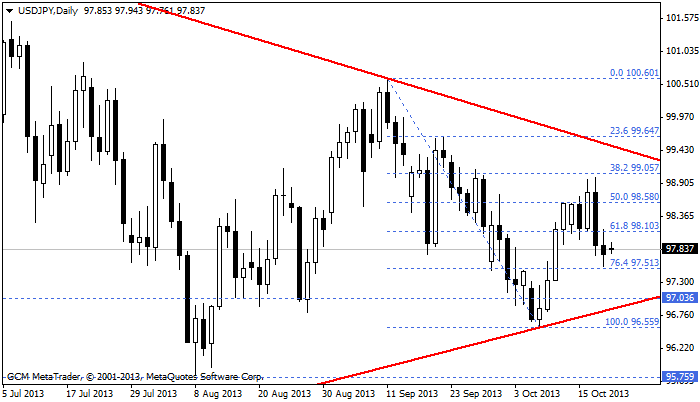

USD/JPY ANALİZİ

Gerek Dolar endeksinde gerekse Yen üzerindeki spekülatif hamleler neticesinde uzun bir süredir kanal içerisinde hareketlerine devam eden USDJPY paritesi haftayı 98 seviyesine yakın kapatmış ve şuanda da bu seviyeye yakın hareketlerine devam etmiştir. Teknik olarak baktığımızda kanal içi hareketlerin devam ettiği görülmektedir. Bu da kanalın alt ve üst noktalarının öneminin daha da güçlenmesini sağlamaktadır. Bu bağlamda da şuanda kanalın alt noktasına daha yakın olduğumuz için bu seviyeye daha fazla dikkat etmemiz gerekmektedir. Kanalın alt noktası olarak belirlemiş olduğumuz 96,55 desteği daha önce de test edilen ancak kırılamayan önemli bir destek olarak karşımıza çıkmaktadır. Bu bağlamda da eğer parite kanal içi hareketlerine devam eder ve bu nedenle de 96,55 desteği üzerinde kalmayı sürdürürse kanalın üst noktası olan 99,10 seviyesine doğru atak başlatmak isteyecek ve daha sonra tekrar karar aşamasına geçecektir. (Beklenti; 96,55 desteği üzerinde paritenin 99,10 seviyesine kadar yükselme düşüncesidir) Aksi takdirde zaten parite kanalın alt noktası olan 96,55 desteğini kırarak satış baskısının ön plana çıkartarak 94,80 seviyesinin test edilmesini sağlayacaktır.

Pivot: 96,55

Destek: 97,50-96,55-95,75

Direnç: 98,10-99,10-100,00

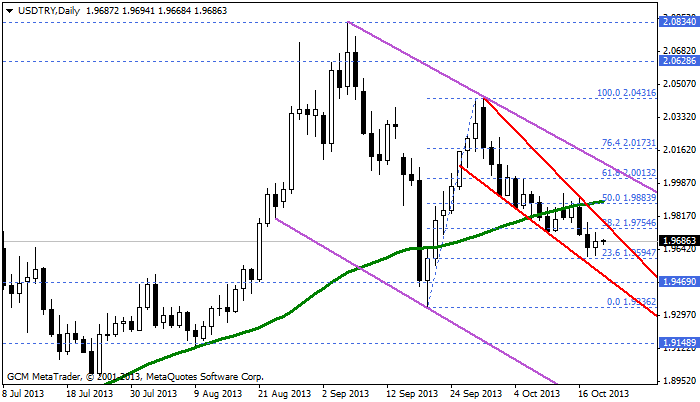

USD/TRY ANALİZİ

“55 günlük basit hareketli ortalamaya DİKKAT”

Gerek Dolar endeksindeki gerileme gerekse BİST endeksinde yaşanılan yükselişlerin etkisi ile değerlenen Türk lirası USDTRY paritesinin uzun bir süredir kademeli bir şekilde geri çekilmesini sağlamış ve bu bağlamda da USDTRY paritesi hafta içerisinde 1,96 seviyesine yaklaşmayı başarmıştır. Ancak kapanış öncesinde gerçekleştirdiği yükselişler neticesinde 1,97 seviyesine yaklaşan USDTRY paritesinde 55 günlük basit hareketli ortalama ve aynı zamanda da fibonacci %50’lik düzeltme noktası olan 1,9895 seviyesinin önemli olduğunu, bu bariyer altında kaldığı müddetçe aşağı yönlü baskının daha etkin olacağını ifade edebiliriz. Eğer kur 1,9895 seviyesi altında kalmayı sürdürürse 1,9336 seviyesine kadar geri çekilmelerin oluşma ihtimali güçlenecektir. Aksi takdirde yeniden psikolojik bir seviye olan 2,00 seviyesi test edilmek istenecektir

Pilot: 1,9895

Destek; 1,9594-1,9469-1,9336

Direnç; 1,9754-1,9895-2,0015

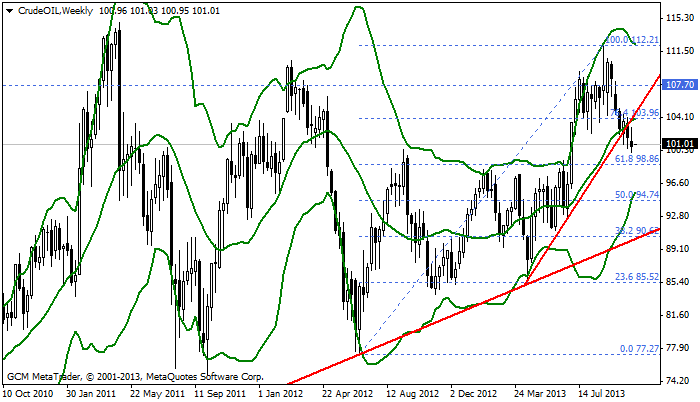

HAM PETROL ANALİZİ

112 dolar seviyesine kadar yükseldikten sonra gerek teknik olarak gerekse temel faktörler neticesinde satış baskısına maruz kalan ham petrol, bollinger bandının orta noktası ve aynı zamanda da fibonacci %76,4’lük düzeltme noktası olan 103,96 seviyesi altında hareketlerine devam etmektedir. Bu tutum ham petrol için negatif baskının devam ettiği anlamına gelmektedir. Teknik olarak baktığımızda bu bariyerin öneminin bu hafta da devam ettiği ve bu seviye altında kaldığı müddetçe bollinger bandının alt noktası olan 95,50 seviyesine kadar geri çekilme ihtimallerinin oluşacağını ifade edebiliriz. Yükseliş düşüncesine sahip olan ya da mevcut portföylerinde alış pozisyonu düşünen yatırımcılar düşüş trendi içerisinde yer alan ham petrol için aceleci davranmamalı ve muhakkak belirlemiş olduğumuz kritik bariyer noktası olan 103,96 direncinin geçilmesini beklemelidir. Aksi takdirde trendin tersine açacakları pozisyonlar neticesinde portföylerinde önemli derecede zararlı işlemlere imza atacaklarını ifade edebiliriz. Genel görünüm 103,96 seviyesi altında kaldığımız müddetçe yaşanılacak olası yükselişlere şüphe ile yaklaşmak ve bu çıkışları satış fırsatı olarak değerlendirmek olacaktır.

Pivot; 103,96

Destek: 98,90-97,00-9550

Direnç: 102,10-103,96-105,56

ALTIN ANALİZİ

“1370 seviyesi SATIŞ düşüncesinin devamı için önemli bir bariyer”

Uzun bir süredir Altın fiyatlarında aşağı yönlü baskının devam edeceği konusundaki görüşlerimizi bildirmiş ve yaşanılacak yükselişlerin satış fırsatı olması gerektiği üzerinde bazı seviyelere dikkat çekmiştik. Bu seviyelerden en önemli iki seviye 1432 ve 1375 bariyerleri olarak belirlenmiştir. Altın fiyatları daha önce bu seviyelere kadar yükselmiş ancak orta ve uzun vadeli satış baskısı nedeniyle yeniden aşağı yönlü baskıya maruz kalarak 1250 desteğine kadar geri çekilme gerçekleştirmiştir. Özellikle son dönemde parasal genişlemenin hala daha devam edeceği, olumsuz tarım dışı istihdam verisi ve ABD’nin olası operasyon düşünceleri Altın fiyatlarının bazı yükselişler gerçekleştirmesini sağlamış ve Altın fiyatları 1250 desteğinden toparlanarak 1330 seviyesine kadar yükselmiştir. Bu süreçten sonra Altın fiyatlarındaki son seyir nedir diye soracak olursanız teknik olarak 144 günlük basit hareketli ortalama ve aynı zamanda da düşüş kanalının üst noktası olarak belirlediğimiz 1370 direncinin önemli olduğunu, bu seviye altında kaldığı müddetçe düşüş baskısının devam edeceğini ve yeniden 1250 seviyesini test etmesi gerektiğini ifade edebiliriz. Bu düşüncemizin değişebilmesi için ilk şart 1370 direncinin geçilmesidir. Aksi takdirde beklentimiz hala daha geçerli olacaktır ve yaşanılacak olası yükselişlerin satış fırsatı olarak değerlendirilmesi gerektiğini tekrar ifade edebiliriz.

Pivot; 1370

Destek: 1300-1275-1250

Direnç; 1336-1355-1370

NOT:Bu analizler GCM Forex’den izinsiz olarak yayınlanamaz, kaynak gösterilmeden kullanılamaz.