16-20 Aralık 2013 Forex Piyasası Parite ve Emtia Haftaya Bakış Analizi

Ayrıntılı Ekonomik Takvim bölümüne buradanulaşabilirsiniz.

Makro-Ekonomik Gelişmeler

“Piyasada geçtiğimiz haftanın başlıkları”

Aralık ayının ikinci haftası geride kalırken, önceki haftalara benzer bir şekilde küresel piyasalarda FED’in para politikasına yönelik endişelerin etkili olduğu görüldü. Haftaya kayıplar ile başlayan Dolar endeksinde, son işlem günlerine doğru toparlanmalar görülürken, global hisse senetlerinde dalgalanmalar gerçekleşti.

Piyasalarda yılın sonuna yaklaşılırken, 18 Aralık’ta tamamlanacak olan FOMC toplantısında tahvil alım miktarının azaltılıp azaltılmayacağına yönelik belirsizlik, geride kalan hafta içerisinde varlık fiyatlarına yöne veren ana unsur olarak önce çıktı. ABD’de Demokratlar ve Cumhuriyetçilerin bütçe konusu üzerinde uzlaşma sağlamaları, FED’in varlık alımlarını Aralık ayında azaltma ihtimalini yükselttiği yönünde yorumlandı. Üzerinde anlaşılan bütçe taslağı, Ekim ayında hükümetin kapanmasına kadar varan gerginliğin Ocak ayında da yaşanmasının önüne geçerken, Temsilciler Meclisi taslağa onay verdi. Bu gelişmeler, ekonomi için mevcut risklerin arasında çıkan bir unsur olarak değerlendirildi. Dolayısı ile küresel piyasa katılımcıları FED’in aylık 85 milyar Dolar tutarındaki parasal genişleme programını Aralık ayında azaltabileceği düşüncesine ağırlık verirken, hafta içerisinde açıklanan beklentinin üzerindeki perakende satış verileri de bu görünüme destek verdi.

Parite ve emtia fiyatlarının, nispeten veri akışının daha zayıf olduğu geçen hafta içerisinde yine de sert hareketlere maruz kaldıkları görüldü. Yatırımcılar kritik FOMC toplantısına odaklanırken, yeni haftada önem derecesi yüksek verilerin piyasaları beklediğini ifade edebiliriz. Asya’dan Avrupa ve ABD’ye kadar, politika yapıcıların açıklamaları ve yayınlanacak veriler yakından takip edilecek.

“Yeni haftada öne çıkanlar”

“Beklenen kritik hafta geldi; Parasal Genişleme Azaltılacak mı?”

Aralık ayının üçüncü haftası küresel piyasalar için son derece kritik olan FOMC toplantısını içeren 5 günlük işlem dönemi olduğu için büyük bir önem taşımaktadır. Salı günü başlayacak ve Çarşamba günü tamamlanacak toplantıda alınacak kararlar yatırımcılar tarafından merakla beklenirken, aylık 85 milyar tutarındaki tahvil alımlarının azaltılıp azaltılmayacağı piyasaların odak noktası olacak.

Mayıs ayında FED Başkanı Ben Bernanke’nin parasal genişlemenin bu yıl içerisinde azaltılabileceğini ifade etmesinin ardından varlık fiyatlarında sert dalgalanmalar gerçekleşirken, o günden bu yana küresel piyasalarda tahvil alımlarının geleceğine yönelik endişeler finansal piyasalara yön veren ana unsur oldu. FED bu yıl içerisinde para politikasında henüz bir değişiklik yapmazken, analistlere yapılan anketlere göz atıldığında beklentilerin de tahvil alımlarının Mart ayından önce azaltılmayacağı yönünde ağırlık kazandığı görülüyor. Ancak bu haftaki toplantıda parasal genişlemenin kısılabileceğini bekleyen ekonomistler de mevcut. FED’in alacağı kararlar her ne olursa olsun Dolar’dan altına, faizlerden borsa endekslerine kadar birçok varlığın fiyatında sert hareketlere neden olma potansiyeli taşıdığı için haftanın en kritik ve önemli gelişmesi olarak dikkat çekiyor. Beklentiler tahvil alımlarının değiştirilmemesi yönünde iken, aylık varlık alım miktarının azaltılması sürpriz olacak bir gelişme olarak değerlendiriliyor.

FOMC toplantısından, tahvil alımlarının değiştirilmemesi yönünde bir karar çıkması halinde, FED’in olası sürpriz kararlarına karşılık fiyatlama yapan piyasa katılımcılarının pozisyonlarını güncellemek istemeleri ile Dolar’da değer kayıpları gözlemlenebilir. Ancak FED’in, piyasadaki ağırlıklı beklenti olan ‘değişiklik yapılmayacağı’ yönündeki tahminin aksine parasal genişlemeyi kısması, Dolar’da sert değer kazanımlarının görülmesine yol açabilir. Bu gibi bir durumda ABD para birimindeki yükselişler paralelinde altın başta olmak üzere kıymetli maden fiyatlarında kayıplar oluşabilecekken, dünya borsalarında da düşüşler yaşanabilir.

Diğer taraftan ABD’den FOMC toplantısı öncesinde ve sonrasında açıklanacak ekonomik veriler yakından izlenmeye devam edecek. Konut piyasasına ilişkin rakamlar, enflasyon dataları ve GDP (Büyüme Oranı) verisi öne çıkarken, haftanın son iş günüde ise Senato’nun, Janet Yellen’ın FED Başkan Adaylığını oylaması bekleniyor. Ayrıca Cumhuriyetçi ve Demokratların üzerinde anlaştıkları ve Temsilciler Meclisi’nden onay alay bütçe tasarısının Senato’da yapılacak oylaması da yakından izlenecek.

“Gündem Avrupa’da da yoğun”

Yatırımcıların dikkatleri bu hafta ABD verileri ve FOMC toplantısından çıkacak sonuçlar üzerinde odaklansa da Avrupa kıtasında da önem derecesi yüksek veriler piyasaları bekliyor. Yurtiçinde haftanın ilk günü işsizlik oranı ve Salı günü de herhangi bir değişiklik yapılmasının beklenmediği TCMB’nin toplantısı izlenecekken, Euro Bölgesi’nde de dikkat çekecek rakamlar mercek altında olacak.

Haftaya Euro Bölgesi ve önemli üye ülkelerinden gelecek PMI verileri için başlayacak parasal birlikte, Almanya’nın ekonomik sağlığına ilişkin ZEW ve IFO gibi kuruluşlarda açıklanacak rakamlar incelenecek. Ayrıca Euro Bölgesi’nin enflasyon verileri ve Eurogroup toplantısı gündemde üst sıralarda olacak. Brüksel’de bir araya gelecek olan Avrupalı yetkilerin bankacılık birliğine odaklanmaları beklenirken, ECB Başkanı Mario Draghi’nin Avrupa Parlamentosu’ndaki ifadeleri dikkatle takip edilecek. Kıtanın ortak para birimi için ECB’nin yeni önlemler alıp almayacağı halen daha gündemde yer almaya devam ederken, Draghi son konuşmasında sakin bir görünüm sergilemişti ve yeni bir LTRO (Uzun Vadeli Yeniden Finansman) ya da negatif faiz oranı konusunda yeni ifadeler kullanması beklenmiyor.

İngiltere tarafında ise GDP, perakende satışlar ve enflasyon gibi önem derecesi yüksek veriler ile birlikte BOE Başkanı Mark Carney’nin konuşması piyasaların dikkatlerini üzerine çekecek. Ayrıca bu ayın başında yapılan ve para politikalarında herhangi bir değişikliğe gidilmeyen BOE toplantısının kayıtları da bu hafta açıklanacak. BOE’nin Para Politikası Komitesi’nin (MPC) faiz ve toplam parasal genişleme miktarında değişiklik yapılmama kararlarını 9 üyenin tamamının fikir birliği ile alındığının görülmesi bekleniyor. İngiltere ekonomisinin BOE’yi, para politikasının sıkılaştırılmasının gerektiğine ikna edecek kadar hızlı toparlanıp toparlanmadığını sorgulayan piyasalar için Carney’nin para politikasına ilişkin verebileceği ipuçları Sterlin’de sert fiyat değişimlerinin görülmesine yol açabilir.

“BOJ’dan sürpriz gelebilir mi?”

Asya tarafına döndüğümüzde ise Japonya Merkez Bankası BOJ’un haftanın son iş günüdeki para politikası beyanatının öne çıktığını görüyoruz. Japon Yeni geçen ay Dolar karşısında %4.5 değer kaybı yaşayarak, BOJ’un para politikasını daha fazla genişletebileceği ihtimalini fiyatlara yansıtmaya çalıştılar. Önceki toplantıda BOJ parasal tabanı 60-70 trilyon Yen artırmayı ve 2 yıl içerisinde enflasyonu %2’ye çıkarmayı amaçlayan politikalarında herhangi bir değişiklik yapmamıştı. Banka bu amaçları çerçevesinde her ay 7 trilyon Yen tutarında varlık alımlarını sürdürüyor. 2014 Nisan ayında devreye girecek satış vergisi artışının önüne geçmek için hükümet ekonomiyi destekleyici önlemler alsa da, son haftalarda Japonya’dan gelen verilerin genel anlamda tahminlerden kötü açıklanması BOJ’un yeni bir adım atma ihtimalini artırdığı yönünde yorumlanıyor. BOJ’un sürpriz bir adım atarak para politikasını daha da gevşetecek yeni önlemler açıklaması veya Banka’nın Başkanı Kuroda’nın buna yönelik ipuçları vermesi Yen’de sert değer kayıplarının görülmesine neden olabilir. Diğer taraftan BOJ’un bekle-gör stratejisine devam ederek, beklemede kamayı sürdürmesi ülkenin para biriminde bir miktar değer kazanımlarının görülmesine yol açabilir.

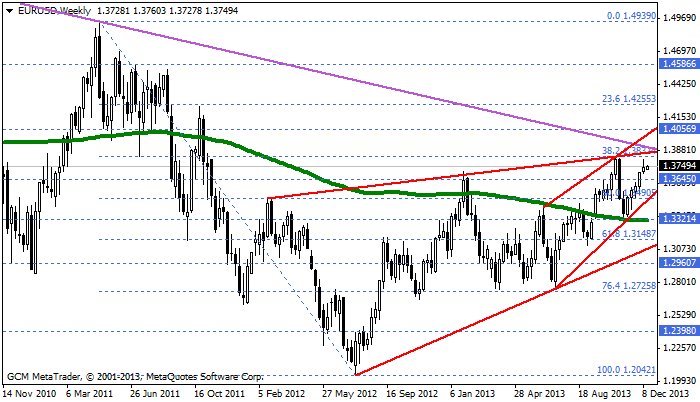

EUR/USD ANALİZİ

Yılın son ayının en kritik haftasına girdiğimiz bugün piyasalar genelinde hemen hemen tüm işlemcilerin merakla beklediği FOMC toplantı tutanakları haftanın ortasında açıklanacaktır. Bernanke’nin gerçekleştireceği bu son toplantısında herhangi bir sinyal verecek mi yoksa bu sıkıntılı süreci iyileştirmek için yeni başkanın yüzleşmesini mi sağlayacak? Bu sorunun cevabını Çarşamba akşamı gözlemleyeceğiz.

EURUSD paritesi ile birlikte Dolar bazlı tüm parite, emtia, endeks ve hisse senetlerinde sert hareketlerin oluşacağı bir hafta içerisinde EURUSD paritesini incelediğimizde 200 haftalık basit hareketli ortalama olan 1,3315 desteği üzerinde hareketlerine devam etmekte ve orta vadeli olarak yükseliş baskısı sürmektedir. Ancak uzun vadeli satıcıların da artık piyasada yer alması ile EURUSD paritesinin 1,3315-1,3830 seviyeleri arasında hareketlerin devam etmesi sağlanmıştır. Bu bağlamda da son zamanlarda orta vadeli alıcılar ile uzun vadeli satıcılar arasında kıyasıya bir mücadele vardır.

Teknik olarak baktığımızda EURUSD paritesi için 1,3830 ve 1,3960 bariyerlerinin önemli olduğunu ifade edebiliriz. Orta vadeli olarak hala daha bu destek noktaları hedeflenmek isterken bir yandan da müddetçe uzun vadeli satıcılar bu seviyelerde tekrar aktif olmak isteyerek paritenin yeniden 1,3315 destek noktasını test etmesini isteyecektir. Bu bağlamda da özellikle FOMC tutanakları sonucu ile paritenin 1,3960 direnci altında kalıp kalmaması çok önemlidir.

NOT: Uzun vadeli olarak baktığımızda hala daha düşüş trendi etkisini göstermektedir. Bu düşüncemizin değişmesi ve yükselişlere destek olabilmemiz için yapılması gerekilen tek şart 1,3960 üzerinde günlük kapanışlara ihtiyaç vardır. Bu şart sağlanırsa trend değişecek ve yükseliş hareketleri paritenin 1,4250-1,4500 seviyelerini test etmesine yardımcı olacaktır. Ancak uzun vadeli olarak satış baskısının devam etme gücü EURUSD paritesinin 2014 yılında 1,23 seviyesini hedeflemesi için büyük bir baskı oluşturmak isteyecektir.

Pivot: 1,3960

Destek; 1,3645-1,3490-1,3315

Direnç; 1,3830-1,3960-1,4100

GBP/USD ANALİZİ

“1,6465 ve 1,6195 seviyeleri dikkatle takip edilmelidir”

1,6465 bariyerini geçemediği için her fırsatta satış baskısına maruz kalan ve bu baskı neticesinde aşağı yönlü baskısını 1,6261 seviyesine kadar sürdüren GBPUSD paritesi haftalık kapanışını 1,63 seviyesinde gerçekleştirdi. Genel anlamda baktığımızda günlük grafikte yükselen takoz görünümlü bir hareket mevcut ve bu kanalın alt noktası 1,6195 seviyesinden geçmektedir. Eğer kanalın alt noktası olan 1,6195 desteği aktif bir şekilde devam eder ve bu kanal kırılmazsa GBPUSD paritesi için yeniden yükseliş baskısı oluşmak istenecek ve bu sefer 1,6465 direnci geçilme isteği güçlenecektir. Ancak 1,6195 desteğinin kırılması hem kısa vadeli düşüşleri hızlandıracak hem de trend değişimi için önemli bir adım atılacaktır. Bu da 1,60 seviyesinin yeniden gündeme gelmesine katkı sağlayacaktır. Bu bağlamda da bu hafta FOMC tutanakları sonucu ile paritenin 1,6195 desteğini kırıp kırmaması takip edilmelidir.

Pivot: 1,6195

Destek; 1,6255-1,6195-1,6115

Direnç; 1,6355-1,6465-1,6530

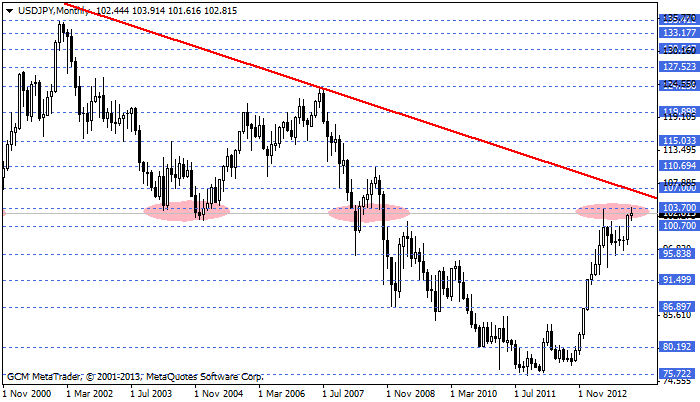

USD/JPY ANALİZİ

2013 yılı rekor seviyesinin Mayıs ayında görmüş olduğu 103,70 seviyesi olduğunu, bu bariyerinin geçilmesi ile daha farklı yükseliş ihtimalini konuşabileceğimizi size ifade etmiş ve açıklamalarımızı bu şekilde devam ettirmiştik. USDJPY paritesi geçen hafta bu yılın zirve noktasını tekrarladı ve hafta içerisinde 103,91 seviyesine kadar çıkış gerçekleştirdi. Şuanda 103,30 seviyesine yakın hareketlerine devam eden pariteyi teknik olarak incelediğimizde 102,00 ve 100,70 destek noktalarının önemli olduğunu, bu destek noktaları üzerinde kaldığı müddetçe yükselişlerine devam etmek isteyeceğini ve kanalın üst noktası olan 105,50 seviyesinin test edilmek isteneceğini söyleyebiliriz.

Pivot: 100,70

Destek: 102,00-100,70-99,80

Direnç: 103,90-104,70-105,50

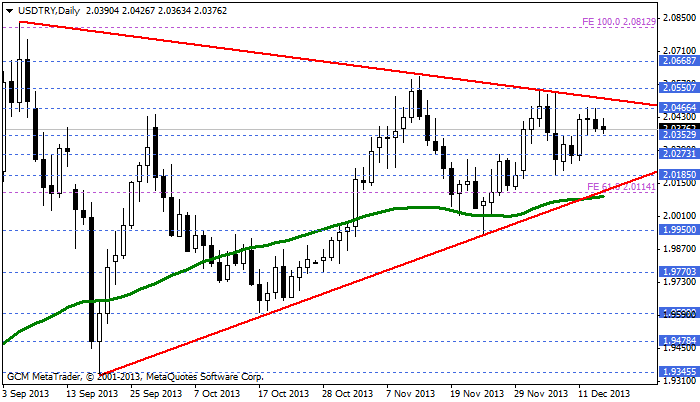

USD/TRY ANALİZİ

“Yükseliş trendi devam etmektedir.”

Kritik FOMC haftası öncesi gerek Dolar endeksi gerekse yurtiçin de BİST endeksi nedeniyle dalgalanan Türk lirası kurun 2,0470 seviyesine kadar çıkışını desteklese de haftalık kapanışın 2,0380 seviyesinde olduğu görülmüştür. Günlük grafikte kanalın alt noktası ve aynı zamanda da 55 günlük basit hareketli ortalama olan 2,0090 desteğinin önemli olduğunu, bu destek noktası üzerinde yükseliş baskısının devam etmek isteyeceğini ve kanalın üst noktası olan 2,05 seviyesinin test edilip daha sonra karar vermesi için önemli bir adım atmak isteyecektir. Eğer kur 2,0090 desteği üzerinde kalır ve yükselişlerini 2,05 seviyesi üzerine taşıyabilirse önemli derece de yükseliş teyidi sağlanacak olup ilerleyen süreçte 2,10 seviyesinin gündeme gelmesine katkı sağlayacaktır. Bu bağlamda da kur için bu hafta 2,05 ile 2,0090 seviyeleri dikkatle takip edilmelidir.

Pilot: 2,0090

Destek; 2,0330-2,0210-2,0090

Direnç; 2,0500-2,0610-2,0720

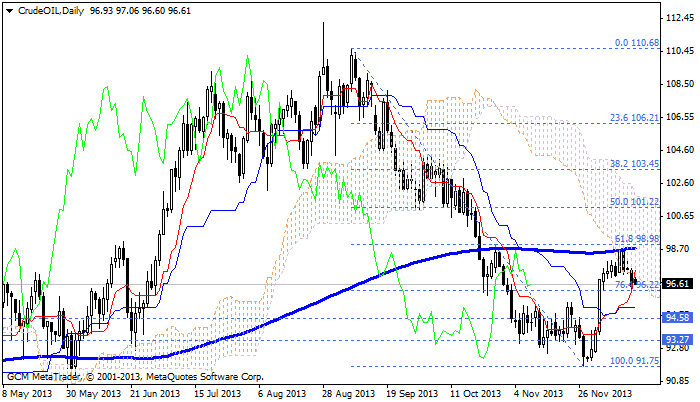

HAM PETROL ANALİZİ

“100 seviyesine DİKKAT!”

Haftalık grafiği incelediğimizde 20 haftalık basit hareketli ortalama ve aynı zamanda da 4 yıldır devam eden kanal nedeniyle 91,30 üzerinde yükseliş beklentisinin devam ettiği ham petrol, son zamanlarda 100 seviyesinin etkisi altında kalmıştır. Günlük grafikte 200 günlük basit hareketli ortalama olan 98,73 ile ichimoku indikatöründe bulutun üst noktası olan 100,00 seviyesinin ham petrol fiyatları için orta vadeli önem taşıdığını, yükselişlerin devam edebilmesi için bu bariyerlerin geçilmesi gerektiğini net bir şekilde ifade etmekteyiz. Ancak geçtiğimiz hafta ham petrol fiyatları gerek 98,73 gerekse 100,00 seviyesi altında günlük ve haftalık kapanış gerçekleştirerek düşüşlerin, yükselişlerden daha olası bir ihtimal olduğunu gözlemlemekteyiz. Kritik FOMC toplantısı öncesinde dikkat etmeli ve özellikle de yükselişler için aceleci davranmamalıyız. Özellikle de 100 seviyesi üzerindeki günlük kapanışlar ham petrol fiyatlarının 105 ve 112 seviyelerinin test edilebilmesi için önemli adımların atılmasına katkı sağlayabilir. Ancak ham petrol fiyatları orta vadeli olarak 100 seviyesi altında kalırsa uzun vadeli olarak kritik olarak belirlenmiş olan 91,30 destek noktası test edilmek istenecektir.

Pivot; 100,00

Destek: 96,20-95,22-94,58

Direnç: 98,73-100,00-101,20

ALTIN ANALİZİ

“FOMC tutanakları ile son karar verilecektir”

2013 yılının en kritik haftasına girmemiz ve özellikle de son zamanlarda yaşanılan düşüşlerdeki toparlanma nedeniyle altın fiyatları dipten döndü mü, alışların devamı ile 1400 seviyesinin hedeflenmesi sağlanabilir mi gibi soruların sorulduğu bir döneme girdiğimizi söyleyebiliriz. Genel şablonda baktığımızda beklentilerimizde herhangi bir değişikliğin olmadığını, orta vadeli 1296 ve uzun vadeli olarak da 1361 seviyeleri altında kaldığı müddetçe “DÜŞÜŞ” baskısının devam etmek isteyeceğini söyleyebiliriz.

FOMC tutanaklarından çıkacak olan sonuçlar sonrasında Altın ile ilgili çok net hareketler gözlemleyeceğimizi ifade eder ve özellikle de yılsonu kapanışları öncesinde pozisyonlarını kapatarak kazanç & zarar tablosunu daha ayrıntılı görmek isteyen traderlara da çok önemli bir zaman kazancı olarak belirlenmiştir. Kısa vadeli olarak Altın fiyatlarının yükselişlerini sürdürebilmesi için haftalık grafikteki RSI (Göreceli Güç Endeksi) indikatörü 50 seviyesini geçmesi gerekmektedir. Eğer bu şart sağlanmazsa düşüş trendinin devam etmesi ve 1180 ile 1120 seviyelerinin hedeflenmek isteyeceğini söyleyebiliriz. Eğer Altın fiyatları yeniden 1261 direnci üzerine çıkabilirse 1280 ve 1296 direnç noktalarını yeniden hedeflenmek isteyecektir. Ancak şunu unutmamak gerekir ki Altın fiyatları ne kadar yükselirse yükselsin düşüş trendi her fırsatta karşımıza çıkmaktadır ve bu tutum yaşanılacak bu çıkışların satış fırsatı olarak değerlendirilmesi gerektiğini ifade edebiliriz.

Pivot; 1296

Destek: 1220-1200-1180

Direnç; 1261-1280-1296

NOT:Bu analizler GCM Forex’den izinsiz olarak yayınlanamaz, kaynak gösterilmeden kullanılamaz.