23-27 Aralık 2013 Forex Piyasası Parite ve Emtia Haftaya Bakış Analizi

Ayrıntılı Ekonomik Takvim bölümüne buradanulaşabilirsiniz.

Makro-Ekonomik Gelişmeler

“Piyasada geçtiğimiz haftanın başlıkları”

Geride kalan hafta piyasaların odak noktasında ABD Merkez Bankası’nın (FED) para politikası toplantısı yer aldı. Yıl boyunca Banka’nın tahvil alım miktarını ne zaman azaltacağına yönelik beklentiler varlık fiyatlarına yön veren temel unsur olarak öne çıkmıştı. 18 Aralık’ta tamamlanan FOMC (Federal Açık Piyasa Komitesi) toplantısında ise bu sorular cevap buldu ve FED tahvil alım miktarını yılın son toplantısında azalttı.

Geçen haftaya başlarken küresel piyasa katılımcıları dikkatlerini Çarşamba günü tamamlanan FOMC toplantısına çevirmişti. Banka’nın varlık alımlarını azaltması genel anlamda beklenmezken, yapılan anket sonuçlarında FED’in yeni bir adım atabileceğini bekleyen analistlerin sayısının yükselmiş olduğu görülüyordu. Sonuç olarak FED, aylık 85 milyar Dolar olan tahvil alım miktarını 10 milyar Dolar tutarında azaltarak 75 milyara çekerken, yeni yıl başlamadan parasal genişlemeyi kıstı. Açıklamanın ardından parite ve emtia fiyatlarında sert fiyat değişimleri gerçekleşirken, genel olarak Dolar’da değer kazanımlarının ağırlık kazandığı, Altının ise kayıplar kaydettiği görüldü. Diğer taraftan FED’in ekonomik tahminlerini olumlu yönde yükseltmesi ve tahvil alımlarının azaltılmasının parasal sıkılaştırmaya başlandığını ifade etmediğinin altını çizmesi, gelişmiş ülkelerin hisse senetlerine alımlar getirdi.

Yurtiçinde ise rüşvet ve yolsuzluk soruşturması, FED’in tahvil alımlarını kısmasının yanında gündemde yer bulan başlıklar arasında öne çıkarken, BIST-100 endeksinde sert dalgalanmaların yaşanmasına yol açtı. Ancak endeks haftayı kazanç ile tamamalarken, TRY’deki değer kayıplarının küresel genişlemeler paralelinde hız kazanması sonucu USD/TRY ve EUR/TRY paritelerinde yeni rekorlar izlendi. Kurdaki bu salınımlar karşısında ise TCMB ise yeni bir adım atarken, aşırı oynaklık gözlenen günlerde döviz satım ihalelerini minimum tutarın 10 katına kadar artırabileceğini duyurdu.

Noel tatilinin başlayacağı yeni hafta öncesinde varlık fiyatlarında sert hareketlerin gözlemlendiği bir hafta geride kalırken, yatırımcılar dikkatlerini yeni 5 günlük işlem dönemine çevirecekler.

“Yeni haftada öne çıkanlar”

Yeni haftaya geçerken öncelikle belirtilmesi gereken noktanın, dünyanın ekonomisi için önemli olan ülkelerin çoğunda 25 Aralık Çarşamba günkü Noel tatilinin olduğunu ifade edebiliriz. Bu nedenle finansal piyasalarda hafta boyunca görülebilecek düşük işlem hacmi, varlıkların fiyat değişimlerinde de zayıf hareketlerin gözlemlenmesine yol açabilir. Gelişmiş ülkelerde hafta başından itibaren tatile çıkan yatırımcılar, piyasalarda cansız bir haftaya yol açabilir. Ancak diğer taraftan özellikle ABD ve Japonya gibi ülkelerden açıklanacak verilerin de önem taşıdığını belirtmekte fayda var. Yurt içerisinde ise yine ekonomik göstergeler ve politik risklere ilişkin gelişmeler yakından takip edilmeye devam edilecek.

“FOMC sonrasında ABD verileri izlenmeye devam edilecek”

Geride kalan hafta içerisinde FED’in tahvil alım miktarını 10 milyar Dolar azaltmasının ardından piyasa katılımcılarının dikkatleri, parasal genişlemenin azaltılma hızına ait sinyaller alınabilmesi adına dikkatle izlenecek. Banka’nın Başkanı Bernanke, FED’in azaltımlara nasıl bir strateji ile devam edeceği konusu için yine ekonomik verilerin sağlığını öne çıkarmıştı. Yani ABD ekonomisinden gelecek olumlu veriler, FED’in parasal genişlemeden hızlı bir program ile çıkabileceği beklentisini oluşturabilecekken, ekonomik göstergelerin nispeten zayıf bir görünüm ortaya koyması Banka’nın daha yavaş bir tonda aylık varlık alımlarını kısacağı düşüncesini destekleyebilir.

Bu hafta ABD için yayınlanacak rakamlara göz attığımızda, haftanın ilk günü, FED’in enflasyon görünümü için yakından izlediği bilinen Çekirdek PCE (Personal Consumption Expenditures- Kişisel Tüketim Harcaması) ve Michigan hassasiyeti göstergelerinin öne çıktığını görüyoruz. Salı günü ise dayanıklı tüketim malları ve yeni ev satışları dikkatle takip edilecekken, haftanın dördüncü günü istihdam talepleri verisi gündemde yer alacak.

Enflasyonun ABD’de düşük seviyelerde kalmaya devam etmesi FED’i rahatsız eden ve ülkedeki ekonomik aktivitelerin zayıf olduğuna işaret eden bir sinyal olarak değerlendirebiliriz. Bu nedenle Kasım ayında %0.1 artış göstermiş olduğunun tahmin edildiği çekirdek PCE verisinin beklentilerin üzerinde gerçekleşmesi, FED’in tahvil alımlarını azaltmaya hızlı bir tempoda devam edeceği beklentisini destekleyebilir. Bu durumda Dolar’da yukarı yönlü hareketler gözlemlenebilecekken, rakamın öngörülenin altında bir artış kaydetmesi ya da azalmaya işaret etmesi, Dolar’da değer kayıplarının gerçekleşmesine yol açabilir. Haftanın ikinci günü açıklanacak ve önceki dönemlerine göre olumlu gerçekleşmesi beklenen dayanıklı ve çekirdek dayanıklı mal siparişleri ile yeni ev satışları rakamlarında da benzer bir piyasa tepkisi beklenebilir.

Geride kalan haftaya kadar son zamanlarda tahminlerin altında gelerek olumlu bir tablo çizen istihdam taleplerinde ise işsizlik olanaklarından yararlanmak için daha fazla Amerikalının başvurunda bulunmuş olmasının beklendiği görülüyor. Noel ertesinde açıklanacak rakamın piyasalardaki etkisi, diğer veriler içinde olabileceği gibi tam olarak görülemeyebilecekken, yatırımcıların yine de dikkatli olması gerekmektedir. 382 bin Amerikalının geride kalan hafta içerisinde işsizlik sigortasına başvurmuş olması beklenirken, verinin beklentinin üzerinde olumsuz açıklanması Dolar’da değer kaybına, tahminlerin altında olumlu gelecek bir istihdam talepleri verisi ise ABD’nin para biriminde yukarı yönlü hareketlere neden olabilir.

“Japonya’da Abenomics çalışıyor mu?”

Bu hafta Japonya Merkez Bankası’nın (BOJ) aylık raporu, para politikası toplantı tutanakları ve Banka’nın Başkanı Kuroda’nın Tokyo’daki konuşması Japonya ekonomisi için yakından izlenecekken, Perşembe ve Cuma günleri de açıklanacak ekonomik veriler dikkatle takip edilecek.

Japonya Başbakanı Shinzo Abe’nin ülkesini durgunluk içerisinden çıkarmak için uyguladığı agresif politikalar dünyada “Abenomics” olarak ifade ediliyor. Bununla birlikte Nisan ayında BOJ Başkanlığı görevine getirilen Kuroda ise Abe’nin uygulamalarını destekleyici para politikaları getirmişti. Bunların arasında ise “İki yıl içerisinde %2 enflasyon” hedefi en zorlu ve dikkat çeken hedef olarak değerlendiriliyor. Bu paralelde BOJ, genişlemeci ve tüketimi artırıcı para politikalarına devam ediyor.

Japonya’dan açıklanacak veriler arasında haftanın son iş günüdeki enflasyon rakamlarının dikkatle takip edileceğini yukarıdaki bilgiler ışığında ifade etmek yanlış olmayacaktır. Tokyo ve ülke geneli için yayınlanacak CPI verilerinin tahminlerin altında kalması BOJ’un para politikasını daha da genişletebileceği beklentisini güçlendirebilecekken Yen’de kayıpların oluşmasına yol açabilir. Ancak verilerin tahminlerin üzerinde gerçekleşmesi, Banka’nın yakın bir tarihte yeni bir adım atmaya gerek görmeyeceği düşüncesini destekleyebilecekken, Japon para biriminde yukarı yönlü hareketlere neden olabilir.

Öne çıkan bu gelişmelerin yanında hafta içerisinde Kanada, İngiltere ve Türkiye’den de açıklanacak verileri yatırımcıların takibinde olacak. Buna ek olarak yurt içindeki politik risklere ilişkin gelişmeler dikkatle izlenmeye devam edilecek. Ayrıca yatırımcıların hafta içerisinde piyasada gerçekleşecek olan erken kapanışları ve tatil günlerini kontrol etmeleri, işlem stratejileri için daha faydalı olacaktır.

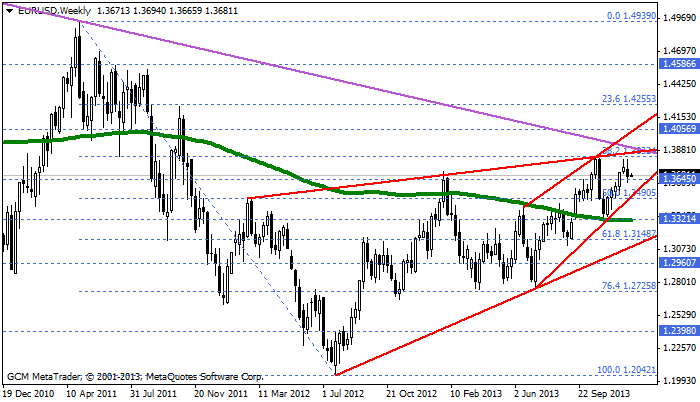

EUR/USD ANALİZİ

“1,3830-1,3315 arası bant hareketi devam etmektedir”

Geride bırakmış olduğumuz kritik verilerden sonra sakin bir hafta geçireceğini düşündüğümüz bir haftanın içerisine girmiş bulunmaktayız. Yılın son haftası olarak gözlemlediğimiz bir hafta ve bu haftanın içerisinde bazı günler tüm borsalar kapalı iken bazı günlerde de erken kapanışların olacağını görmekteyiz. Bu da işlem hacimlerinin düşük seyirle devam etmesini sağlayabilir. Ancak hala daha pozisyonlarını kapatmayan ve bekleyişini sürdüren yöneticilerin de olduğunu unutmamak gerekmektedir. Bu bağlamda da bu hafta pozisyon kapamaların olduğu bir hafta ve dolayısı ile bazı zamanlarda agresif hareketlerin olma ihtimaline dikkat etmek gerekmektedir.

Teknik olarak baktığımızda EURUSD paritesi 200 haftalık basit hareketli ortalama olan 1,3315 ve uzun bir süredir geçilemeyen 1,3830 seviyeleri arasında devam ettiğini görmekteyiz. Bu hafta da bu seviyeler arasında bant hareketlerini gözlemlememizin yüksek bir olasılık olduğunu ifade edeceğimiz parite de özellikle yeni yıldan sonra daha agresif hareketlerin oluşacağını ifade edebiliriz. Orta vadeli alıcılar ile uzun vadeli satıcıların kıyasıya mücadelesinde ayı piyasası mı yoksa boğa piyasası mı hakim sorusunun cevabını bu bandın dışına çıktığımızda ancak net bir şekilde belirtebiliriz. Ancak şu bir gerçek ki uzun vadeci satıcılar temel makro-ekonomik gelişmelere daha yakın ve görüldüğü üzere parite 1,38**’li seviyelerdeyken her fırsatta satış baskısı gözlemlenmiştir. Bu bağlamda da 1,3830 direnci altında 1,3315 desteği yeniden test edilmek istenebilir. Senaryomuzun değişmesi için 1,3830 direncinin geçilmesi gerekmektedir.

Pivot: 1,3830

Destek; 1,3625-1,3490-1,3315

Direnç; 1,3830-1,3960-1,4100

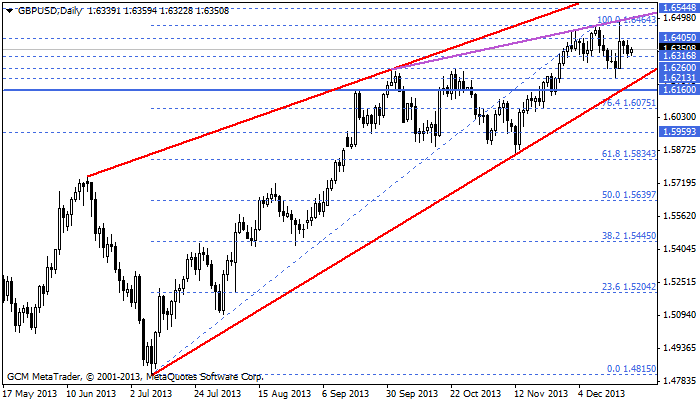

GBP/USD ANALİZİ

“1,6485 ve 1,6160 seviyelerine DİKKAT!”

1,6485 bariyerini geçemediği için her fırsatta satış baskısına maruz kalan ve bu baskı neticesinde aşağı yönlü baskısını 1,6218 seviyesine kadar sürdüren GBPUSD paritesi haftalık kapanışını 1,6332 seviyesinde gerçekleştirdi. Genel anlamda baktığımızda günlük grafikte yükselen takoz görünümlü bir hareket mevcut ve bu kanalın alt noktası 1,6160 seviyesinden geçmektedir. Eğer kanalın alt noktası olan 1,6160 desteği aktif bir şekilde devam eder ve bu kanal kırılmazsa GBPUSD paritesi için yeniden yükseliş baskısı oluşmak istenecek ve bu sefer 1,6485 direnci geçilme isteği güçlenecektir. Böyle bir durumda 1,6630 seviyesi hedef olarak belirlenmiştir. Ancak 1,6160 desteğinin kırılması durumunda hem kısa vadeli düşüşleri hızlandıracak hem de trend değişimi için önemli bir adım atılacağını göz ardı etmemek gerekmektedir. Bu da 1,60 seviyesinin yeniden gündeme gelmesine katkı sağlayacaktır

Pivot: 1,6160

Destek; 1,6250-1,6160-1,6000

Direnç; 1,6405-1,6485-1,6630

USD/JPY ANALİZİ

“105,50 seviyesi hedefine çok az kaldı”

Japonya merkez bankası parasal tabanının 60-70 trilyon yen artırma planında herhangi bir değişikliğe gitmese de Yen’in Dolar karşısında değer kaybetmeyi sürdürmesi, ilaveten Dolar endeksinin 81 seviyesine yaklaşma hatta geçme isteği ile güçlenen Dolar, paritede yükseliş baskısının oluşmasına katkı sağlamış ve USDJPY paritesi hafta içi 104,62 seviyesine kadar yükselmiştir. USDJPY paritesinde 101,40 desteğinin önemli olduğunu, bu destek noktası üzerinde kaldığı müddetçe yükseliş baskısının devam etmek isteyeceğini söyleyebilir, daha önceki analizlerimizde de ifade ettiğimiz gibi bu yükselişin 105,50 seviyesine kadar devam etme ihtimalinin güçlü olduğunu söyleyebiliriz.

Pivot: 101,40

Destek: 102,90-101,40-99,80

Direnç: 104,70-105,50-106,60

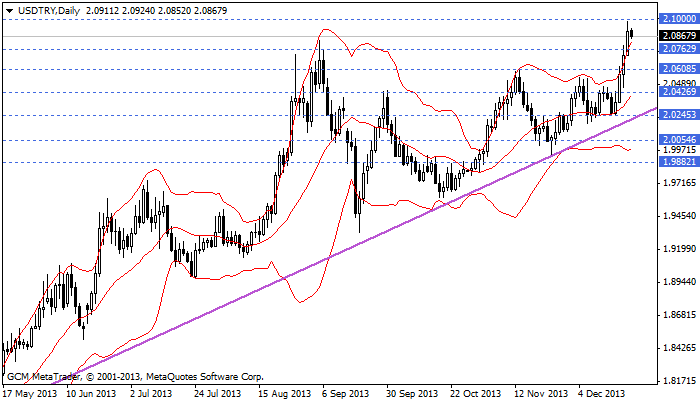

USD/TRY ANALİZİ

“Yurtdışı sakinken TCMB bu hafta agresif müdahaleler gerçekleştirilebilir”

Yeni yıl öncesi yurtdışı piyasalarının bazı günlerde tatilde oluşu bazı günlerde ise erken kapanış gerçekleştirmesi TCMB’nin bu sakinlikte yurtiçi piyasaları kontrol alması için çok önemli bir fırsatı eline geçirdiğini söyleyerek analizimize başlamak istiyorum. Özellikle de kur üzerindeki baskıyı hafifletmek için gerçekleştirmiş olduğu ihalelerin kur üzerinde istikrarlı bir düşüş yaratamadığını yurtdışı piyasalardan dolayı gözlemlemiştik. Bu hafta TCMB’nin gerçekleştireceği agresif politikalar işlem hacminin düşük olduğu yurtdışı piyasaları nedeniyle etkisini gösterebilir. Bu bağlamda da bu hafta TCMB en dikkat çeken stratejilerini bizlerle paylaşabilir. Bu şartlar düşünüldüğünde kur üzerindeki tepki satışı düşüncesi artacaktır. Aksi takdirde 2,10 direncini geçerek 2,1250 ve 2,1500 seviyelerinin hedeflenmesi kaçınılmaz olacaktır. Bu nedenle de bu hafta TCMB’nin olası müdahale sonuçları dikkatle takip edilmelidir. Eğer kur 2,1000 direncini geçemez ve satış baskısına maruz kalabilirse 2,0600 ve 2,0440 destek noktaları bu hafta içerisinde test edilebilecek seviyeler olarak belirlenmiştir. Ancak unutulmamalıdır ki gerek günlük gerekse haftalık grafikteki yükseliş kanalının alt noktası olan 2,0250 desteği kırılmadan net düşüş fırsatı var diyemeyiz. Bu nedenle de TCMB’nin agresif olası müdahalelerinin net bir şekilde başarılı sayılabilmesi için kurun 2,0250 desteğini kırması gerekmektedir.

Pilot: 2,0250

Destek; 2,0750-2,0600-2,440

Direnç; 2,1000-2,1250-2,1500

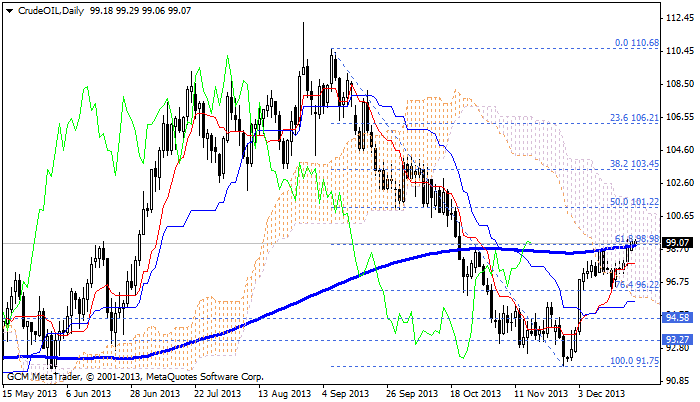

HAM PETROL ANALİZİ

“Ham petrol fiyatlarında yükseliş baskısı devam edecek mi?”

Yılın son haftasına girdiğimiz ham petrol fiyatlarının yukarı yönlü atağına devam etmek istediğini görmekteyiz ve özellikle de geçtiğimiz haftanın kapanışını da 200 günlük basit hareketli ortalama olan 98,90 seviyesi üzerinde gerçekleştirerek önemli bir adım attığını gözlemlemekteyiz. Yeni yıla sadece bir hafta kalmışken bazı günde borsaların tamamen kapalı bazı günlerde de erken kapanışların olması ham petrol fiyatlarının açık olduğu zamanlarda daha agresif hareketler görmemizi sağlasa da özellikle tatil havasına girecek işlemcilerden dolayı daha sakin bir hafta ile yılı sonlandırabiliriz. Teknik olarak baktığımızda yukarıda da ifade ettiğimiz gibi 200 günlük ve haftalık basit hareketli ortalamalar üzerinde günlük ve haftalık kapanışların gerçekleştiğini görmekteyiz. Eğer parite 200 günlük basit hareketli ortalama üzerinde 2 gün daha art arda günlük kapanış gerçekleştirirse yükselişler için önemli bir sinyal alacağız. Ya da gerek ichimoku indikatöründe bulutun üst noktası gerekse fibonacci %50’lik düzeltme noktası olan 101,20 direncinin geçilmesi yükseliş teyidi için yeterli olacaktır. Bu da 105 ve 110 seviyelerinin yeniden gündeme gelmesine yardımcı olacaktır. Aksi takdirde geçtiğimiz hafta gerçekleştirilen yükseliş sinyali geçerli olmayacaktır. Böyle bir durumda da yeniden 92 seviyesinin test edilme ihtimalleri artacaktır.

Pivot; 101,20

Destek: 97,76-96,20-94,58

Direnç: 100,00-101,20-103,46

ALTIN ANALİZİ

“1292 seviyesi altında negatif seyir devam etmektedir”

Son 12 yıl içerisinde her seferinde altın ve Gümüş fiyatlarındaki yükseliş trendinden kazanç elde eden ALICILAR, 2013 yılında altın fiyatlarının 1520, gümüş fiyatlarının ise 26,00 dolar desteğini kırdıktan sonra sudan çıkmış balık edası ile her düşüşü alış fırsatı olarak görmektedir. Çünkü hala güvenilir liman olduğu düşünülen bu finansal varlıkların fiyatının yeterince düştüğü ve daha da düşemeyeceği öngörüsüne hâkimdir. Oysaki Forex piyasasının avantajlarından biri olan iki yönlü işlem fırsatını kullanan ve sadece trende göre işlemler gerçekleştiren işlemciler, mevcut düşüş trendi içerisindeki kısmi yükselişleri satış fırsatı olarak değerlendirerek Altın’da 1180, Gümüş’te ise 18,87 dolar seviyesine kadar kazançlarını taşımıştır. Sonuç olarak baktığımızda Altın’da 1520, Gümüş’te ise 26,00 dolar altındaki satıcıların mutlu, alıcıların ise mutsuz olduğu görülmektedir.

Öncelikle teknik seviyelere geçmeden önce şunu net bir şekilde ifade etmeliyiz ki trendi görmemizi sağlayan en önemli göstergelerden olan RSI (Göreceli Güç Endeksi) indikatörü Altın fiyatları için hala daha satış baskısının orta ve uzun vadeli devam etmek istediğini, bu nedenle de düşüşleri alım fırsatı olarak değerlendirmek yerine olası yükselişlerde nereden satabilirim düşünce yapısına sahip olması en önemli trend stratejisi olarak belirlenmiştir.

Teknik olarak incelediğimizde haftalık grafikte düşüş kanalının üst noktası olarak gözlemlediğimiz 1292 direncinin etkin bir şekilde bu trendi desteklediğini, belirlediğimiz bu bariyer altında kaldığı müddetçe Altın fiyatlarının düşüşlerine devam etmek isteyeceğini ifade edebiliriz. Peki, 2014 yılında Altın fiyatları nereye kadar gerileyebilir sorusuna ise düşüş trendindeki kritik 3 seviyeyi sizlerle paylaşabiliriz. Eğer Altın fiyatları 1292 direnci altıda kalmayı sürdürürse sırasıyla 1150, 1072 ve 995 seviyelerini test etmek isteyebilir. Özellikle bu seviyeler içerisinde 1072 destek noktası olası testi sonrasında yeniden alıcıların iştahına maruz kalabilir. Bu bağlamda da 2014 yılı önce satıcıların daha sonra da alıcıların etkin bir rol oynadığı bir dönem olarak gözlemlenebilir.

Pivot; 1292

Destek: 1180-1150-1120

Direnç; 1226-1247-1268

NOT:Bu analizler GCM Forex’den izinsiz olarak yayınlanamaz, kaynak gösterilmeden kullanılamaz.