06 – 10 Ocak 2014 Forex Piyasası Parite ve Emtia Haftaya Bakış Analizi

Ayrıntılı Ekonomik Takvim bölümüne buradanulaşabilirsiniz.

Makro-Ekonomik Gelişmeler

“Piyasada geçtiğimiz haftanın başlıkları”

Geride kalan hafta küresel piyasalarda 1 Ocak Çarşamba gününün tatil olması nedeni ile 4 günlük bir işlem dönemi yaşandı. Gelişmiş ülke piyasalarının yılın ilk günü kapalı olması, önceki hafta Noel tatilinde olduğu gibi finansal araçların hafta ortasında mola vermesine neden oldu. Ancak yeni yıl sonrasında parite ve emtia fiyatlarında düşük işlem hacimlerine rağmen sert fiyat hareketleri gerçekleşti.

ABD ekonomisine ilişkin açıklanan ekonomik göstergeler, Amerika Merkez Bankası’nın (FED) gelecek yılki parasal genişleme programına ait beklentilerin fiyatlanmasına neden olurken, ülkenin tahvil faizlerindeki yukarı yönlü hareketler dikkat çekti. Haftanın incelenmesi gereken önemli noktalarından bir tanesi de yatırımcıların, FED politikalarını Dolar ile fiyatlamaya devam etmeleriydi ki, önceli işlem günlerinde ABD’nin özellikle 10-yıllık tahvil getirilerindeki hareketler ülkenin para biriminde fiyat değişimleri oluşmasına neden olmuştu. Haftanın son gününe gelindiğinde ise Federal Açık Piyasa Komitesi (FOMC) üyelerinin açıklamaları piyasaların gündeminde yer aldı. Richmod FED Başkanı Lacker, parasal genişlemenin azaltılmaya devam edileceğini düşündüğünü belirtirken, FED Başkanı Bernanke dünyanın en büyük ekonomisinin daha hızlı bir büyüme yolunda olduğunu belirtti. Bu gelişmelerin yanında Dolar endeksinde 2014 yılının ilk işlem günleri ile birlikte sert yükselişlerin gerçekleştiği dikkat çekti.

Diğer tarafta hafta genelinde iç piyasalarda siyasi risklere ilişkin gelişmeler izlenirken, Türk Lirasında değer kayıplarının ağırlıkta olduğu görüldü. Çin için açıklanan PMI verilerinin, ülke ekonomisinin hız kestiğine yönelik endişeler ve İngiltere’den gelen PMI rakamlar, geride kalan haftanın öne çıkan gelişmeleri olarak gündemde yer aldı. Pariteler tarafında Dolar endeksindeki fiyat değişimlerinin etkisi hissedilirken, Altında düşük seviyelerden gelen fiziki talebin emtiaya alımlar getirdiği gözlemlendi. Ham petrol ise Libya’dan gelen haberler ve ABD stok verileri ile yön aradı.

Noel ve yılbaşı tatilleri nedeni ile piyasanın işlem günlerinin kesintiye uğradığı iki haftalık bir süreç geride kaldıktan sonra küresel piyasa katılımcıları son derece önemli bir haftaya gözlerini çevirecekler.

“Yeni haftada öne çıkanlar”

Geride kalan iki hafta içerisinde yeni yıla geçiş dönemi ve tatiller yaşayan küresel piyasalar için önümüzdeki 5 günlük işlem süreci tam bir mesai haftası olacak. Asya’dan Avrupa ve ABD’ye kadar birçok önemli ve kritik gelişme yatırımcıları bekleyecekken, yapılacak açıklamalar ve ekonomik veriler gelecek yıl içerisinde oluşabilecek trendlerin yönünde belirleyici olabileceği için dikkatle izlenecek.

Haftanın öne çıkan gelişmeleri ABD Senatosu’nun yeni FED Başkan adayını oylaması, FOMC tutanakları, tarım dışı istihdam değişimi verisi, ECB ve BOE’nin faiz kararları olarak sıralanabilecekken, Çin’den ABD, İngiltere ve Euro Bölgesi’nde kadar birçok önem derecesi yüksek ekonomik gösterge de yatırımcıların takibinde olacak.

“Tüm dünyanın gözü bu hafta ABD’de olacak”

Dünya genelinde bu hafta çok önemli gelişmeler piyasaları bekliyor olacak. Ancak dünyanın en büyük ekonomisi olan ABD’den gelecek haberler piyasalar için ayrı bir kategoride son derece dikkatle izlenecek. Büyük portföylerin ve yatırımcıların küresel piyasalara döneceği hafta aynı zamanda ABD gelişmeleri ile birlikte kritik bir hafta yaşıyor olacak.

Haftanın başından itibaren açıklanamaya başlayacak önemli veriler ABD ekonomisi için yakından izlenecek. Ancak Senato’nun yeni FED Başkanlığı için Janet Yellen’ı oylayacak olması ve son yapılan FOMC toplantısının yayınlanacak tutanakları, Cuma günü açıklanacak istihdam verileri öncesinde gündemde yoğunlukla yer alacak.

FED’in şu andaki Başkanı Ben Bernanke’nin görev süresi Şubat ayı sonunda sona erecek. Yerine ise ABD Başkanı Obama’nın adayı ve FED’in Başkan Yardımcısı Janet Yellen, büyük bir ihtimalle koltuğu devralacak. Cumhuriyetçilerin ve Demokratların sempatisi kazanan Yellen için Salı günü TSİ 00:30’da yapılması beklenen oylamadan bir sürpriz çıkacağı düşünülmüyor. Büyük ihtimalle Janet Yellen’ın Mart ayındaki FOMC toplantısına Başkan sıfatı ile katılacağı tahmin ediliyor. Yellen, genel olarak parasal genişleme programının faydalarının maliyetinden daha fazla oluğunu düşünen bir ekonomist olarak dikkat çekerken, FED’in tahvil alım miktarını 10 milyar Dolar azalttığı Aralık ayı toplantısından sonra Bernanke’nin yaptığı konuşmadan anlaşıldığı kadarıyla, parasal genişlemenin kısılmasına da destek veriyor.

Yellen için Senato’da yapılacak oylamanın yanı sıra, tahvil alımlarının azaltılma kararının çıktığı FOMC toplantısının Çarşamba günü yayınlanacak tutanakları yatırımcıların merceği altında yer alacak. Komite üyelerinin varlık alımlarının azaltılmasına ilişkin düşüncelerinin de görülebileceği söz konusu kayıtlar, 2014’de FED’in tahvil alımlarının azaltılmasında nasıl bir rota izleneceğine yönelik ipuçları verebileceği için önem taşımaktadır.

ABD cephesinden dikkatle izlenecek en önemli unsurlarından bir tanesi de bu hafta açıklanacak tarım dışı istihdam değişimi ve işsizlik oranı verileridir. Aralık ayına ilişkin bilgiler verecek bu rakamlar, FED’in aylık tahvil alımlarını nasıl bir tempoda azaltacağına ait sinyaller verebilir. Bu nedenle de oldukça kritik bir önem taşımaktadır. Özellikle son iki ayda hem tarım dışı istihdam hem de işsizlik oranı verilerinde ABD ekonomisi için olumlu rakamlar izlendi. Son iki ayda tarım dışı istihdam 200 binin üzerinde gelirken, işsizlik oranı ise %7.0’a geriledi. Beklentilere göz atıldığında ise işsizlikte Aralık ayında bir değişiklik olmayacağı tahmin edilirken, tarım dışı istihdamda ise yine 200 bine yakın bir öngöre var. Verilerin beklentiler iyi gelerek olumlu bir tablo çizmesi, FED’in tahvil alım miktarını hızlı bir tempoda azaltacağı düşüncesini destekleyeceği için Dolar’da yükselişler görülmesine neden olabilecekken, tahminleri karşılamayacak rakamlar ise Banka’nın daha ağır bir tempoda varlık alımlarından çıkmak isteyeceği beklentisini destekleyerek, ABD’nin para biriminde düşüşler gerçekleşmesine yol açabilir.

“Euro Bölgesi’nde gündem ECB”

Haftaya hizmet PMI verileri ile başlayacak olan Euro Bölgesi’nde gündem hem veriler hem de Avrupa Merkez Bankası’nın (ECB) faiz beyanatı nedeni ile oldukça yoğun olacak. Diğer taraftan ECB’nin doğrudan devlet tahvilleri alıp alamayacağına yönelik Alman Federal Anayasa Mahkemesi’nin kararı dikkatle takip edilecek. ECB’nin teknik alt yapısının bulunduğu ve yapabileceğini duyurduğu Outright Monetary Transactions (OMT) isimli Doğrudan Parasal İşlemler isimli programın, ECB yetkisinde olup olmadığına yönelik kararın Çarşamba günü açıklanması bekleniyor.

ECB’nin Euro Bölgesi’nde üye ülkelerin devlet tahvillerini satın alması anlamına gelen OMT bugüne kadar hiç uygulanmadı. Aslına bakıldığında temelde ECB’nin böylem işlem yapmaya da yetkisi olmadığı belirtiliyor çünkü yapısı itibari ile söz konusu banka bu işlem ile kıtadaki sorunlu ülkelerin borcuna ortak olmuş oluyor. Özellikle Almanya’nın karşı çıktığı OMT’ye ilişkin Alman Federal Anayasa Mahkemesi’nin duyuracağı kararın bir bağlayıcılığı bulunmuyor ancak, ECB’nin elinden bu tür bir silahın alınması anlamına gelebileceği için piyasalar tarafından yakından izlenecek gelişmeler arasında yer alıyor.

Diğer taraftan ECB toplantısı öncesinde Euro Bölgesi için açıklanacak verilerden enflasyon ve işsizlik göstergelerinin bu hafta büyük önem taşıdığını ifade edebiliriz. Birlik tarihinin en yüksek işsizlik oranı seviyesi olan %12.1’de ve %0.9 olan enflasyon oranında bir değişiklik olması beklenmiyor. Bu verilerde görülebilecek sürpriz rakamlar ECB kararı öncesinde Euro’da sert hareketlere neden olabileceği için en az Banka’nın alacağı kararlar kadar önem taşıyor.

“Avrupa’da gözler merkez bankalarında”

Bu hafta Avrupa kıtasında ECB ve İngiltere Merkez Bankası’nın (BOE) para politikası kararları gündemin öncelikli maddelerin olarak öne çıkıyor. Hafta boyunca Euro Bölgesi ve İngiltere için açıklanacak ekonomik veriler de söz konusu bankaların gelecekteki politikalarına ilişkin ipuçları alabilmek adına takip edilmektedir.

Gerçekleştirdiği ekonomik toparlanma ile 2013’ün dikkat çeken ülkesi İngiltere olmuştu. Olumlu veriler sonrasında BOE de mevcut gevşek para politikasını kısıcı bazı hamleler yapmıştı. Ancak gerek faiz oranı gerekse toplam parasal genişlemeye ilişkin beklentiler Sterlin’in yönünde asıl belirleyici unsurlar olarak öne çıkmaktadır. BOE’nin yılın ilk toplantısında %0.50 olan faiz oranında ve 375 milyar Sterlin olan parasal genişleme programında bir değişiklik yapması beklenmiyor. Sürpriz bir şekilde parasal genişlemenin azaltılması ya da buna yönelik bir sinyal verilmesi halinde ada ülkesinin para biriminde sert yükselişler görülebileceği için özellikle toplam parasal genişleme programına ilişkin değerlendirmeler yakından takip edilecek.

Euro Bölgesi tarafında ise ECB’nin alacağı kararlar ve Banka’nın Başkanı Mario Draghi’nin basın toplantısı kritik bir önem taşıdığı için Avrupa’da haftanın en önemli gelişmesi olarak küresel piyasa katılımcılarının takibinde yer alacak. Enflasyon oranındaki gerileme Bölge’de ekonomik aktivitelerin yavaşladığına işaret ettiği için Kasım ayında ECB faiz indirime gitmişti. Daha sonra ise negatif faiz oranı ve yeni bir LTRO (Uzun Vadeli Rrefinansman) gündemde yer bulmaya başlayan konular arasında dikkat çekmişti. Ancak buna rağmen kıtanın ortak para biriminde yukarı yönlü devam eden hareketler yatırımcıları ve ekonomistleri şaşırtmıştı. Yeni yılın ilk işlem günlerinde ise EUR/USD paritesinde hem ABD hem de Euro Bölgesi beklentileri ile kayıplar ağırlık kazanmıştı.

ECB’nin bu hafta faiz oranında bir değişiklik yapması beklenmiyor. Ancak TSİ 15:30 yapılacak olan basın konferansında Draghi’nin kullanacağı ifadeler son derece önem taşımaktadır. Başkan’ın negatif faiz oranı veya yeni bir LTRO programının yakın bir tarihte uygulanabileceği algısını yaratacak kelimeler kullanması ya da enflasyonun düşük kalmasından söz etmesi, ECB’nin para politikasını gevşetmeye yönelik bir adım atabileceği beklentisini oluşturabileceği için Euro’da sert değer kayıplarına neden olabiliri. Ancak Draghi’nin söz konusu konulara ilişkin daha temkinli bir tavır sergilemesi, Banka’nın henüz yeni bir adım atmak için erken olduğunu düşündüğü şeklinde yorumlanarak, kıtanın ortak para biriminde yükselişlerin gerçekleşmesini sağlayabilir. Her iki durumda da Euro’da sert hareketler gözlemlenme ihtimalinin yüksek olduğunu ifade edebiliriz.

Gelecek hafta dünya ekonomi gündemini oluşturacak bu gelişmelere piyasalar dikkat kesilecek. Diğer taraftan gelişmekte olan ülkeleri de etkileyebilecek Çin’in ekonomik göstergeleri, Almanya, İngiltere ve yurtiçi makro-ekonomik veriler, içerideki siyasi gelişmeler ile birlikte masaya yatırılacak başlıklar arasında dikkat çekmektedir.

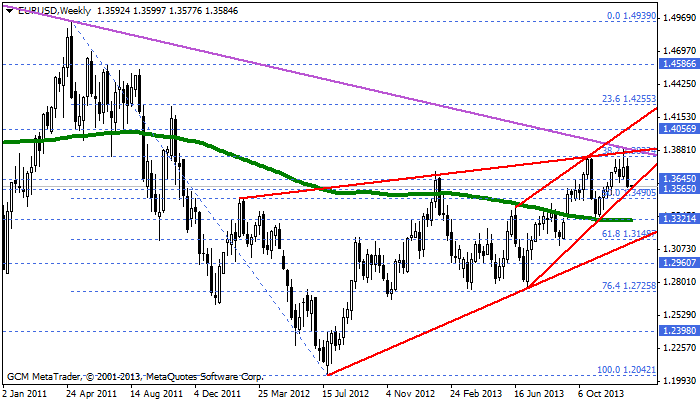

EUR/USD ANALİZİ

“Uzun vadeli Satıcılar ile Orta vadeli Alıcıların kıyasıya mücadelesi devam etmektedir”

Yeni yılın ilk haftasını geride bıraktık. Hafta içerisinde gelen makro-ekonomik verileri incelediğimizde olumlu gelen ABD verilerinin Dolar üzerindeki pozitif etkisi ile EURUSD paritesinin satış baskısına maruz kaldığı gözlemlenmiştir.Hafta içerisinde gerçekleştirmiş olduğu aşağı yönlü baskı ile 1,3581 seviyesini test eden EURUSD paritesi haftayı 1,3587 seviyesinde kapatmış oldu. Yeni haftaya geçtiğimizde yoğun bir makro-ekonomik veri trafiğine gireceğimizi ve özellikle de Çarşamba gününden itibaren gelecek olan verilerin EURUSD paritesi üzerinde daha agresif hareketler gerçekleştirmesine katkı sağlayacağımızı ifade edebilirim. FOMC toplantı tutanakları ile başlayacak veri akışı Avrupa Merkez Bankası (ECB) başkanı Draghi’nin konuşması ile devam edecek, ABD’den gelecek olan Tarım Dışı İstihdam ile İşsizlik Oranı verileri ile haftayı sonlandıracağız. Bu bağlamda da bu hafta gelecek olan kritik verilere dikkat etmek gerekmektedir.

Teknik olarak EURUSD paritesini incelediğimizde aylık grafikte uzun bir süredir üzerinde ısrarla durduğumuz kanal içi hareketlerin devam ettiğini, kanalın üst noktası ve aynı zamanda da ichimoku indikatöründe bulutun üst noktası olan 1,3960 bariyerinin uzun vadeli satıcıların aktifliği için önemli olduğunu, buna karşın haftalık grafikte yükseliş kanalının alt noktası ve aynı zamanda da 200 haftalık periyotlu basit hareketli ortalama olan 1,3315 destek noktasının da orta vadeli alıcılar için büyük önem taşıdığı görülmektedir. Bu nedenle de paritenin belirlediğimiz kritik seviyeler dışına çıkması işlemlerimizin başarısı açısından önemlidir.

Ancak paritenin şuan ki fiyatını incelediğimizde belirlediğimiz seviyelere uzak olduğumuzu ve daha yakın seviyelerle sizleri bilgilendirmemiz gerektiğini söyleyebiliriz. Bu nedenle bu hafta 1,3560 ile 1,3720 seviyeleri takip edilmelidir. Bu seviyeler paritenin yukarı mı yoksa aşağı mı hareketlerine devam edeceğine karar verecek seviyeler olarak karşımızdadır. Eğer parite yeniden 1,38**’li seviyeleri test etmek istiyorsa 1,3720 direncini geçmesi, ya da 1,33**’lü seviyeleri test etmek istiyorsa 1,3560 desteğini kırması gerekmektedir. Genel görünüme baktığımızda hafta içerisinde 1,3720 bariyeri altında kalma ihtimalinin güçlü olduğunu ve bu bariyerin altında hareketlerini sürdürmesi durumunda paritenin 1,3490 ile 1,3400 seviyelerini test etme ihtimalinin güçleneceğini ifade edebiliriz.

Pivot: 1,3720

Destek; 1,3560-1,3490-1,3400

Direnç; 1,3720-1,3815-1,3900

GBP/USD ANALİZİ

“Yükseliş trendinin devamı için 1,6250 desteğinin üzerinde kalması gerek!”

Uzun bir süredir GBPUSD paritesinin yükseliş kanalı içerisinde hareket ettiğini ve kanalın alt noktasından toparlanarak yukarı yönlü çıkış gerçekleştirdiğini görmekteyiz. Daha önceki hareketlerini incelediğimizde büyük kanalın alt noktasından dönüş gerçekleştirdikten sonra 1,6600 seviyesini test eden GBPUSD paritesi Dolar endeksindeki değerlenmeler neticesinde tepki satışlarına maruz kaldı ve bu tutum paritenin 1,6417 seviyesine kadar gerilemesini sağladı. Şuanda yükseliş trendi olarak iki adet kanal bulunmaktadır. En büyük ve kritik kanalın yükseliş trendinin devamı için önemli bir kanal olarak karşımızdadır. Diğer kanal ise tepki satışları devam edecek mi etmeyecek mi sorusunun cevabını aradığımız bir noktadır. En büyük ve yükseliş trendinin devam etmesini sağlayan kanalın alt noktasının 1,6250, diğer yükseliş kanalında kanalın alt noktası olarak belirlediğimiz seviye ise 1,6365 olarak ifade edebiliriz. Burada sorulması gerekilen sorular;

- Parite 1,6365 desteğinden mi dönüş gerçekleştirecek yoksa tepki satışlarına devam mı edecek?

- Parite tepki satışına devam ederse, bu durum 1,6250 seviyesi üzerinde mi kalacak yoksa 1,6250 desteği kırılarak trend mi değişecek?

- Parite 1,6250-1,6365 seviyeleri arasından dönüş gerçekleştirirse yeni yükseliş hedefimiz ne olacak?

- Parite 1,6250 desteğini aşağı yönlü kırarsa yeni hedef ne olacak?

Yukarıdaki maddelerde GBPUSD paritesinin bundan sonraki seyirde ne yapabileceğine ilişkin yer alan olasılıklar mevcuttur. Bu hafta gerek ABD’den gelecek olan Tarım dışı istihdam ve İşsizlik oranı verileri gerekse İngiltere ve Avrupa merkez bankalarından gelecek olan açıklamalar paritenin yukarıda belirlemiş olduğumuz maddelerden birinin ya da birkaçının oluşmasını sağlayacaktır. Özellikle de “teknik analiz sinyal verir temel analiz teyit eder“ stratejisinin GBPUSD paritesinde 1,6250 üzerinde hareketler olacağına ilişkin önemli sinyaller verse de haberlerin önem derecesi ve yoğunluğu nedeniyle temkinli olmamız gerektiğini de göz ardı etmememiz gerekmektedir. Teknik olarak baktığımızda 1,6250 desteği üzerinde 1,66 ve 1,67 seviyeleri hedeflenirken, olası alternatif bir senaryoda yani 1,6250 desteğinin kırılması durumunda 1,60 seviyesi yeniden gündemimize girecektir.

Pivot: 1,6250

Destek; 1,6365-1,6250-1,6125

Direnç; 1,6490-1,6600-1,6700

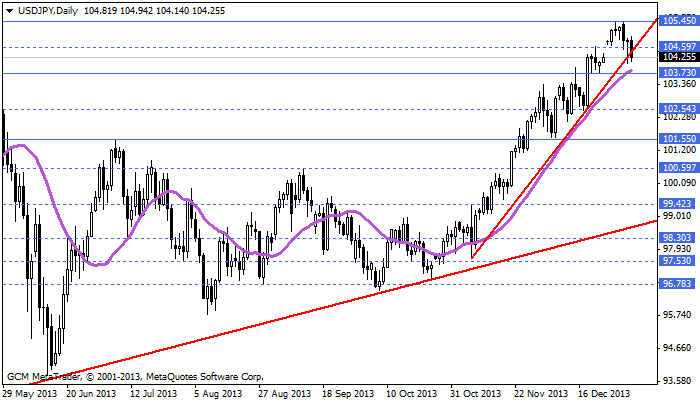

USD/JPY ANALİZİ

USDJPY paritesi yeni yılın ilk haftasında defalarca test ettiği ancak geçemediği 105,40 bariyerinden gerçekleştirmiş olduğu satıcılı seyrini 104,06 seviyesine kadar taşımış ve haftayı 104,83 seviyesinde kapatmıştır. Genel olarak baktığımızda orta ve uzun vadeli olarak Yen’in Dolar karşısında değer kaybını sürdürmesini, Japonya ekonomisinin de bu tutumunu destekleyecek politikalarını sürdürmesi nedeniyle USDJPY paritesinin yükselişlerine devam etme ihtimali güçlü bir ihtimaldir. Burada sorulması gerekilen soru ise USDJPY paritesinin tepki satışlarını devam ettirip ettirmemesidir. Bu bağlamda da karşımıza iki kritik seviye çıkmaktadır. Bunlardan birincisi defalarca test edilen ancak bir türlü geçilemeyen 105,40 bariyeri, diğeri ise 21 günlük basit hareketli ortalama olan 103,76 desteği olarak bilinmektedir. Bu bağlamda da tepki satışlarının devam edeceğini düşünen Forex işlemcisi paritenin 103,76 desteğini kırmasını beklemeli ve böyle bir durumda 102,50 ve 101,55 seviyelerinin hedeflenme ihtimali güçlenecektir. Tepki satışlarının 103,76 üzerinde sınırlanması durumunda ise bu seferde daha önce test edilen ancak geçilemeyen 105,40 bariyeri takip edilecektir ve bu bariyerin geçilmesi durumunda da 107,50 seviyesinin hedeflenmesi kaçınılmaz olacaktır.

Pivot: 103,76

Destek: 103,76-102,50-101,55

Direnç: 105,50-106,60-107,50

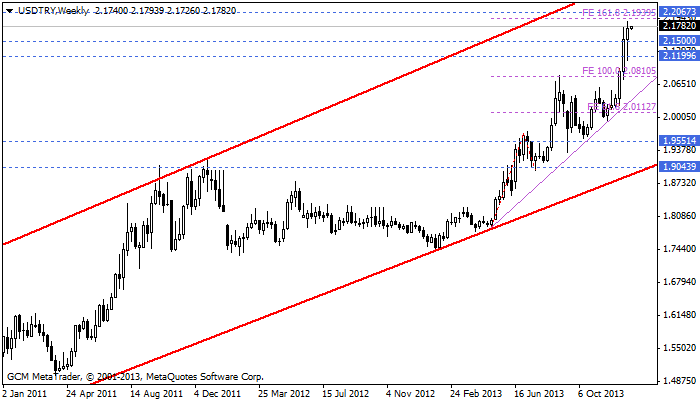

USD/TRY ANALİZİ

TCMB’nin her gün gerçekleştirmiş olduğu döviz satım ihalelerine rağmen yurtiçinde yaşanılan gelişmeler ve bu gelişmelerin BİST-100 endeksinde yarattığı olumsuz havanın Türk lirasında açmış olduğu yara ve bu yaranın USDTRY, EURTRY gibi kurlarının hedeflerinin önceden test edilmesini sağladı. Tabi bu yükselişlerin sadece Türk lirasındaki zayıflıktan olduğunu söylemek yanlış olacaktır. Çünkü bazı zamanlarda da Dolar endeksinin pozitif çıkışı ve 80 seviyesi üzerinde kalma isteği USDTRY kurunun 2,2000 seviyesine yaklaşmasına katkı sağladı. Bundan sonraki süreçte kur nereye gider sorusuna teknik olarak verebileceğimiz cevap psikolojik bir bariyer olan 2,2000 seviyesi ve bu seviyenin üzerine çıkması durumunda 2,2075 ve 2,2260 olarak ifade edebiliriz. Ancak önce tepki satışları oluşacak ve ardından bu hedefler mi test edilecek ya da direk mi bu seviyeler test edilecek sorusunun cevabını güncel makro-ekonomik gelişmelere bakarak karar verebiliriz. Ancak teknik olarak baktığımızda 2,1350 desteği üzerinde kaldığı müddetçe yükseliş baskısına devam etme isteği güçlenebilir ve yukarıdaki hedeflerin test edilme ihtimali artacaktır. Trend doğrultusunda yapılması gerekilen strateji ise olası geri çekilmeleri takip ederek var olan bu düşüşleri alış fırsatı olarak değerlendirmek olacaktır.

Pivot: 2,1350

Destek;2,1650-2,1500-2,1350

Direnç; 2,1940-2,2075-2,2260

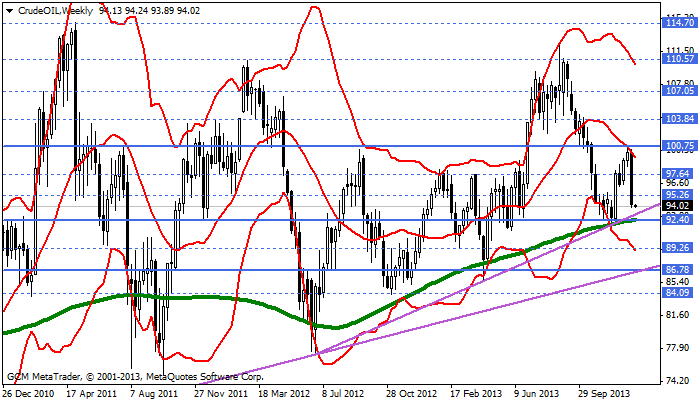

HAM PETROL ANALİZİ

“92,40 seviyesi KRİTİK”

Ham petrol fiyatları 92 seviyelerine yakınken 200 haftalık basit hareketli ortalamanın öneminden ve aynı zamanda da 4 yıldır devam eden yükseliş trendinden bahsederek 91,30 seviyesi üzerinde 100 seviyesine kadar yükseliş isteğinden bahsetmiştik ve Ham petrol 91,86 seviyesinden 100,70 seviyesine kadar yükseldi. Bu yükseliş sonrasında yükselişlerin devam etme isteğinden bahsetmiş ancak tepki satışı oluşup oluşmaması konusunda fibonacci %50’lik düzeltme noktası ve aynı zamanda da ichimoku indikatöründe bulutun üst noktası olan 101,20 bariyerinden bahsetmiştik ve ham petrol fiyatları 100,70 seviyesinden tepki satışlarına maruz kalarak şuanda bulunduğu 94,20 seviyesinde hareketlerini sürdürmektedir. Genel anlamda baktığımızda mevcut yükseliş trendi ve bu trend içerisindeki düzeltme satışlarını net bir şekilde gözlemledik.

Peki, bu düşüş gerçekten düzeltme satışı mı yoksa yeni bir düşüşün habercisi mi?

Bu sorunun cevabını yine yükseliş trendinin alt noktası ve aynı zamanda da 200 haftalık basit hareketli ortalama olan 92,40 seviyesine göre söyleyebileceğimizi, bu seviyenin altında gerçekleştireceği bir günlük ya da bir haftalık kapanışın ham petrol fiyatlarında yeni bir düşüş sinyali vereceğini ve bu sinyal ham petrol fiyatlarını 86,78 seviyesine kadar taşımak isteyeceğini, aksi takdirde 92,40 – 101,20 arası bandın bir müddet daha devam etmesi beklenilmektedir.

Pivot; 92,40

Destek: 93,50-92,40-90,80

Direnç: 95,26-96,40-97,64

ALTIN ANALİZİ

“1272 seviyesi altında yükselişlere şüphe ile yaklaşmak gerekmektedir.”

Yeni yılda hemen hemen tüm katılımcıların kıymetli madenlerden en çok Altın fiyatlarının gidişatı hakkında bilgi almak ve buna uygun stratejilerde yer almak istemektedir. Özellikle de uzun bir süredir düşüşlerini sürdüren Altın fiyatlarının yeni yılda düşüşlerine devam edecek mi yoksa küllerinden doğarak yeniden 1300 seviyesi üzerine kendisini atacak mı soruları sorulmaktadır. Genel olarak baktığımızda orta vadeli 1272, uzun vadeli olarak 1361 bariyerlerinin önemli olduğunu, bu bariyerler altında kaldığı müddetçe düşüş baskısının devam etmek isteyeceğini söyleyebiliriz. Bu nedenle de orta ve uzun vadeli işlemciler Altın fiyatlarında yaşanılan kısa vadeli yükselişlere şüphe ile yaklaşmalı ve yaşanılacak olası yükselişler satış fırsatı olarak değerlendirilmesi gerekmektedir.

Kısa vadeli olarak baktığımızda yukarı yönlü çıkışların devam etme ihtimalinin 1180 seviyesi üzerinde devam ettiğini, bu tutumun tepki alışlarının sürmesine katkı sağladığını söyleyebiliriz. Ancak unutmamak gerekir ki yaşanılacak olası yükselişler tepki alışı olarak değerlendirilmelidir. Çünkü aslolan trenddir ve şuanda düşüş trendi hala daha devam etmektedir. Bu bağlamda da düzeltme yükselişleri ya da tepki alışlarına dikkat etmeli ve mevcut nereye kadar yükselebilir sorusunun cevabı aranmalıdır. Eğer Altın 1180 üzerinde kalmayı sürdürürse 1250 ve 1272 seviyelerini test etmek isteyebilir ve bu tutum kısa vadeli alıcıların iştahını kabartabilir. Ancak orta ve uzun vadeli satıcıların bu çıkışa şüphe ile yaklaşmaları ve olası yükselişleri satış fırsatı olarak değerlendirmesi gerekmektedir.

Pivot; 1272

Destek: 1215-1198-1180

Direnç; 1250-1272-1298

NOT:Bu analizler GCM Forex’den izinsiz olarak yayınlanamaz, kaynak gösterilmeden kullanılamaz.