27 – 31 Ocak 2014 Forex Piyasası Parite ve Emtia Haftaya Bakış Analizi

Ayrıntılı Ekonomik Takvim bölümüne buradanulaşabilirsiniz.

Makro-Ekonomik Gelişmeler

“Piyasada geçtiğimiz haftanın başlıkları”

Geride kalan hafta küresel piyasalarda ABD’den gelen veri akşının sakin olmasının etkisi ile dikkatler daha çok Asya cephesine ve iç piyasalara yöneldi. Özellikle Çin’e yönelik endişeler ile finansal araç fiyatlarında yön aranırken, gelişmekte olan ülke varlıklarında gözlemlenen kayıplar, yurtiçi siyasi gerginliğin de katkısı ile etkili oldu. Diğer taraftan TCMB yükselişi durmayan kura doğrudan müdahale etti. İsviçre’nin Davos kasabasında düzenlenen Dünya Ekonomik Forumu ise birçok yetkili isimin katılımı ile haftanın öne çıkanları arasında yer aldı.

Dünyanın en büyük ikinci ekonomisine sahip olan Çin’in büyümesinin hız kestiğine yönelik endişeler geride kalan haftada piyasaların gündeminde en fazla yer alan başlık olarak dikkat çekti. Asya ülkesinin merkez bankasının piyasalardaki kredi sıkışıklığının önüne geçmek için finansal sistemi fonlaması, büyüme kaygılarını engelleyemedi. Bu paralelde iç piyasalarda da Türk Lirası’ndaki kayıplar hız kazanırken, USD/TRY ve EUR/TRY kurları yeni rekor seviyelere ulaştı. Bu fiyat hareketleri karşısında para politikasında bir değişikliğe gitmeyen TCMB piyasalara doğrudan müdahale etse de, dövizin ateşini düşürmekte çok fazla etkili olamadı. Haftanın bir diğer dikkat çeken gelişmesi ise Davos’ta bir araya gelen politikacı, bakan ve ekonomi dünyasının önde gelen isimleri idi. Genel olarak ekonominin geride kalan yıllardakine göre daha iyi durumda olduğu yönünde açıklamalar öne çıkarken, global ekonominin toparlanma sürecinin kırılgan olduğu altı çizilen noktalara arasında yer aldı. IMF ise Washington’da yaptığı açıklamada küresel ekonomik büyüme tahminlerini yukarı yönde revize etti.

Piyasalar Ocak aynın üçüncü haftasında nispeten sakin bir ekonomik takvime sahip olsa da, varlık fiyatlarındaki sert değişimler emtialardan parite ve endekslere kadar etkili oldu. Yeni 5 günlük işlem döneminde ise yatırımcıları özellikle ABD tarafından yoğun bir haftanın beklediği söylenebilir.

“Yeni haftada öne çıkanlar”

Piyasalar yılın ilk ayını geride bırakmaya hazırlanırken, gelecek hafta dünyanın önemli ekonomilerinden açıklanacak veriler ve Federal Açık Piyasa Komitesi (FOMC) toplantısı dikkatle izlenecek. ABD, İngiltere, Japonya, Çin, Euro Bölgesi ve üye ülkelerinden gelecek ekonomik göstergeler, merkez banklarının yılın ilerleyen aylarında uygulayabilecekleri para politikalarına rehberlik edebileceği için gündemde olacak.

“Bernanke’nin son toplantısında gözler FOMC’de”

Geride kalan hafta ABD cephesinden veri akışının sakin olduğu ifade edilebilir. Ancak bu hafta ekonomik veriler hız kazanacak. Öne çıkan rakamlar ise haftanın ilk iş günü “yeni ev satışları”, Salı günü “dayanıklı mal siparişleri” ve tüketici güveni, Perşembe günü ise istihdam talepleri ve tabi ki GDP (Büyüme Oranı) olarak sıralanabilir. Yayınlanacak bu veriler hem dünyanın en büyük ekonomisinin sağlığına ilişkin bilgiler verecekken, hem de ülkenin merkez bankasının (FED) yılın geri kalanında par politikasında atacağı adımlara ait beklentiler için yakından takip edilecek. Diğer taraftan Ben Bernanke’nin son kez Başkanlık edeceği FOMC toplantısı, tahvil alım miktarının azaltılmaya devam edilip edilmeyeceğini gösterecek.

Arlık ayında aylık 85 milyar Dolar olan FED’in tahvil alım miktarı 10 milyar azaltılarak, sürpriz bir şekilde 75 milyara çekilmişti. Bu ayın başında açıklanan istihdam verilerinde tarım dışı istihdam değişimi verisi ile işsizlik oranı karışık bir görünüm ortaya koyarken, FED’in bir sonraki adımı için piyasalarda kafaların karışmasına neden olmuştu. Ancak anketlere göz atıldığında FED’in tahvil alımlarını 10 milyarlık adımlar ile azaltmaya devam edeceği yönündeki beklentinin ağırlıkta olduğu görülüyor. Bu paralelde de 2014 yılı sonunda tahvil alımlarının tamamen bitirileceği tahmin ediliyor.

Çarşamba günü sonlanacak yılın ilk FOMC toplantısında tahvil alım miktarının değiştirilmemesi Dolar’da değer kayıpları oluşmasına neden olabilecekken, 10 milyarlık tutardan daha fazla bir azaltım kararının çıkması ise ABD’nin para biriminde değer kazanımlarının görülmesini sağlayabilir. FED’in Aralık ayı sonrasında 10 milyarlık kesintisine devam etmesi halinde yapılacak açıklamalar öne çıkabilir ve gelecek toplantılarda tahvil alımlarının nasıl bir tempoda azaltılacağına yönelik ipuçları belirleyici olabilir. Dolar ve dolayısı ile birçok finansal varlık fiyatında sert hareketlere neden olabilecek FOMC toplantısından çıkacak kararlar bu paralelde dikkatle takip edilmesi gereken haftanın en önemli gelişmesi olarak değerlendirilebilir.

FOMC öncesinde ve sonrasında ABD’den gelecek veriler yine göz ardı edilmeden dikkatle izlenmelidir. Bunun yanında ülkenin büyük şirketleri bilançolarını açıklamaya devam edecekler ve piyasalar tarafından da mercek altında olacaklar.

“Euro Bölgesi’nde ECB öncesi veriler kritik”

Avrupa Merkez Bankası (ECB) Başkanı Mario Draghi Davos’tan dünya ekonomisi ve Euro Bölgesi için önemli mesajlar verdi. Draghi, Avrupa’da ekonominin önceki yıllardan daha iyi olduğunu belirtirken, risklerin halen daha var olduğunu ve büyümenin kırılganlığının altını çizdi. Bu ifadelerin yanında önümüzdeki haftanın ilk iki günü gerçekleştirilecek Eurogroup ve Ecofin toplantıları, Euro Bölgesi ve Avrupa Birliği yetkililerini bir araya getirecekken, Şubat ayının ilk haftasında yapılacak ECB toplantısı öncesinde ekonomik veriler dikkatle izlenecek.

Euro Bölgesi’nin motoru ve itici gücü olarak görülen Almanya’dan açıklanacak rakamların, kıtanın ortak para birimi olan Euro üzerinde sert hareketlerin görülmesine neden olabileceği için büyük bir dikkat ile izleneceğini öncelikle ifade edebiliriz. İstihdam rakamları, enflasyon oranı, perakende satışlar ve ayrıca IFO iş ortamı endeksi yakından takip edilecek göstergeler arasında öne çıkıyor. Bunların yanında ECB’nin de dikkatle izlediği Euro Bölgesi ve enflasyon verileri büyük önem taşımaktadır. Birlik tarihinin en yüksek seviyelerine yakın seyretmeye devam eden işsizlik oranında %12.1 ile bir değişiklik olması beklenmezken, öncü CPI verisinin ise %0.9 olarak açıklanacağı tahmin ediliyor. Özellikle enflasyonun tahminlerin üzerinde gelmesi, ECB’nin genişlemeci para politikası tarafında bir adım atmak için acele etmeyeceği beklentisini destekleyerek Euro’da yukarı yönlü hareketlere neden olabilecekken, rakamın tahminlerin altında açıklanması kıtanın ortak para biriminde, ECB’nin yeni hamlelerinin fiyatlanarak kayıplar gerçekleşmesine yol açabilir.

“İngiltere’de dikkatler GDP ve Carney’de”

İngiltere Merkez Bankası (BOE) Başkanı Mark Carney’nin açıklamaları ve ülkenin ekonomik verileri ada ülkesinin para birimine yön vermeye devam ediyor. İşsizlik oranının, BOE’nin eşik olarak belirlediği %7.0 seviyesine %7.1 ile oldukça yaklaşması, Banka’nın genişlemeci para politikalarından tahmin edildiğinden daha erken bir tarihte çıkacağı spekülasyonlarını beslemişti. Diğer taraftan Carney %7.0 işsizlik oranının faiz artırımını tetikleyici bir rakam olmayacağının altını çizince, Sterlin gevşemiş ve özellikle Dolar karşısında kayıplar yaşamıştı.

Geride kalan yıl içerisinde önemli bir ekonomik performans gösteren İngiltere’nin geride kalan yılın son çeyreğine ilişkin ilk tahminde %0.8’lik bir büyüme yakalamış olacağının tahmin edildiği görülüyor. Önceki çeyrek ile aynı orandaki GDP verisinin tahminlerin üzerinde gelmesi, BOE’ye ilişkin beklentiler ile Sterlin’de değer kazanımlarına zemin sağlayabilecekken, büyümenin tahminleri yakalayamaması ise, ülkenin merkez bankasının genişlemeci para politikalarında kısa zaman içerisinde bir değişiklik yapmayacağı düşüncesi ile düşüşlere yol açabilir. Ayrıca, BOE Başkanı’nın İskoç Gelişim ve Sanayi Konseyi üyeleri ile bir araya geleceği yemekte kullanacağı ifadeler bu hafta Sterlin üzerinde etkili olabileceği için yakından izlenecek.

“Diğer öne çıkan gelişmeler”

Haftanın öne çıkan söz konusu veri ve gelişmelerinin yanında özellikle Asya tarafından gelecek veriler de küresel piyasa katılımcılarının takibinde yer alacak. Japonya’nın enflasyon verileri, ülkenin merkez bankasının (BOJ) hedefleri ve para politikasındaki olası değişiklikler için dikkatle takip edilecekken, HSBC’nin Çin için yayınlayacağı PMI verisi gündemde olacak. Bu hafta değişiklik yapılmaması beklenen faiz oranı kararını açıklayacak olan Yeni Zelanda Merkez Bankası’nın (RBNZ) yanında Avustralya’dan da önemli rakamlar izlenecek. Amerika kıtasından ise Kanada’nın aylık büyüme verisi (GDP) dikkatleri çeken bir diğer rakam olarak öne çıkıyor.

Hafta geneline bakıldığında özellikle ABD cephesinin önem taşıdığını, piyasaların merakla beklediği FOMC toplantı sonuçlarının ise büyük bir önem taşıdığını söyleyebiliriz. Piyasaların genel yönü için kritik bu gelişmelerin yanında Avrupa ve Asya ekonomileri de dikkatle analiz edilecekken, ABD’deki bilanço sezonunda büyük şirketlerin faaliyet sonuçları endeksler için yakından takip edilecek.

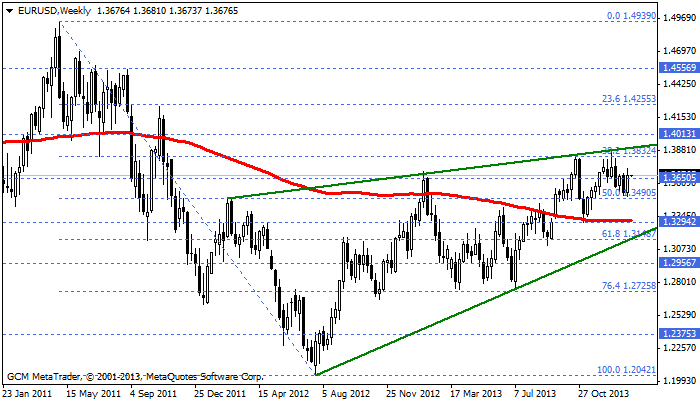

EUR/USD ANALİZİ

“1,3315 öncesinde 1,3490 seviyesine DİKKAT!”

1,3890 seviyesine kadar yükseldikten sonra satış baskısına maruz kalan ve bu satışlarla 1,3506 seviyesine kadar gerileyen EURUSD paritesi fibonacci %50’lik düzeltme noktası olan 1,3490 desteği üzerinde kalarak yeniden yükselişlerine devam etti ve haftayı da 1,3676 seviyesinde kapatmış oldu. 1,3960 altındaki uzun vadeli satıcılar ile 200 haftalık basit hareketli ortalama olan 1,3315 seviyesi üzerindeki orta vadeli alıcıların kıyasıya mücadelesi de kritik FOMC tutanakları öncesinde de devam etmektedir. Özellikle bu haftanın ortasında sonuçlanacak olan tutanaklarla birlikte EURUSD paritesi tepki satışlarına devam edip etmeyeceği konusunda önemli kararlar alacaktır. Bu nedenle de kritik 200 haftalık basit hareketli ortalama olan 1,3315 desteği öncesinde fibonacci %50’lik düzeltme noktası olan 1,3490 desteği bu haftanın kritik destek noktası olarak karşımızdadır. Eğer parite bu destek noktası üzerinde kalmayı sürdürürse yeniden 1,3890 bariyerini test etmek isteyebilir. Aksi takdirde tepki satışlarının 1,3490 desteğini aşağı yönlü kırarak 200 haftalık ortalama olan 1,3315 seviyesine doğru gerileme isteği kaçınılmaz olacaktır.

Pivot: 1,3490

Destek; 1,3570-1,3490-1,3315

Direnç; 1,3740-1,3830-1,3900

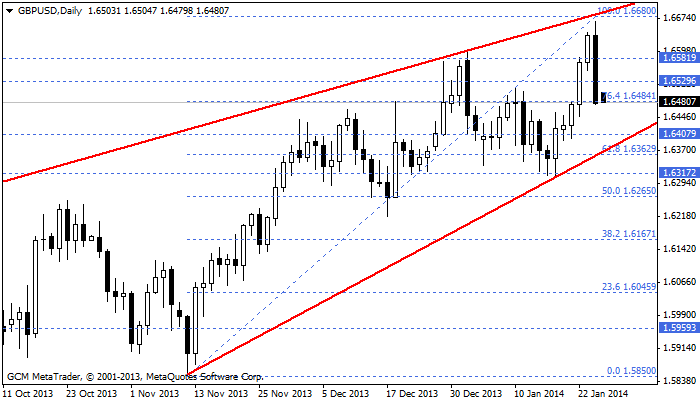

GBP/USD ANALİZİ

“1,6360 desteği önemli”

GBPUSD paritesi geride bırakmış olduğumuz hafta İngiltere’den gelen pozitif verilerle yukarı yönlü çıkışını sürdürmüş ve bu çıkışla 1,6666 seviyesine kadar yükselmiştir. Bu çıkış gerçekleştirirken RSI ve MACD göstergelerinin aşağı yönlü hareketlerini sürdürmesi özellikle parite üzerindeki satış baskısının artmasına neden oldu. Diğer bir neden de paritenin 200 aylık basit hareketli ortalama olan 1,6630 seviyesinde kritik bir öneme sahip olmasıydı. Son olarak da İngiltere merkez banaksı (BOE) başkanı Carney’in açıklamaları ile birlikte satış baskısına maruz kalan GBPUSD paritesi haftayı 1,6480 seviyesinde kapattı. 1,67 seviyesi altında tepki satışlarına devam etmek isteyen GBPUSD paritesinde kanalın alt noktası olan 1,6360 bu haftanın dikkatle takip edilmesi gerekilen destek noktasıdır. Tepki satışları devam mı tamam mı diyebileceğimiz nokta olarak kritik bir öneme sahip olan 1,6360 hafta içerisinde gerçekleşecek olan FOMC tutanakları ile karara bağlanabilir. Bu bağlamda da 1,6360 bu hafta dikkatle takip edilmelidir.

Pivot: 1,6360

Destek; 1,6420-1,6360-1,6265

Direnç; 1,6530-1,6600-1,6700

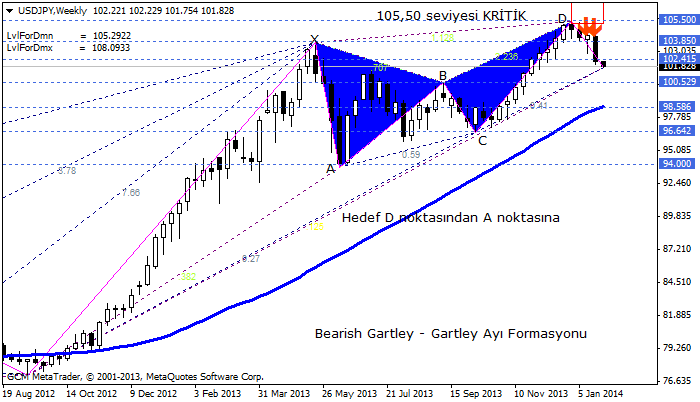

USD/JPY ANALİZİ

“Tepki satışları devam etmek istemektedir”

105,50 seviyesini geçemediği için satış baskısına maruz kalan ve bu düşünce ile gerek haftalık grafikteki Bearish Gartley ( Gartley Ayı) formasyonu gerekse aylık grafikteki düşüş trendini devam ettiren USDJPY paritesi satıcılı seyrini sürdürmüş ve hafta içerisinde 101,99 seviyesine kadar gerilemiştir. Bu düşüşlerin oluşmasındaki en büyük etken hiç şüphesiz ki Japonya merkez bankasının (BOJ) son toplantısında parasal genişlemede artırım yapılmaya devam edecek / artırılacak gibi herhangi bir açıklama yapmaması nedeniyle Yen’in değer kazandığını, USDJPY paritesinin de aşağı yönlü baskıya maruz kaldığını gözlemledik. Eğer BOJ bu tutumunu değiştirmez ve parasal genişleme miktarında herhangi bir artış miktarını konuşmazsa Yen’deki değer kazanımlarının devam etme ihtimali artacağı gibi paritenin de tepki satışlarını sürdürebilme ihtimali güçlenecektir. Bu nedenle de bundan sonraki süreçte BOJ hamleleri dikkatle takip edilmelidir.

Teknik olarak USDJPY paritesini incelediğimizde 105,50 öncesinde 103,85 bariyerinin dikkatle takip edilmesi gerektiğini söyleyebiliriz. Eğer parite bu hafta 103,85 seviyesi altında kalmayı sürdürürse tepki satışlarının devam etmek ihtimali güçleneceği gibi parite 100,50 desteğini test edebilir. Bu nedenle de 103,85 seviyesi bu hafta dikkatle takip edilmelidir. 103,85 seviyesinin olası geçilmesi durumunda gözler yeniden 105,50 bariyerinde olacaktır.

Pivot: 103,85

Destek: 101,55-100,50-99,48

Direnç: 103,00-103,85-104,70

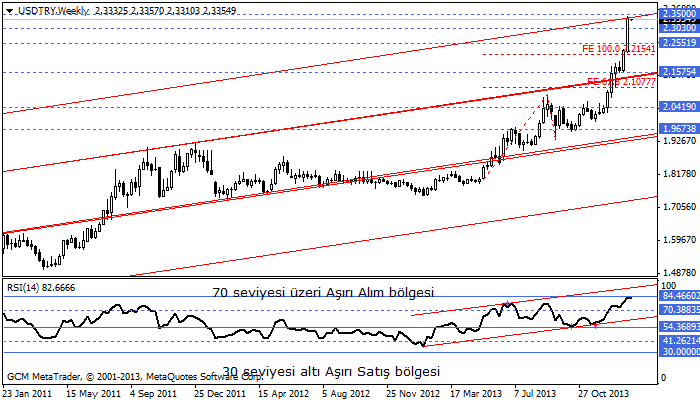

USD/TRY ANALİZİ

“Yükselişler tamam mı devam mı? Gözler 2,3500 bariyerinde”

USDTRY tüm düşüncelere ve baskılara rağmen yukarı yönlü çıkışına devam ederek her gün yeni rekor seviyeleri test etmiş ve haftanın son işlem gününde bu tutumu devam ettirerek rekor seviyesini 2,3441 seviyesine taşımıştır.

Teknik olarak kuru incelediğimizde yükseliş kanalının üst noktası 2,3500 ve fibonacci expansion %261,8 seviyesi olan 2,3900 seviyelerinin test etme ihtimallerinin mevcut olduğunu ve bu seviyelerden 2,3500 bariyerin kritik bir seviye olduğunu söyleyebiliriz.

TCMB her ne kadar dövize doğrudan ve dolaylı müdahaleler gerçekleştirse de kurdaki yukarı yönlü çıkış trend doğrultusunda olduğundan yükselişlerin devam etme ihtimali trend anlamında kaçınılmazdır. Burada sorulması gerekilen soru USDTRY kurunun hangi seviyelerde tepki satışı içerisine girebileceği düşüncesidir.

Bu sorunun cevabını RSI (Göreceli Güç Endeksi) indikatörü ve trendin uç noktaları karar verebilir. Özellikle de son 7 yıllık performansa baktığımızda RSI indikatörünün tepe noktası 84,46, şuan ki seviye 82,25 olarak görülmüştür. Yani RSI indikatörü henüz tepe noktasında değildir ve bu nedenle de yükselişler henüz sonlanmamıştır. Bu bağlamda da yukarı yönlü hareketler 2,35 ve 2,39 seviyeler ile test edilebilir. Özellikle de bu seviyelerden 2,35 bariyerinin yükseliş kanalının üst noktası olduğu ve olası dönüş için uygun bir bariyer olabileceğini unutmamak gerekmektedir. Eğer bu şart sağlanırsa kur 2,30 ve 2,25 seviyelerini test etmek isteyebilir. Aksi takdirde yükseliş hedefimizin diğer noktası 2,39 seviyesini test etmesi kaçınılmaz olacaktır.

Pivot: 2,3500

Destek;2,3200-2,3000-2,2800

Direnç; 2,3500-2,3700-2,3900

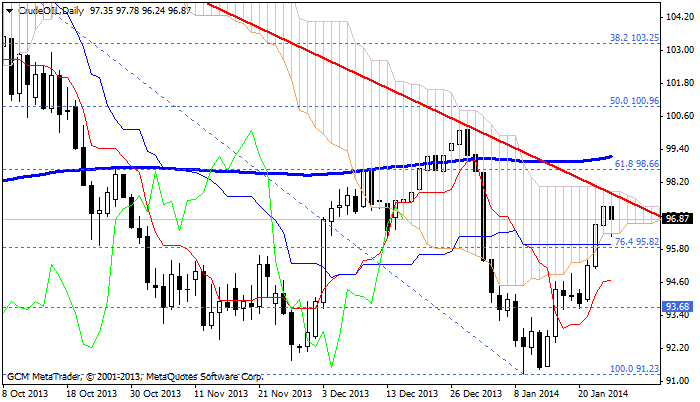

HAM PETROL ANALİZİ

“98,00 ve 99,15 seviyelerine DİKKAT!”

200 haftalık basit hareketli ortalama olan 92,60 desteğinden almış olduğu güç ile yukarı yönlü çıkış gerçekleştiren ve bu çıkışla hafta içerisinde 97,81 seviyesine kadar yükselen ham petrol fiyatları günlük grafikte kritik iki bariyere rastladığı için yükselişlerini devam ettiremedi. Bunlardan birincisi kanalın üst noktası olan 98,00, diğeri de 200 günlük basit hareketli ortalama olan 99,15 olarak karşımıza çıkmaktadır. Orta vadeli olarak yükselişlerini sürdüren ham petrol fiyatlarının belirlemiş olduğumuz kritik iki bariyeri geçememesi acaba yeniden tepki satışı mı oluşacak sorusunun sorulmasına neden olmaktadır. Kritik FOMC tutanakları haberinin de etkili olabileceği bir hafta içerisinde ham petrol fiyatlarının yukarıda belirlemiş olduğumuz iki seviyeye dikkat edilmesi gerektiğini, bu seviyelerin geçilmesi durumunda yukarı yönlü çıkışların devam etmek isteyeceğini ifade edebiliriz. Aksi takdirde yeniden 200 haftalık basit hareketli ortalama olan 92,60 desteği test edilmek istenecektir.

Pivot; 92,60

Destek:95,82-94,60-93,68

Direnç: 98,00-99,15-100,75

ALTIN ANALİZİ

“Altın karar aşamasında, gözler FOMC tutanaklarında”

Geride bırakmış olduğumuz hafta Altın fiyatları gerek ABD 10 yıllık hazine tahvil faiz oranlarındaki gerileme gerekse Hindistan’daki Altın ithalatı vergi oranında yapılacak gevşemeler etkisiyle yukarı yönlü çıkışlarını sürdürmüş ve bu tutum sarı madenin hafta içerisinde 1272,44 seviyesine kadar yükselmesini sağlamıştır. Uzun bir süredir Altın fiyatları için orta vadeli düşüş trendinin etkin olduğunu ve kanalın üst noktası olan 1268 direncinin altında aşağı yönlü baskının devam etmek isteyeceğini ifade etmiştik. Normal zamanlarda bu hareketin aslında orta vadeli trendi değiştirici bir hareket olabileceğinden ve 1326 dolar seviyesine doğru yeni bir hareketliliğin oluşacağından bahsedebilirdik. Ancak bu hafta FOMC toplantı tutanaklarının olması bu kararımızı acele vermememiz anlamına gelmektedir. Yani her ne kadar orta vadeli kritik bariyerimiz aşılsa da FOMC tutanakları öncesi trend değişti demek yerine tutanakların sonucunun altın fiyatları üzerindeki etkisini beklemenin önemli olduğunu ifade edebiliriz.

Teknik olarak hem haftalık hem de aylık grafiği incelediğimizde trendi görmemizi sağlayan RSI (Göreceli Güç Endeksi) göstergesinin hala daha düşüş trendinde olduğunu ve özellikle de trendin üst noktasında yer alarak karar aşamasında olduğunu görmekteyiz. Bu bağlamda da bu hafta FOMC tutanaklarının Altın fiyatlarının bundan sonraki süreçteki hareketlerini etkileyecek önemli bir veri olduğunu ve bu veri öncesinde herhangi bir karar değişikliğine gidilmemesi gerektiğini söyleyebiliriz. Seviyelere bakacak olursak geçen haftanın dip noktası olan 1231 ve günlük grafikte ichimoku indikatöründe bulutun üst noktası olan 1287 bariyeri bu haftanın kritik seviyeleri olarak karşımıza çıkmaktadır. Altın fiyatlarının 1180 mi yoksa 1326 seviyesini mi hedefleyecek sorusunun cevabını yukarıdaki iki kritik seviye karar vereceğini söyleyebiliriz.

Pivot; 1231

Destek: 1247-1231-1217

Direnç; 1275-1287-1300

NOT:Bu analizler GCM Forex’den izinsiz olarak yayınlanamaz, kaynak gösterilmeden kullanılamaz.