19 Mart 2014 Forex Piyasası Parite, Emtia ve Endeks Sabah Analizi

Makro-Ekonomik Gelişmeler

ABD endeksleri dün Rusya Devlet Başkanı Putin’in Ukrayna’nın toprak bütünlüğüne saygı duyduklarını, ülkeyi bölme amaçlarının olmadığını ifade etmesi ve tahminlerin üzerinde gerçekleşen konut verileri ile günü alımlar ile tamamladı. Bu sabah Asya endekslerinde ise ABD’nin Federal Açık Piyasa Komitesi’nin (FOMC) toplantısından çıkacak sonuçlar öncesinde dalgalı seyrin hakim olduğu görülürken, piyasalar ABD Merkez Bankası’ndan (FED) gelecek kararlara odaklandı.

Rusya’nın Ukrayna’da daha fazla bölünme taraftarı olmadığının görülmesi piyasalara olumlu yansırken, dün Kırım’da silah seslerinin duyulduğu haberleri de basında yer aldı. Ukrayna tarafından yapılan açıklamada Rusların ateş açması sonucunda bir Ukraynalı askerin hayatını kaybettiği belirtildi. Diğer taraftan batılı ülkelerin Rusya’ya, Kırım’ın Ukrayna’dan ayrılma ve Rusya’ya katılma süreci içerisinde sergilediği tavır nedeni ile uygulamaya koyduğu yaptırımların kişi bazlı kalması, genel ekonomi için herhangi bir açıklama olmaması, Putin’in dünkü açıklamaları ile birlikte piyasalardaki tansiyonun bir miktar düşmesine katkı sağladı. Ancak Avrupa Birliği ve ABD tarafından gelecek yaptırımların genişletilmesi bekleniyor.

İçeride ise küresel ve yurtiçi gelişmelerin yanında dün kredi derecelendirme kuruluşu Moody’s’in açıklamaları dikkat çekti. Kuruluş, 10 Türk bankasını olası bir not indirimi için izlemeye aldığını duyurdu. Moody’s ayrıca Büyümedeki yavaşlama, politik risklerin ve borçlanma maliyetlerinin artmasının Türk bankalarının varlık kalitesini düşürebileceğini belitti.

Asya tarafında ise bu sabah Yeni Zelanda ve Japonya’dan gelen ekonomik göstergeler takip edildi. Japonya’nın ticaret açığının tahminleri aştığı görülürken, ülkenin merkez bankasının (BOJ) Başkanı ve üyelerinden gelen açıklamalar gündemde yer aldı. BOJ yetkililerinden Kiuchi, para politikasının tekrar genişletilmesi gerekeceğini düşünmediğini ifade ederken, Başkan Kuroda ise Japon ekonomisinin %2 enflasyon hedefini başarma yolunda ilerlediğini belirtti. Kuroda ayrıca Nisan ayında artacak satış vergisinin ekonomik döngüye zarar vermeyeceğini düşündüğünü ifade ederken, %2 enflasyon hedefine ulaşmak için risklerin ortaya çıkması halinde BOJ’un gerekli adımları atacağının altını çizdi.

Hafta ortasına geldiğimizde yeni günde piyasaları oldukça yoğun bir gündemin beklediğini ifade edebiliriz. Avrupa tarafında İngiltere için yayınlanacak ekonomik göstergeler ve ada ülkesinin merkez bankasının (BOE) son toplantısının yayınlanacak tutanakları izlenecekken, bugün tamamlanacak olan FOMC toplantısının sonuçları merakla beklenecek.

Günün Fırsatı: “ABD – FOMC Toplantısı”; Şubat ayında Ben Bernanke’den görevi devralan Janet Yellen, ilk kez bir Federal Açık Piyasa Komitesi (FOMC) toplantısına başkanlık yapacak. Piyasaların sonuçlarını merakla beklediği toplantı, Dolar’ın ve dolayısı ile birçok finansal enstrümanının fiyatında sert hareketlerin gerçekleşmesine neden olabileceği için haftanın en önemli gelişmesi olarak değerlendirilebilir. Çarşamba akşamı TSİ 20:00’da önce para politikası kararlarını açıklayacak olan ABD Merkez Bankası FED’in, tahvil alımlarını 10 milyar Dolar azaltmaya devam etmesi bekleniyor. Faiz oranı tarafında ise bir değişiklik yakın zamanda beklenmiyor. 20:00’da tüm dünyanın önce FED’in varlık alımlarındaki kararına odaklanacağını rahatlıkla ifade edebiliriz. Aylık tahvil alımlarının 10 milyar Dolar’dan daha fazla azaltılması Dolar’da sert yükselişler görülmesini sağlayabilecekken, 10 milyarın altında bir azaltım, ya da varlık alımlarının hiç azaltılmaması ABD’nin para biriminde sert kayıplara yol açabilir. 20:00’da dikkat edilecek bir başka konu ise FED’in ABD ekonomisine yönelik tahminleri olacak. Banka’nın büyüme, işsizlik ve enflasyon projeksiyonlarında değişiklikler yapması, yine piyasalarda sert hareketlere neden olabilir.

Yayınlanan bu kararların yarım saat sonrasında ise, 20:30’da, FED’in basın toplantısı başlayacak ve Başkan Janet Yellen kürsünün arkasına geçerek alınan kararların gerekçelerini açıklayacak. Ardından da basın mensuplarından gelecek soruları yanıtlayacak. Yellen’ın soru cevap kısmında kullanacağı ifadeler, FED’in gelecek politikalarına ilişkin ipuçları olarak değerlendirileceği için dikkatle izlenecek. Bu kısımda özellikle varlık fiyatlarında volatilitenin artabileceğini ifade edebiliriz. Parite ve emtialardan, borsa endeksleri ve tahvil fiyatlarına kadar birçok finansal araçta sert fiyat değişimlerine yol açabilecek FOMC toplantısı, bu nedenle haftanın en önemli gelişmeleri arasında üst sıralarda yer almaktadır.

“Ekonomik takvimde öne çıkanlar”

İngiltere – İstihdam verileri; Alacaklı sayım değişimi ve işsizlik oranı verileri, İngiltere Merkez Bankası’nın (BOE) para politikalarına ilişkin beklentilerin fiyatlanmasına neden olabileceği için ada ülkesinden açıklanacak en önemli ekonomik göstergeler olarak dikkat çekiyor. BOE’nin faiz artırımını düşünmek için belirlediği eşik olan %7.0’a çok yakın seviyedeki işsizlik oranı verisi ile işsizlik haklarından yararlanmak isteyen kişi sayısındaki değişimi gösteren alacaklı sayım değişimi, Sterlin’de (GBP) sert hareketlerin görülmesine yol açabilir. Verilerin tahminlerden olumlu gelmesi GBP’de yükselişleri destekleyebilecekken, beklentileri karşılamayacak rakamlar ülkenin para biriminde kayıplara neden olabilir. İşsizlik oranı ve alacaklı sayım değişimine ait beklenti rakamlarından yüksek açıklanacak rakamlar olumsuz, altında açıklanacak rakamlar ise olumlu olarak değerlendirilmektedir.

İngiltere – Para Politikası Toplantı Tutanakları; İngiltere Merkez Bankası’nın Para Politikası Komitesi’nin (MPC) Mart ayının ilk haftasında yaptığı iki gün süren toplantının kayıtları bugün açıklanacak. Faiz oranının %0.50’de bırakılması ve toplam parasal genişleme programının 375 milyar Sterlin’de tutulması kararlarının oy birliği ile alınmış olması bekleniyor. MPC’nin 9 üyesinden bir ya da daha fazla üyesinin farklı yönde oy kullanmış olduğunun görülmesi, ada ülkesinin para biriminde sert hareketlere yol açabilecekken, bu ihtimalin düşük olduğu düşünülüyor.

Önemli Ekonomik Takvim Verileri

Çarşamba

Zaman Haber Beklenti Önceki

11:30 GBP Alacaklı Sayım Değişimi -23,3K -27,6K

11:30 GBP İşsizlik Oranı 7,2% 7,2%

11:30 GBP BOE Politika Faiz Oranı Oylaması 0-0-9 0-0-9

11:30 GBP BOE Toplam Parasal Genişleme Oylaması 0-0-9 0-0-9

12:00 CHF ZEW Beklentileri 28,7

EUR Almanya 10-Yıllık Tahvil İhalesi

14:30 USD Cari Hesap -88B -95B

14:30 CAD Toptan Satışlar (Aylık) 1,2% -1,4%

11:30 GBP Yıllık Bütçe Beyanı

16:30 USD Ham Petrol Envanterleri 2,608M 6,180M

19:45 CHF SNB Başkanı Jordan Konuşması

20:00 USD FOMC Beyanatı

20:00 USD FOMC Faiz Beyanatı 0,25% 0,25%

20:00 USD FOMC Ekonomik Projeksiyonlar

20:30 USD FOMC Basın Konferansı

23:45 NZD GDP (çeyreklik) 1,0% 1,4%

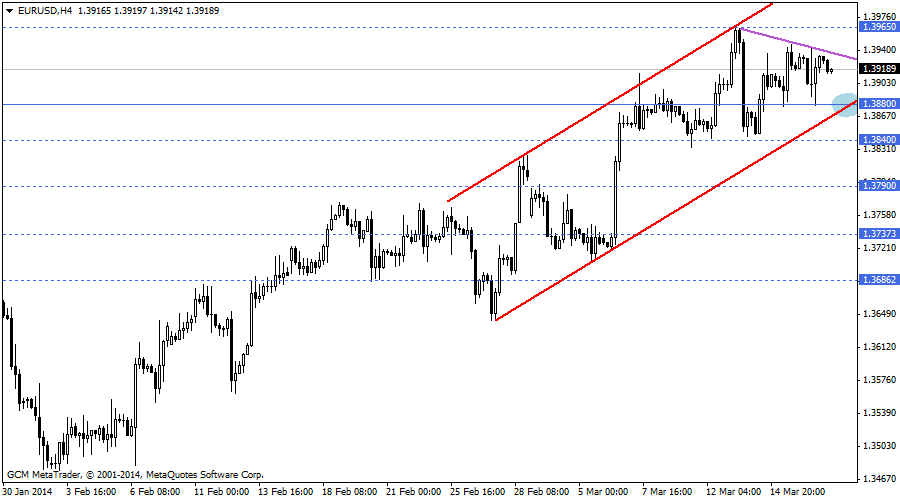

EURUSD ANALİZ

Haftanın ortasına geldiğimiz bugün EURUSD paritesinin dün üzerinde durduğumuz 1,3880 seviyesi üzerinde hareketlerine devam ettiğini ve FOMC toplantısı sonucunu beklediğini görmekteyiz. Dün 4 saatlik grafikte belirtmiş olduğumuz yükseliş kanalı ve bu kanalın alt noktası olan 1,3880 seviyesinin test edilmesi sonrasında tekrar çıkışa geçen ve yeniden 1,393*’lu seviyelere ulaşan EURUSD paritesi şuanda 1,3918 seviyesinde hareketlerine devam etmektedir. Teknik olarak baktığımızda 1,38880 seviyesi önemini korumaktadır. Bu destek noktası üzerinde kalmayı sürdürmesi durumunda da 1,3960 seviyesi test edilebilir.

Pivot: 1,3880

Destek: 1,3880-1,3840-1,3790

Direnç: 1,3965-1,4000-1,4050

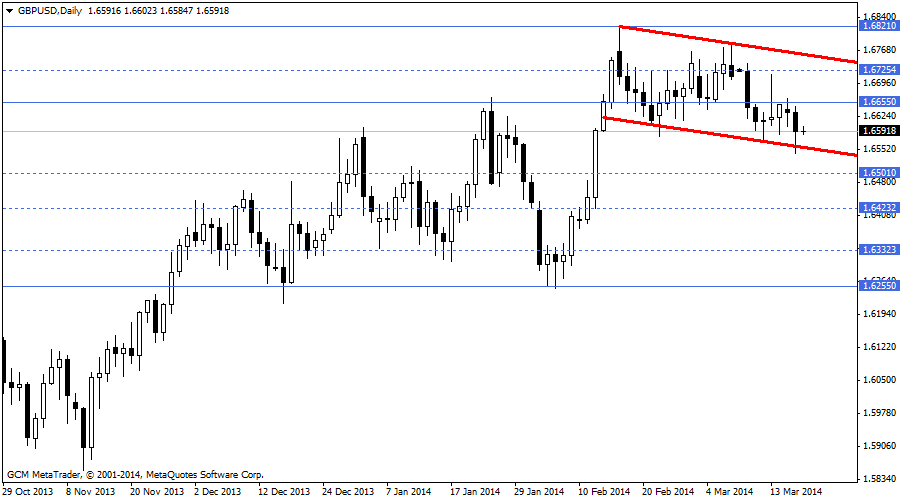

GBP/USD ANALİZ

Dün başlayan aşağı yönlü hareketlerle kritik bölge olan 1,6560-1,6580 aralığın dışına çıkarak 1,6544 seviyesini test eden GBPUSD paritesi düşüşlerine devam edemedi ve tekrar toparlanarak yukarı yönlü hareketler gerçekleştirdi. 1,6544 seviyesinden başlayan yükselişler sonrasında parite şuanda 1,6590 seviyesinde hareketlerine devam etmektedir. Gün içerisinde gerek İngiltere gerekse ABD’den gelecek olan makro-ekonomik veriler parite üzerinde sert hareketlerin oluşumuna katkı sağlayacaktır. Bu nedenle de gün içi önem derecesi yüksek verileri sonuçlarına dikkat etmek gerekmektedir.

Teknik olarak incelediğimizde 1,6655 seviyesinin önemli olduğunu, bu bariyer altında kaldığı müddetçe düşüş baskısının devam etmek isteyeceğini ve yeniden dünkü dip noktaya ulaşmak istediğini ifade edebiliriz. 1,6655 öncesinde de ilk güçlü bariyer 1,6610 olarak belirlenmiştir.

Pivot: 1,6650

Destek; 1,6543-1,6490-1,6450

Direnç; 1,6610-1,6655-1,6690

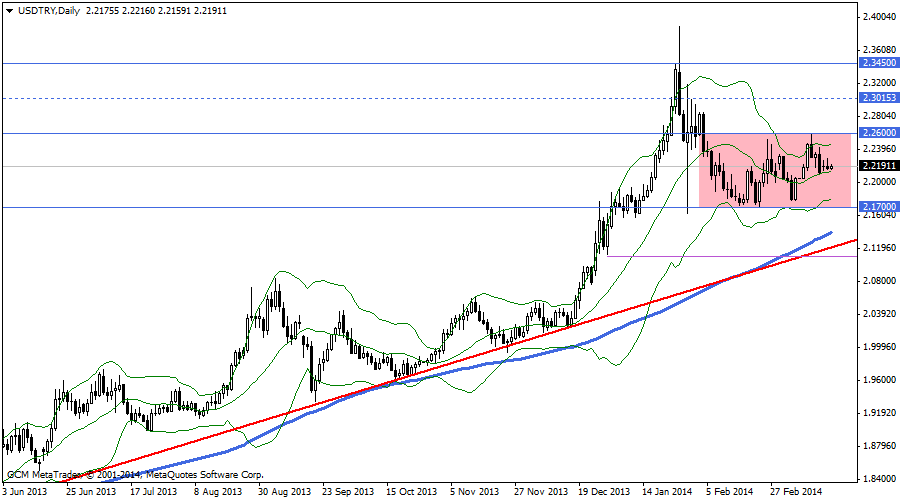

USD/TRY ANALİZ

Bollinger bandının orta noktası olarak belirlediğimiz 2,2120 destek noktası üzerinde hareketlerini sürdürmeye çalışan USDTRY kuru yerel seçimler öncesinde sakin bir şekilde 2,16 – 2,25 arasında bant hareketini sürdürmektedir. Belirlemiş olduğumuz büyük bant içerisinde kısa vadeli dikkat edilmesi gerekilen küçük bandımız da 2,2120 – 2,2325 olarak görülmektedir. 2,2325 seviyesi altında aşağı yönlü baskısına devam etmek isteyen USDTRY kurunda 2,2120 seviyesinin aşağı yönlü kırılması kurda satış baskısının oluşumuna katkı sağlayacağı gibi, 2,2325 direncinin geçilmesi yeniden 2,25 seviyesinin gündeme gelmesini sağlayabilir. Bu bağlamda da gün içi 2,2325 – 2,2120 seviyeleri dikkatle takip edilmelidir.

Pivot: 2,2325

Destek; 2,2120-2,2000-2,1850

Direnç; 2,2325-2,2460-2,2585

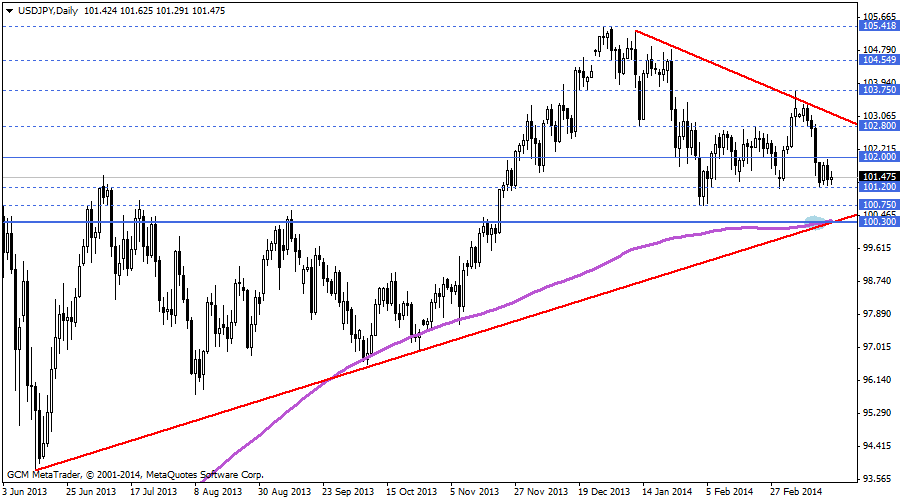

USD/JPY ANALİZ

200 günlük basit hareketli ortalama olan 100,35 seviyesinin parite üzerindeki etkisi ve bu etki ile düşüşlerin sınırlanması USDJPY paritesindeki alıcıların iştahlanmasına neden olabilir. Asya seansı ile birlikte 101,29 seviyesine kadar gerileyen ancak düşüşlerini devam ettiremeyen parite şuanda 101,50 seviyesinde hareketlerine devam etmektedir. Her ne kadar 102,00 seviyesi altında parite de kısa vadeli satış baskısı devam etse de 200 günlük basit hareketli ortalama olan 100,35 desteğinin önemine dikkat etmek gerekmektedir. Bu nedenle de olası geri çekilmeler de 100,35 seviyesi üzerinde mi yoksa altında mı hareketler mevcuttur bunu inceleyerek yeni stratejiler oluşturulabilir.

Kısa vadeli olarak pariteyi değerlendirdiğimizde 102,00 seviyesinin önemli olduğunu, bu bariyer altında kaldığı müddetçe satış baskısının devam etmek isteyeceğini ifade edebiliriz. Eğer parite 102,00 seviyesi altında hareketlerine devam ederse 200 günlük basit hareketli ortalamaya yaklaşmak isteyebilir. Bu kritik seviye öncesinde 101,20 desteği ilk göze çarpan seviye olarak karşımızdadır.

Pivot: 102,00

Destek: 101,20-100,75-100,30

Direnç: 101,70-102,00-102,40

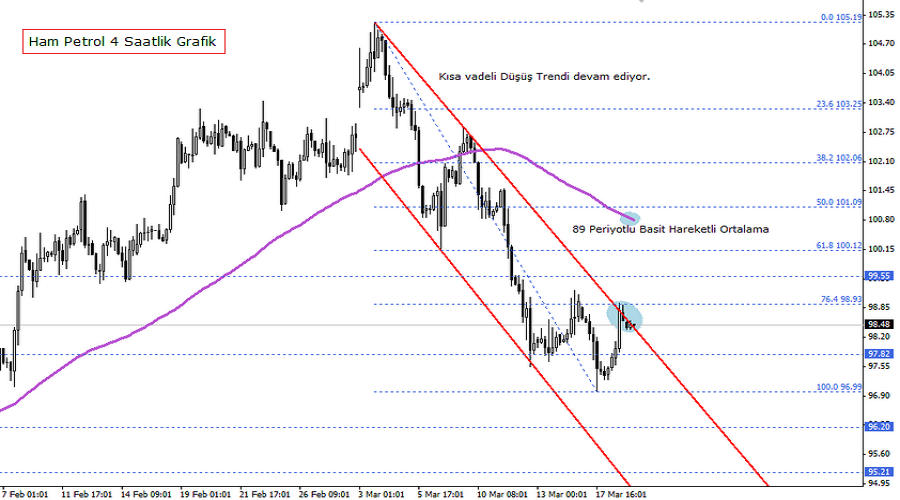

HAM PETROL ANALİZ

Ham Petrol, 4 saatlik grafikte 89 periyotlu basit hareketli ortalama (100,81) ile günlük grafikte 150 günlük basit hareketli ortalamaların (99,55) etkisi altında aşağı yönlü baskılarına devam etmek istemektedir. Yaklaşık 2 aydır devam eden yükseliş trendinin aşağı yönlü kırılarak trendin değişmesi nedeniyle başlayan satışların bu ortalamalar altında kaldığı müddetçe negatif olarak değerlendirme isteğine dikkat etmek gerekmektedir.

Kısa vadeli olarak değerlendirdiğimizde kanalımızın üst noktası ve aynı zamanda da fibonacci %76,4 düzeltme noktası olan 98,95 seviyesinin test edildiğini ancak geçilmediğini görmekteyiz. Bu bağlamda da kritik ortalamalar öncesinde 98,95 direnci günün en dikkat çeken diğer önemli seviyelerden birisi olarak karşımıza çıkmaktadır. Ham petrolün yukarı yönlü atağını sürdürebilmesi için 98,95 direncini geçebilmesi gerekmektedir. Aksi takdirde mevcut aşağı yönlü hareketler devam etmek isteyebilir.

Pivot; 98,95

Destek: 97,82-96,99-96,20

Direnç: 98,95-99,55-100,15

ALTIN ANALİZ

150 günlük basit hareketli ortalama olan 1298 seviyesi kısa vadeli yükseliş trendinin devam edebilmesi için önemli bir destek noktasıdır.

21 günlük basit hareketli ortalama olan 1244 seviyesi de mevcut tepki satışlarının devam edip etmeyeceğine karar vermesi beklenilen bir destek noktasıdır.

200 haftalık üssel hareketli ortalama olan 1392 seviyesi de yükselişlerin devamı için geçilmesi gerekilen önemli bir direnç noktasıdır.

Yukarıda belirtmiş olduğumuz hareketli ortalamalar Altın fiyatlarının bundan sonraki süreçte nasıl bir işlem stratejisi oluşturacağını ilişkin kararlar almamıza yardımcı olacak en önemli göstergeler olarak karşımıza çıkmaktadır.

30 Ocak 2013’ten beri 150 günlük basit hareketli ortalamanın etkisi altında kalan Altın fiyatları 13 Şubat 2014 tarihinden itibaren daha kalıcı yükselişler için hareketlerini sürdürmekte ve bu tutumunu sürdürmektedir. Burada sorulması gerekilen soru Altın fiyatları tepki satışlarını nerede sonlandıracak? Bu sorunun en önemli muhatabı hiç şüphesiz ki 21 günlük basit hareketli ortalama olan 1244 seviyesidir. Altın bu seviyenin kırılıp & kırılmamasına göre tepki satışları konusunda önemli bir adım atacaktır. Bu nedenle de 21 günlük basit hareketli ortalama bundan sonraki süreçte dikkatle takip edilmelidir.

Günlük grafiği incelediğimizde 150 günlük basit hareketli ortalamanın uzun bir süredir (30 Ocak 2013’ten beri) Altın fiyatlarının aşağı yönlü baskısına devam etmesi için önemli bir katkı sağladığını, 13 Şubat 2014 tarihinden itibaren de mevcut düşüşleri sonlandırarak yukarı yönlü önemli bir sinyal verdiğini görmekteyiz. Bu bağlamda da 150 günlük basit hareketli ortalama üzerinde günlük kapanışına devam ettiği müddetçe kısa vadeli yükseliş beklentimiz devam etmektedir.

Günün kalanını incelediğimizde 1344 öncesinde 1368 bariyerinin önemli olduğunu bu bariyer altında kaldığı müddetçe tepki satışı düşüncesinin devam etmek isteyeceğini ifade edebiliriz. Eğer Altın fiyatı yeniden 1392 zirvesine ulaşmak istiyorsa 1368 direncinin geçilmesi gerektiğini unutmamak gerekmektedir.

Pivot; 1368

Destek: 1344-1336-1328

Direnç: 1358-1368-1378

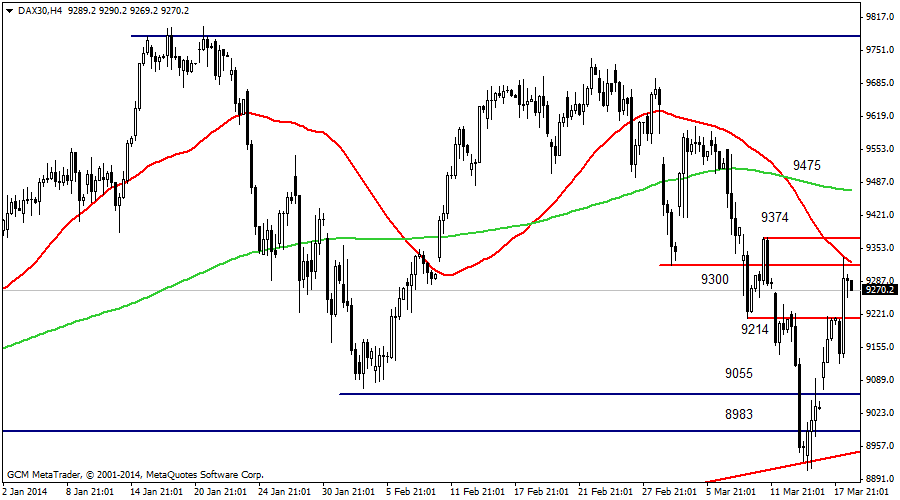

DAX30 ANALİZ

Kırım referandumundan ve açıklanan yaptırımlardan sonra gözler Putin’deydi. Şimdilik yumuşak yaptırımlara sert diyemeyeceğimiz cevaplar verince piyasalar bir nebze rahatladı.

Dax30 endeksi 9300 direncine kadar yükseldi, kapanış bu seviyenin altında oldu.Bu akşam Fed toplantısından gelecek haberlere odaklanılacak. Fed piyasa dostu tutumunu devam ettirirse 9300 seviyesi üzerinde kalmak mümkün olabilir. Bu durumda 9374-9475 bölgesi hedef olabilir. Tersi durumda, 9300 seviyesi üzerinde günlük kapanışlar yaşanmıyorsa 9200 seviyesine kadar geri çekilme yaşanması mümkün.

Pivot: 9243

Destek: 9150-9030–8983

Direnç: 9363-9456-9550

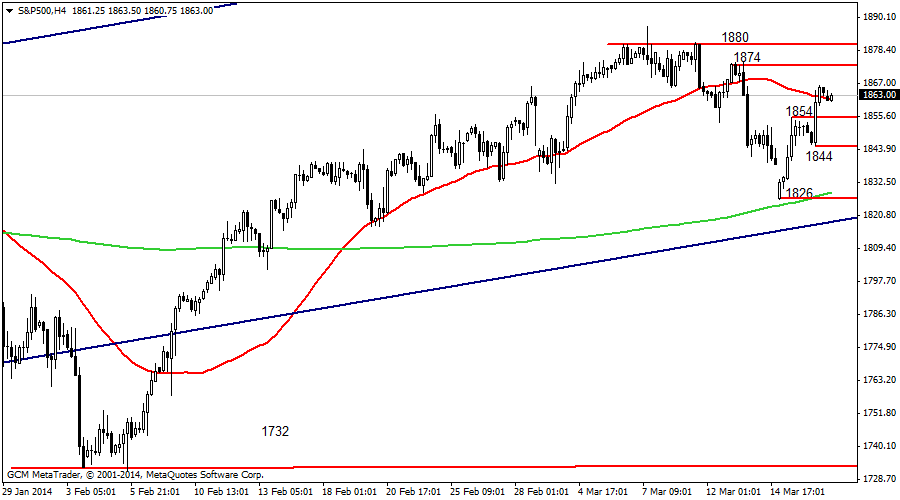

S&P500 ANALİZ

Endekste kısa vadede 1850 seviyesi üzerinde günlük kapanışlar olduğu sürece eski zirve seviyesi olan 1880 bölgesine doğru hareket yaşanması mümkün. Günlük kapanışlar 1850 seviyesi altına sarkarsa 1830-1820 aralığı kısa vadeli güçlü destek konumunda.

Bu akşam Fed toplantısından ve Yellen’dan gelecek açıklamalarsa kısa vadeli yön tayini gerçekleşecek. Genel beklenti güvercin ifadelerin devamı.

Pivot: 1858

Destek: 1850-1837-1815

Direnç: 1871-1892-1915

NOT:Bu analizler GCM Forex’den izinsiz olarak yayınlanamaz, kaynak gösterilmeden kullanılamaz.