10 Nisan 2014 Forex Piyasası Parite, Emtia ve Endeks Sabah Analizi

Makro-Ekonomik Gelişmeler

Küresel piyasalarda gözler dünyanın en büyük ilk iki ekonomisinden gelen haberlere çevrilirken, ABD ve Çin’e ilişkin gelişmelerin varlık fiyatları üzerinde etkili olduğu görüldü. Federal Açık Piyasa Komitesi’nin (FOMC) toplantı tutanaklarından güç bulan Wall Street endekslerinin ardından bu sabah Çin ticaret rakamlarına rağmen Asya’da yukarı yönlü hareketler izleniyor. Piyasaların odak noktasında bugün, Avrupa’daki gelişmeler sonrasında, birçok yetkiliyi Washington’da bir araya getirecek olan G-20 ve G-7 toplantılarının olacağını ifade edebiliriz.

“FOMC Tutanakları piyasalara destek oldu”

Dün akşam yayınlanan FED’in 19 Mart tarihinde tamamlanan toplantısının tutanakları global piyasa katılımcıları tarafından olumlu algılandı. Toplantının ardından yapılan basın konferansında konuşan Yellen’ın “tahvil alımlarının tamamlanmasının ardından 6 sonra ilk faiz artışı gelebilir” ifadelerinin yer almadığı görüldü. Bunun yanında, FED üyelerinin faiz oranı artışına ilişkin tahminlerinin ortalamasındaki yükseliş, bazı FED üyeleri tarafından endişe verici bulundu. Piyasaların abartılı bir faiz beklentisi içerisine girebileceği kaygıları dile getirildi.

Tutanaklar incelendiğinde genel olarak FED yetkililerinin faiz artırımı konusunda çok istekli olmadıkları ve piyasalarda buna yönelik beklentilerin oluşmasından kaygı duydukları görüldü. Tutanakların açıklanmasının ardından Dolar’da değer kayıpları izlenirken, Altında da yükselişler gerçekleşti.

“Asya’da karışık sinyaller”

FED tutanaklarının ardından piyasalarda gözler önemli Asya ülkelerinden gelecek ekonomik verilere çevrildi. Avustralya’da işsizlik oranı sürpriz bir şekilde düşüş kaydederken, istihdam değişimi de beklentilerin üzerinde olumlu gerçekleşti. Diğer taraftan Çin’den gelen dış ticaret verileri, yatırımcıların takip ettiği rakamlar arasında yer aldı. Asya’nın en büyük ekonomisinde ticaret dengesi 7.7 milyar Dolar ile pozitif alanda gerçekleşirken, -0.9 milyar Dolar olan beklentide iyi gerçekleşti. Ancak ithalat ve ihracat rakamlarına göz atıldığında ise aslında veri setinin çok da olumlu bir tablo çizmediği görüldü. Çin ithalatının %11.3 gerilediği görülürken, ihracat ise %6.6 düşüş kaydetti. Bunun yanında Japonya’dan açıklanan verilerde ise çekirdek makine siparişlerinin tahmin edilenden çok daha hızlı düşmesi dikkat çekti.

“Dikkatler Washington’da”

Dün FOMC tutanakları ile birlikte FED’in biran önce faiz artırımı yapmak istemediğinin görülmesinin piyasalardaki olumlu etkisinin devam ettiği görülüyor. Avrupa endekslerinin güne alımlar ile başlaması beklenirken, kıtada İngiltere Merkez Bankası’nın (BOE) faiz beyanatının öne çıktığı görülüyor. Diğer taraftan ABD’de istihdam talepleri ve ithalat fiyatları göstergeleri öne çıkarken, yatırımcıların daha çok Washington’da bugün yapılacak olan toplantılara odaklanacağını ifade edebiliriz. G-7 maliye bakanlarının Rusya’ya uygulanacak yaptırımların artırılmasını konuşmaları beklenirken, G-20’nin gündeminin ise “büyüme” olacağı belirtiliyor. G-20 toplantısının yarın da devam etmesi beklenirken, Uluslararası Para Fonu’nun (IMF) da yarın başlayacak toplantısı öncesinde Kurum’un Başkanı Lagarde’ın TSİ 15:45’de basın toplantısı düzenlemesi bekleniyor. Ek olarak Avrupa Merkez Bankası (ECB) üyelerinden Peter Praet ve Başkan Yardımcısı Vitor Constancio’nun bugün Washington’da konuşmalar yapması planlanıyor.

“Ekonomik takvimde öne çıkanlar”

İngiltere – Merkez Bankası Toplantısı; Son bir yıllık periyotta önemli bir toparlanma gösteren İngiltere ekonomisi için geride kalan hafta içerisinde iyi veriler gördüğümüzü söyleyemeyiz. İngiltere Merkez Bankası’nın (BOE) bu haftaki toplantısında para politikası tarafında yeni bir adım atılması beklenmese de, Şubat ve Mart ayında ilişkin nispeten zayıf kalan rakamların değerlendirileceği tahmin ediliyor. Banka’nın %0.50 ile tarihi düşük seviyede olan faiz oranını sabit bırakacağı öngörülürken, 375 milyar Sterlin tutarındaki toplam parasal genişlemesini de değiştirmesi beklenmiyor. BOE tarafından atılacak herhangi bir adım sürpriz olarak değerlendirilecekken, ada ülkesinin para biriminde çok sert hareketlerin görülmesine neden olabilir.

ABD – İstihdam Talepleri; Geride kalan hafta 326 bin Amerikalının işsizlik sigortasından yararlanmak için başvuruda bulunduğunu gösteren istihdam talepleri verisi, 4 hafta sonra ilk kez tahminlerin üzerinde olumsuz açıklanmıştı. 5 Nisan ile biten haftada ise rakamın 314 bin başvuru ile olumlu bir veriye işaret etmesi bekleniyor. Tahminlerin altında ya da üzerinde açıklanacak istihdam talepleri verisi ABD Doları üzerinde etkili olabilir.

Önemli Ekonomik Takvim Verileri

Perşembe

Zaman Haber Beklenti Önceki

09:00 JPY Öncü Makine Araçları Siparişleri (Yıllık) 26,1%

09:45 EUR Fransa Sanayi Üretimi 0,2% -0,2%

11:00 EUR ECB Aylık Rapor

14:00 GBP Faiz Oranı Beyanatı 0,50% 0,50%

14:00 GBP BOE Toplam Parasal Genişleme 375B 375B

15:30 USD İstihdam Talepleri 314K 326K

15:30 USD İthalat Fiyat Listesi (Aylık) 0,2% 0,9%

15:30 CAD Yeni Konut Fiyatı Listesi (Aylık) 0,2% 0,3%

G-20 Toplantısı

G-7 Toplantısı

17:30 USD Doğal Gaz Stokları 15B -74B

20:00 USD 30-Yıllık Tahvil İhalesi

21:00 USD Federal Bütçe Beyanı -76,5B -193,5B

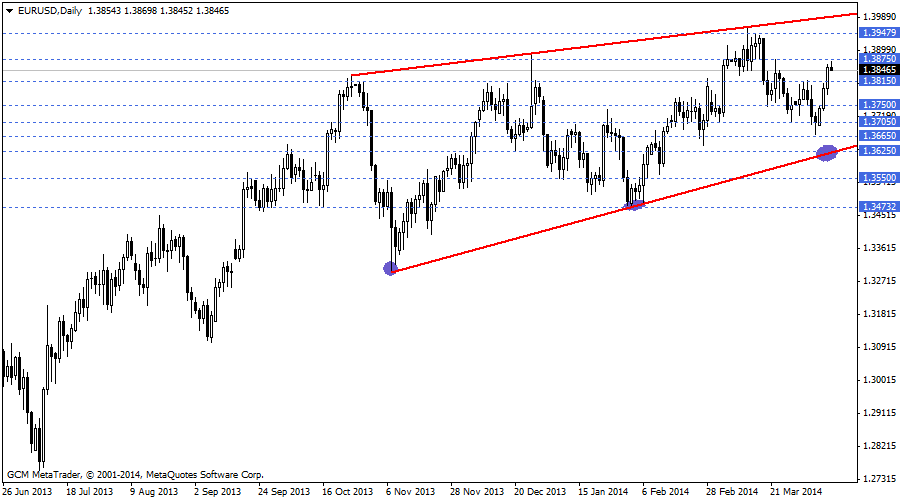

EURUSD ANALİZ

EURUSD paritesi FOMC tutanaklarının açıklamasının ardından yukarı yönlü hareketlerine hız kesmeden devam ederek 1,3815 direncini geçti ve 1,3870 seviyesine kadar yükseliş gerçekleştirdi. Bu yükseliş uzun bir süredir üzerinde ısrarla durmuş olduğumuz yükseliş trendinin gücünü de bize çok net bir şekilde göstermiştir. 1,3670 destek noktasından başlayan ve şuanda da devam eden yükseliş trendinde 1,3960 yeniden gündemimizdedir. Bu seviye paritenin 1,4250 seviyesine mi yükselecek yoksa yeniden 1,3670 destek noktasını mı test edecek sorusunu sormamıza neden olabilir. Ancak şuanda bu konuyu konuşmak için erken çünkü parite henüz 1,3960 seviyesi yakınında değildir.

Kısa vadeli olarak EURUSD paritesini incelediğimizde 1,3800 destek noktasının önemli olduğunu, bu destek noktası üzerinde yükseliş baskısının devam etmek isteyeceğini söyleyebiliriz. Eğer EURUSD paritesi 1,3800 destek noktası üzerinde kalabilirse yeniden 1,3870 direncini test etmek isteyecektir. İlaveten 1,3870 direncini geçmesi durumunda 1,3910 ve 1,3950 gibi seviyelere yükselebilir. EURUSD paritesinde aşağı yönlü bir baskının oluşacağını düşünen Forex işlemcilerinin 1,3960 direncinden gerçekleştirilecek olası dönüşü ya da 1,3800 desteğinin aşağı yönlü kırılımını takip etmelidir.

Pivot: 1,3800

Destek: 1,3830-1,3800-1,3770

Direnç: 1,3870-1,3910-1,3950

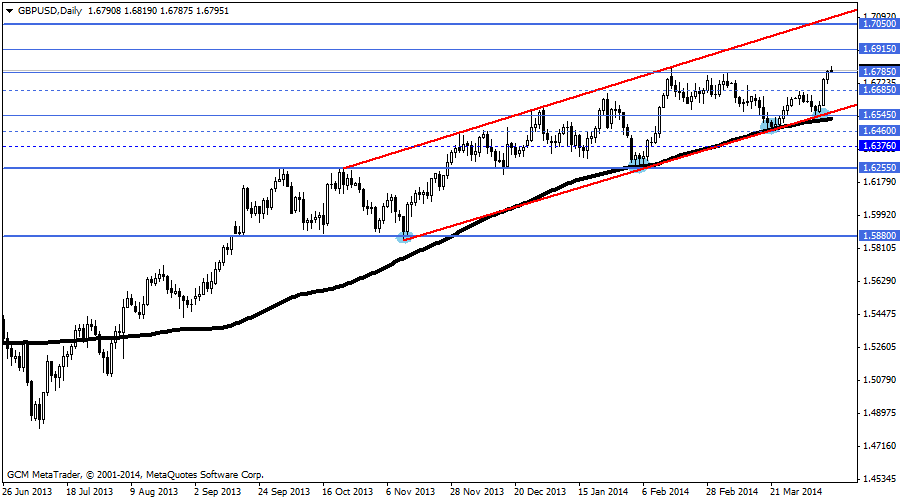

GBP/USD ANALİZ

Teknik analizin Temel analiz ile muhteşem uyumunu son zamanlarda GBPUSD paritesindeki hareketlerden net bir şekilde görebiliyoruz. Yükseliş trendinin alt noktalarına yakınken her fırsatta gelen makro-ekonomik veriler parite de yükseliş baskısının oluşumunu tetiklemiş ve bu tutum paritenin yeni seviyelere doğru adım atmasını sağlamıştır.

İngiltere’den gelen verilerin Sterlin üzerindeki pozitif etkisine ilaveten ABD’den gelen veriler ve açıklamaların Dolar endeksi üzerindeki negatif etkisi GBPUSD paritesinin yükselişlerini sürdürmesini sağladı. En son 17 Şubat 2014 tarihinde 1,6821 seviyesini test etmiştik ve FOMC tutanaklarının açıklanması ardından parite bu seviyeye yaklaştı(1,6819) ve şuanda da 1,6797 seviyesindedir.

Yükseliş trendin alt noktasına yakın seyir halindeyken hatırlarsanız paritedeki hedefleri ifade ederken 1,7050 seviyesinin gündeme gelebileceğini vurgulamıştık. GBPUSD paritesindeki yükseliş isteği ve trendin gücü mevcut hedefin test etme ihtimalini de güçlendirmektedir. Bu bağlamda da günlük grafikte uzun bir süredir sizlerle paylaşmış olduğumuz yükseliş trendi ve bu trendin alt noktası üzerinde kaldığımız müddetçe yukarı yönlü hedefe doğru ilerlediğimizi söyleyebiliriz. İlaveten 1,6785 seviyesi üzerinde günlük kapanışına devam ederse yukarı yönlü hedefimize doğru ilerleme ihtimali daha da güçlenebilir.

Kısa vadeli olarak GBPUSD paritesini incelediğimizde 1,6730 destek noktasının önemli olduğunu, bu destek noktası üzerinde kaldığı müddetçe yükseliş baskısının devam etmek isteyeceğini ifade edebiliriz. 1,6730 öncesinde de 1,6762 destek noktası ilk durak olarak belirlenmiştir.

Pivot: 1,6730

Destek; 1,6762-1,6730-1,6690

Direnç; 1,6820-1,6850-1,6880

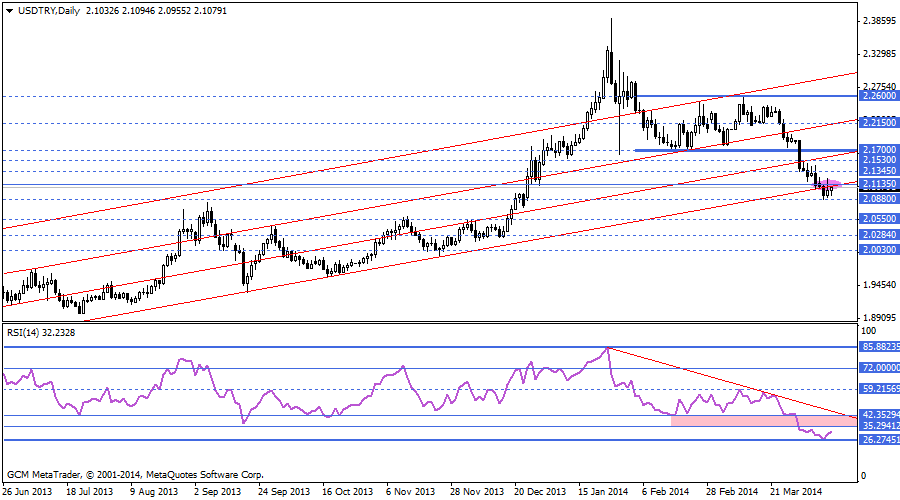

USD/TRY ANALİZ

2,1230 seviyesine kadar yükseliş gerçekleştirse de FOMC tutanakları ile değer kaybeden Dolar endeksinin etkisi ile aşağı yönlü hareketleri yeniden hızlandıran USDTRY kuru mevcut düşüşlerini 2,0955 seviyesine kadar devam ettirdi ve şuanda da 2,1084 seviyesinde hareketlerine devam etmektedir.

“Teknik olarak baktığımızda trendi görmemizi sağlayan indikatörlerden RSI (Göreceli Güç Endeksi) göstergesi olası dönüşler için önemli bir sinyal vermektedir. Bu dönüş RSI seviyesi olarak 35 ve 42 seviyelerinin hedeflenmelerini sağlayabilir. Eğer kur 2,1135 seviyesi üzerinde günlük kapanış gerçekleştirebilirse RSI göstergesindeki bu düşüncemiz daha da netleşebilir. Bu bağlamda da günlük kapanış önemlidir.”

Yukarıda tırnak içerisinde ifade etmiş olduğumuz açıklama dün akşam sizlerle paylaşmış olduğumuz USDTRY analizinin bir bölümüydü. RSI indikatörünü son hareketlerden sonra incelediğimizde herhangi bir değişikliğin olmadığını, belirttiğimiz bu hususun hala daha geçerli olduğunu ifade edebiliriz.

Kısa vadeli olarak incelediğimizde 2,0884 destek noktası hala daha önemli ve kritik bir seviye olarak karşımızdadır. Gerek günlük grafikteki dönüş isteği gerek trendi görmemizi sağlayan gösterge RSI indikatörünün bu dönüşü desteklemesi kur için yukarı yönlü çıkışın devam etme ihtimalini güçlendirmektedir. Bu bağlamda da 2,0884 destek noktası üzerinde yükseliş baskısı devam etmektedir. 2,0884 desteği öncesinde 2,0955 ilk durak noktasıdır.

Pivot: 2,0884

Destek: 2,0955-2,0884–2,0755

Direnç: 2,1135–2,1230–2,1345

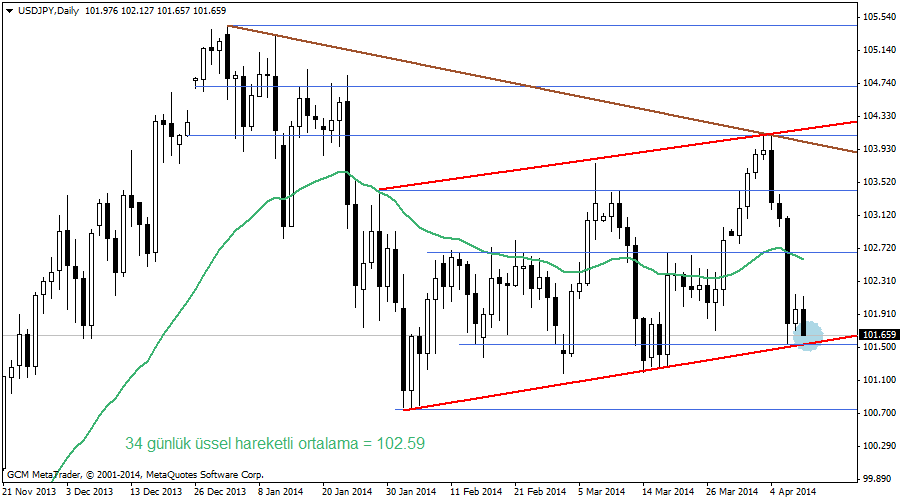

USD/JPY ANALİZİ

Haftanın dördüncü işlem gününde, Çin ticaret rakamlarındaki gerileme ile FOMC (Federal Açık Piyasa İşlemleri Komitesi) tutanaklarında üyelerin faiz artırımına yönelik endişelerin görülmesiyle birlikte USD/JPY paritesinde aşağı yönlü hareketlerin şu ana kadar baskın olduğunu ifade edebiliriz.

Yükseliş kanalının alt seviyelerinde yaşanan dönüşün bir toparlanma hareketine yol açtığını, ancak bu hareketin zayıf kaldığını görüyoruz. Paritede 104,10 seviyesinden başlayan düşüş hareketlerinin hız kazanabilmesi için, yükseliş kanalının alt noktası olan 101,54 seviyesinin altında gerçekleşecek art arda 2 günlük kapanışı görmek düşüş yönlü riskleri azaltabilir.

Kısa vadede baktığımızda ise, paritenin yükseliş kanalının alt bandını oluşturan 101,54 seviyesinin üzerinde kaldığı müddetçe, yukarı yönlü hareketlerin devam etme ihtimali güçlüdür. 101,54 desteği üzerinde 102,20 ve 102,67 seviyeleri hedeflenebilir. 101,54 desteği altına düşmesi durumunda ise 101,15 ve 100,75 seviyelerinin gündemimizde yer alabilir.

Pivot: 101,54

Destek: 101,54 – 101,15 – 100,75

Direnç: 102,20 – 102,67 – 103,00

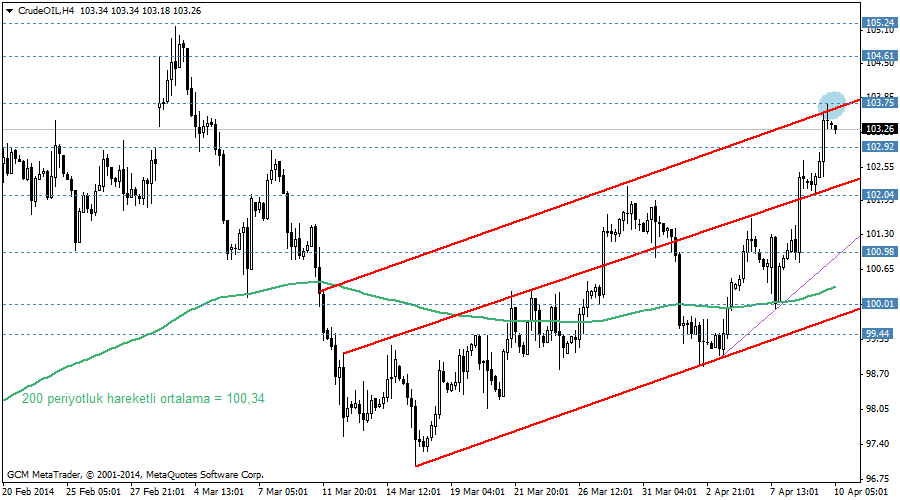

HAM PETROL ANALİZİ

Ham petrol fiyatlarında, ABD ham petrol stoklarının açıklanmasıyla birlikte yükseliş kanalı içinde bir toparlanma hareketi yaşanmıştı. Dün akşam TSİ açıklanan FOMC toplantı tutanaklarında, üyelerin faiz artırımına dair endişelerinin görülmesinin Dolar’ı zayıflatan etkisiyle birlikte, toparlanma hareketlerinin yerini yukarı yönlü baskılara bıraktığını ifade edebiliriz.

Stok rakamlarının açıklanmasıyla beraber 102,04 seviyesinde gördüğümüz toparlanma hareketi sonrasında, fiyatın 103,75’i test edip aşağı yönlü dönüş gerçekleştirmesiyle birlikte yeni bir kanal oluşumu bulunuyor. Yukarı yönlü hareketlerin devam edebilmesi için kanal üst sınırı olan 103,75 üzerinde 4 saatlik kapanışın gerçekleşmesi gerekmektedir. Bu durumda yükseliş hareketleri yeniden gündemimizde yer alabilir. Ancak şuanda 103,75 seviyesi altında tepki satışları ihtimaliye karşı karşıyayız. Eğer bu ihtimal güçlenir ve ham petrol 103,75 altında kalmaya devam ederse, tepki satışları 102,92 ve 102,04 seviyelerine kadar devam edebilir.

Pivot: 103,75

Destek: 102,92 – 102,04 – 100,98

Direnç: 103,75 – 104,61 – 105,24

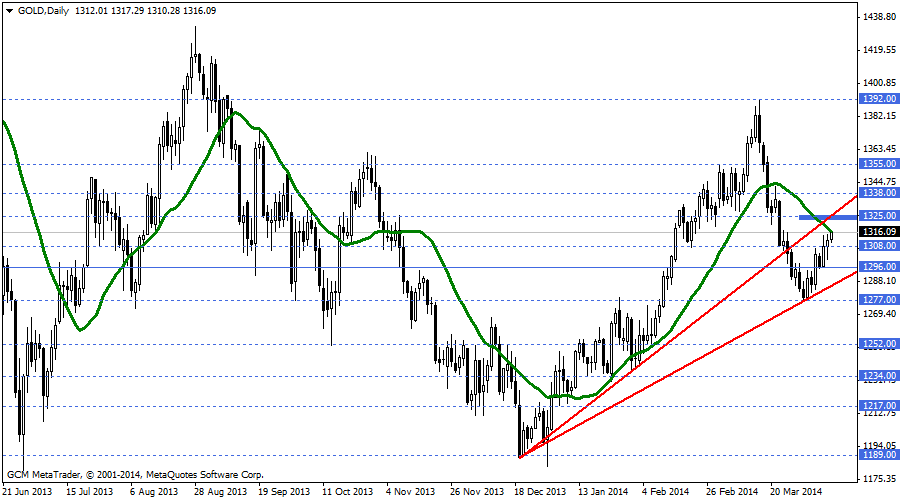

ALTIN ANALİZ

1325 – 1277 seviyeleri arasındaki bant hareketi devam ederken ve ALICI-SATICI mücadelesi sürerken FOMC tutanakları sonuçları açıklanması sonrasında Altın fiyatı üzerindeki yukarı yönlü hareketler 21 günlük basit hareketli ortalama (1 günlük grafikte) olan 1317 seviyesine kadar devam etti. Bu çıkış Altın fiyatının 1325 direncinin yeniden sorgulanmasına neden olabilir. ALICI-SATICI yarışında bu mücadeleyi ALICI’lar kazanmak istiyorsa 1325 seviyesi üzerinde haftalık kapanış gerçekleştirmesi, SATICI’lar kazanmak istiyorsa haftalık kapanışını 1325 seviyesi altında gerçekleştirmesi gerekmektedir. Özellikle de 1325 direnci altında yapılacak bir haftalık kapanış, son iki haftadır 1325 seviyesi altındaki haftalık kapanışı teyit niteliğinde olabilir. Bu bağlamda da yarınki kapanış çok önemlidir.

Kısa vadeli olarak Altın fiyatını incelediğimizde 1300 destek noktası üzerinde yukarı yönlü hareketlerin devam etme ihtimali güçlüdür. Eğer bu şart sağlanırsa 1317 ve 1325 direnç noktaları yeniden test edilmek istenebilir. 1300 öncesinde de 21 saatlik basit hareketli ortalama (1 saatlik grafikte) olan 1309 destek noktası ilk kritik destek noktasıdır.

Pivot; 1300

Destek: 1309-1300-1287

Direnç: 1317-1325-1338

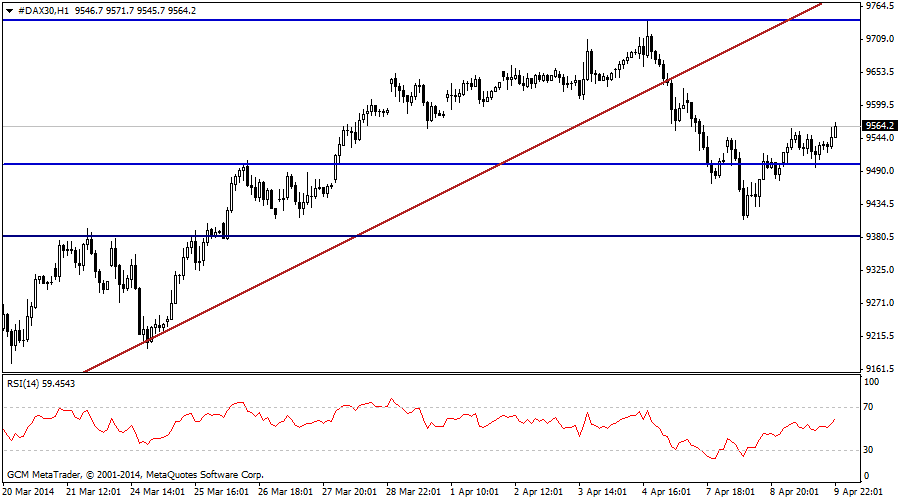

DAX30 ANALİZ

Endeks günü yükselişle fakat 9570 ile 9530 arasındaki kararsız bölgeden çıkamadan tamamladı. Bugün için yeni pozisyon alınmasının riskli olabileceği üst aralık 9591-9618 aralığı. 9591 günün ilk direnci, aşılamazsa 9516 desteğine doğru geri çekilme yaşanabilir. Saatlik kapanışla 9618 seviyesi üzerine çıkılabilirse yükselişte ilk hedef 9666 seviyesi olabilir.

9516-9468 aralığı aşağıdaki kararsız bölge. 9468 seviyesi altına saatlik kapanışla inilirse aşağıda ilk hedef 9441 seviyesi olabilir.

Pivot: 9543

Destek: 9516-9468-9441

Direnç: 9591-9618-9666

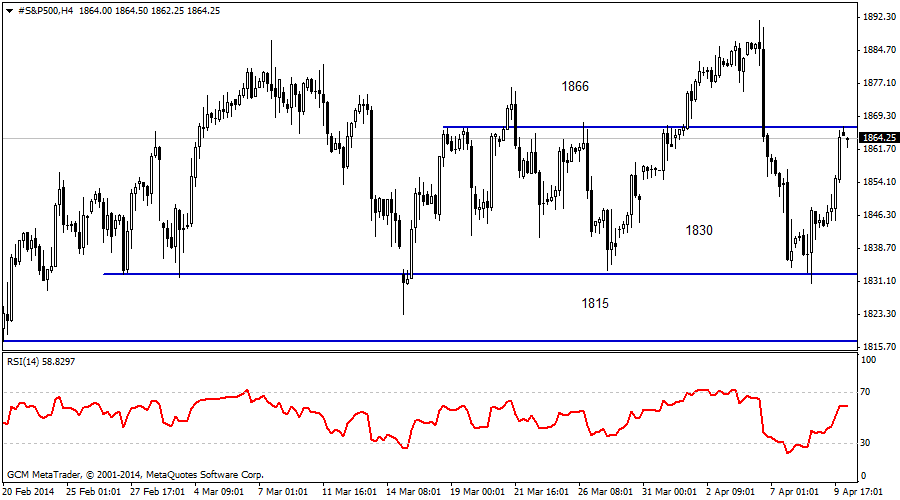

S&P5000 ANALİZ

SP500 bir kez daha 1866 direncine yöneldi. Şu anda saatlik bazlı grafikte 1870 direnci ile 1858 desteği arasında seyrediyor. Yukarı yönde hareket devam ederse endeks 1870-1876 arasında saatlik kapanışlar yaptığı sürece yeni pozisyon alınması önerilmez. 1876 seviyesinin aşılması ile yükseliş hızlanabilir. Bu dutumda yukarıda ilk hedef 1887.

1866 direnç olarak kalmaya devam eder ve endeks gerilerse ilk destek bölgesi 1858 seviyesinde. Geri çekilmelerde 1858-1852 aralığında saatlik kapanışlar yaşanırsa bu bölge düşüşte yeni pozisyon alınması önerilmeyen alt aralık olacak. Saatlik kapanışla 1852 seviyesi altına inilirse ilk hedef 1841 seviyesi olabilir.

Pivot: 1858

Destek: 1858-1852-1841

Direnç: 1870-1876-1887

“GCM Forex Günlük Bülteni Hazırlayanlar”

Araştırma Müdürü: Erdoğan TURAN – “Dax30 ve S&P500 Analizi”

Başanalist: Kudret AYYILDIR – “EURUSD, GBPUSD, USDTRY ve Altın Analizi ,”

Analist: Sermet DOGAN – “Makro-Ekonomik Gelişmeler”

Yardımcı Analist: Umut TUNCER – ” Ham Petrol ve USDJPY Analizi”

NOT:Bu analizler GCM Forex’den izinsiz olarak yayınlanamaz, kaynak gösterilmeden kullanılamaz.