11 Nisan 2014 Forex Piyasası Parite, Emtia ve Endeks Akşam Analizi

Makro-Ekonomik Gelişmeler

Avrupa endekslerinde günün ilk yarısında, dün ABD borsalarında görülen sert satışlar sonrasında %1’in üzerinde gerçekleşen kayıplar dikkat çekerken, teknoloji şirketlerinin, değerlerinin üzerinde olduğu spekülasyonu varlık fiyatları üzerinde etkili oldu. Yurtiçinde ise Moody’s’in bu sabah Türkiye’nin not görünümünü negatife çektiğini duyurmasının ardından BIST-100 endeksi ilk seansı %0.66 düşüşle tamamladı.

“Rusya’dan Gaz Tedariki”

Washington’da bir araya gelen dünyanın önemli ülkelerinden yetkililerin, global ekonomik büyüme ve Rusya’ya uygulanan yaptırımlar konusunda görüşmeleri beklenirken, Ukrayna’nın gaz tedariki için Rusya’ya olan borçlarına ilişkin haberler basına yansıdı. Avrupa Birliği’nin (AB) enerjiden sorumlu üyesi Günther Oettinger, Rusya’nın enerji arzı konusunda panik yapmaya gerek olmadığını ifade ederken, gaz tedarik rotalarının normal ve istikrarlı olduğunu belirtti. Rusya ise daha önceden Ukrayna’ya borçlarını ödemesi için çağrıda bulunmuştu. Ukrayna Rus gazının Avrupa ülkelerine aktarılmasında önemli bir konumda bulunuyor.

Uluslararası Enerji Ajansı (EIA) bugün yayınladığı bir raporunda 2014 yılı petrol arz ve talebine ilişkin beklentilerini düşürürken, “Kırım’daki gelişmeler Rusya’nın makro-ekonomik görünümünü zayıflattı.” İfadeleri kullanıldı.

“Gelişen ülkelerde Çin, içeride Moody’s gündemi”

Sabah saatlerinde Türkiye’ye ilişkin kredi notu değerlendirmelerini yayınlayan kredi derecelendirme şirketi Moody’s, artan siyasi belirsizlikler ve küresel bazda azalan likidite nedeni ile Baa3 olan notun görünümünü durağandan negatife indirdiğini duyurdu. Açıklamanın ardından BIST-100 endeksi güne satış ağırlıklı başlarken, Türk Lirası’nda dün öğleden sonra başlayan kayıpların bir miktar daha sürdüğü gözlemlendi. Ancak sabah saatlerinden itibaren Lira, Dolar karşısında değer kazandı. Bunun yanında öğleden önce TCMB’nin yayınladığı cari işlemler dengesi rakamlarında Şubat ayında açığın 3.19 milyar Dolar olarak gerçekleştiği görüldü. Diğer gelişmekte olan ülkelerde ise küresel endekslerdeki düşüşler ve Çin’in tahminlerin altında kalan enflasyon oranı ile aşağı yönlü hareketlerin öne çıktığı görüldü.

“JP Morgan’ın karı beklentilerin altında kaldı”

Dün yaşanan sert düşüşler sonrasında ABD vadeli endekslerinde hafif kayıplar gözlemlenirken, ilk çeyrek bilançosunu açıklayan JP Morgan hisse başına 1.28 Dolar kar açıkladı. Bu rakam tahminlerin altında kalırken, şirketin birinci çeyrekte satışları %8 azaldı. JP Morgan Ceo’su Jamie Dimon, “Sektör genelinde esen ter rüzgarlara rağmen yıla iyi bir başlangıç yaptık” ifadelerini kullandı.

Haftanın son işlem gününde piyasa katılımcılarının dikkatleri Washington’da devam eden IMF ve G-20 toplantılarında olacakken, ABD’den gelecek ekonomik veriler izlenecek. Hafta sonu ise yine devam edecek olan IMF toplantısı, Avrupa Merkez Bankası (ECB) Başkanı Draghi’nin ve Federal Açık Piyasa Komitesi (FOMC) üyesi Jeremy Stein’in konuşmaları takip edilecek.

*ABD’li büyük şirketlerin bilanço açıklamalarına ilişkin daha ayrıntılı bilgi için tıklayınız

Günün fırsatı: “ABD – Öncü Michigan Hassasiyeti”; Geçtiğimiz ay açıklanan öncü Michigan hassasiyeti verisi 79.9 olarak gerçekleşirken, ayın sonunda yayınlanan nihai veri ile rakam 80.0’a revize edilmişti. Tüketici güvenine ilişkin bilgiler verecek bu haftaki öncü verinin ise 81.2 ile Şubat ayındaki seviyesine yükselmesi bekleniyor. ABD ekonomisinin yaklaşık %70’i tüketici harcamalarına dayandığı için, Michigan Üniversitesi’nin hazırladığı anket sonucu oluşturulan endeks yakından takip edilmektedir. Verinin beklentinin üzerinde açıklanması Dolar’da yükselişlerin görülmesini sağlayabilecekken, tahminin altında kalacak bir rakam, ülkenin para biriminde kayıplara neden olabilir.

“Ekonomik takvimde öne çıkanlar”

ABD – Enflasyon Oranı (PPI); ABD Merkez Bankası (FED), istihdam piyasasındaki değişimlerin yanında enflasyon rakamlarını da yakından izlemektedir. Her ne kadar tüketici fiyat endeksi (TÜFE – CPI) FED için daha önemli bir makro-gösterge olarak değerlendirilse de, üretici fiyat endeksi (ÜFE – PPI) de dikkatle takip edilmektedir. Şubat ayında %0.1 düşüşe işaret eden PPI verisinin, ABD’deki soğuk hava koşullarının bir miktar geride bırakılmasının ardından Mart ayında %0.1 yükselerek toparlanma göstermesinin beklendiğini görüyoruz. Açıklanacak verinin beklentiden farklı olması halinde ABD endekslerinde ver Dolar üzerinde etkili olabileceğini ifade edebiliriz.

Euro Bölgesi – ECB Başkanı Draghi’nin Konuşması; ABD’nin Başkenti Washington’da düzenlenen IMF toplantısına katılacak olan Mario Draghi’nin, 12 Nisan Cumartesi günü TSİ 19:00’da yapılması planlanan basın konferansında bir konuşma yapması bekleniyor. ECB Başkanı’nın Bankası’nın para politikalarına değinmesi halinde hafta başında Euro tarafında sert hareketler oluşabileceği için yatırımcıların dikkatli olmasına fayda var. Draghi’nin, son günlerde ECB için çokça gündeme gelen parasal genişleme konusunda değerlendirmelerde bulunması piyasa katılımcılarının beklentilerini etkileyebilir.

Önemli Ekonomik Takvim Verileri

11 Nisan 2014 Cuma

Zaman Haber Beklenti Önceki

15:30 USD PPI (Aylık) 0,1% -0,1%

15:30 USD Çekirdek PPI (Aylık) 0,2% -0,2%

16:55 USD Öncü Michigan Hassasiyeti 81,2 80,0

G-20 Toplantısı

IMF Toplantısı

12 Nisan 2014 Cumartesi

IMF Toplantısı

19:00 EUR ECB Başkanı Draghi Konuşması

13 Nisan 2014 Pazar

IMF Toplantısı

20:30 EUR FOMC Üyesi Stein Konuşması

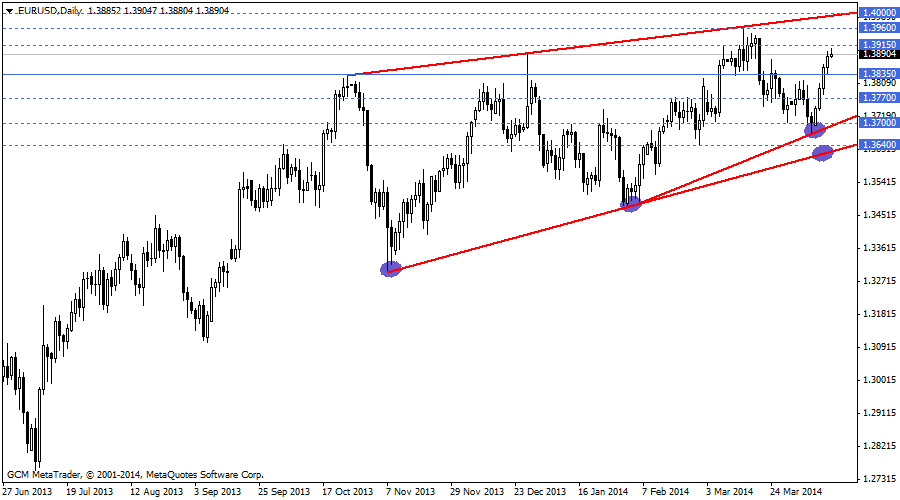

EURUSD ANALİZ

EURUSD paritesi haftanın son işlem gününde sakin bir seyirde hareketlerine devam etmektedir. Sabah analizimizde belirtmiş olduğumuz kritik seviyelerde herhangi bir değişiklik yoktur. Bu bağlamda da günün kalanında 1,3835 destek noktası önemini korumaktadır. EURUSD paritesi eğer 1,3835 destek noktası üzerinde kalmayı sürdürürse yukarı yönlü hareketlerine 1,3915 ve 1,3960 olarak devam edebilir. Günün kalanında TR saati ile 15:30 ve 16:55’de ABD’den gelecek olan PPI ve Michigan Hassasiyeti verileri paritedeki sakinliğin sonlanmasına neden olabilir. Bu bağlamda da günün kalanında gelecek olan ABD verilerine dikkat etmek gerekmektedir.

Pivot: 1,3835

Destek: 1,3870-1,3835-1,3800

Direnç: 1,3915-1,3960-1,4000

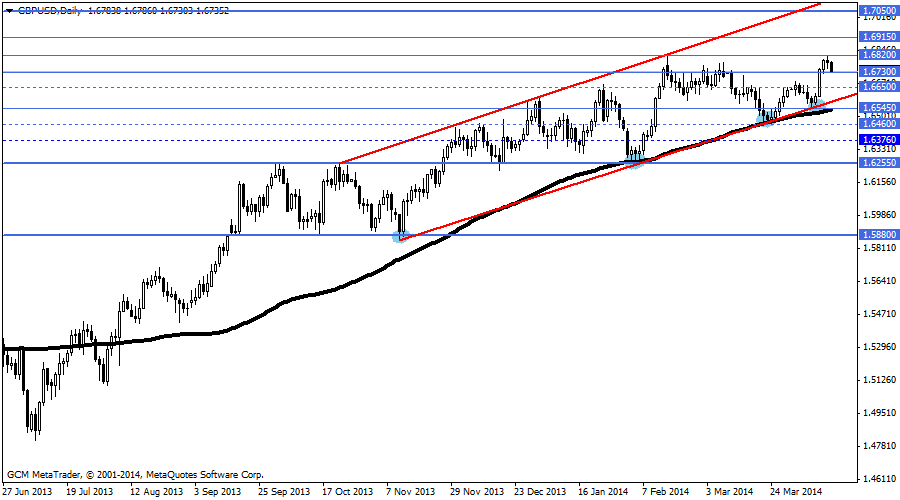

GBP/USD ANALİZ

GBPUSD paritesi ABD’den gelecek önemli makro-ekonomik veriler öncesinde sakin seyrini sürdürmektedir. 1,6820 direncinden başlayan aşağı yönlü tepki hareketi günün kalanında devam edecek mi yoksa sonlanacak mı sorusunun cevabı 1,6730 destek noktasına göre şekillenmesi beklenilmektedir. GBPUSD paritesi 1,6730 destek noktasını aşağı yönlü kırabilirse tepki satışı ihtimali oluşabilir ve bu tutum paritenin 1,6650 seviyesine gerilemesine katkı sağlayabilir. Ancak 1,6730 desteği kırılmazsa geçilemeyen 1,6820 direncini tekrar test etmek isteyebilir ve bu tutum 1,7050 direncinin gündeme gelmesine katkı sağlayabilir. Bu bağlamda da TR saati ile 15:30 ve 16:55’de ABD’den gelecek olan PPI ve Michigan Hassasiyeti verilerinin parite üzerindeki etkisine dikkat etmemiz gerekmektedir.

Pivot: 1,6730

Destek; 1,6730-1,6690-1,6650

Direnç; 1,6820-1,6850-1,6880

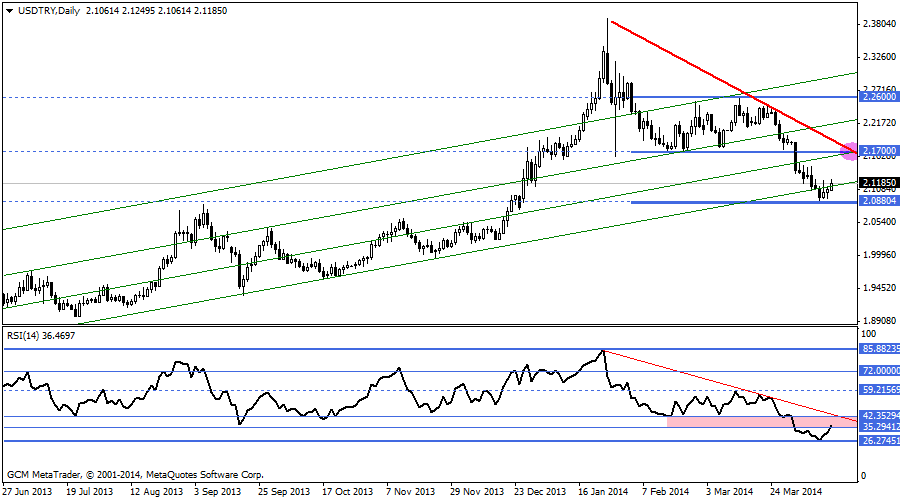

USD/TRY ANALİZ

Kredi derecelendirme kuruluşu Moody’s Türkiye’nin görünümünü negatife indirmesi sonrası yurtiçi piyasaları incelediğimizde BİST-100 endeksindeki gerilemeye rağmen USDTRY kurunun yükselişlerini sınırlaması dikkat çekici. Kur 2,1250 ile 2,1060 seviyeleri arasında hareketlerine devam etmektedir.

Teknik olarak USDTRY kurunu incelediğimizde yukarı yönlü çıkış isteğini net bir şekilde görebiliyoruz. Eğer kur 2,1230 üzerinde haftalık kapanış gerçekleştirebilirse yukarı yönlü hareketler önümüzdeki hafta da gündemimizde olabilir. Kısa vadeli olarak incelediğimizde ise 2,1060 önemli bir destek noktasıdır. Kur bu destek noktası üzerinde kalmaya devam ederse yukarı yönlü çıkışına devam etmek isteyebilir. İlaveten kredi derecelendirme kuruluşu açıklaması sonrasında BİST-100 endeksinin açılışı itibariyle oluşabilecek hareketler USDTRY kurunda sert hareketlere neden olabilir.

Pivot: 2,1060

Destek: 2,1060-2,0970-2,0884

Direnç: 2,1250–2,1345-2,1460

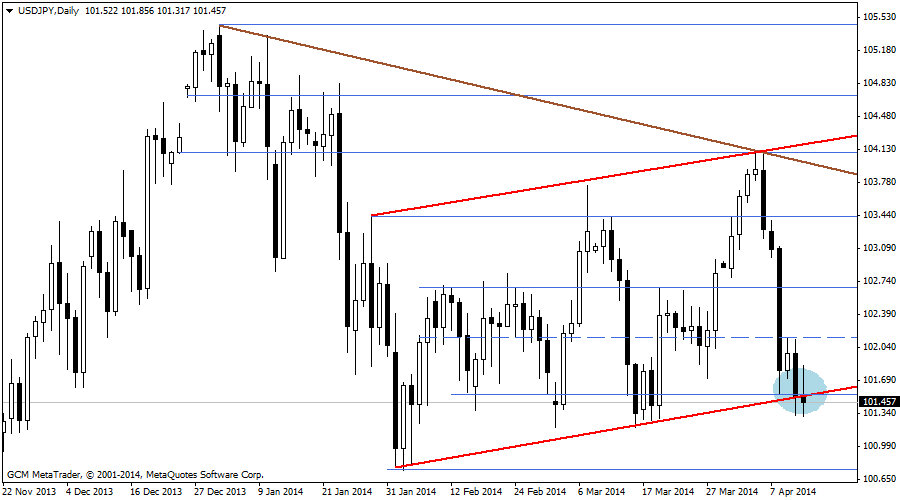

USD/JPY ANALİZİ

Günün geride bıraktığımız kısmına baktığımızda, USD/JPY paritesinde 101,85 seviyesinden başlayan düşüşlerin, yükseliş kanalı alt noktası olan 101,54’ün altında (101,43) hareketlerini sürdürdüğünü görüyoruz.

Günlük grafiği incelediğimizde, yükseliş trendi içinde yukarı yönlü baskıların hafta ortasından bu yana 102,15 seviyesiyle sınırlanması nedeniyle, bu seviye altında aşağı yönlü baskıların ağırlık kazandığını ifade edebiliriz. Bu baskılarla yükseliş kanalının kırılması sonucu, 101,15 ve 100,75 seviyelerinin hedeflenmesine neden olabilir. Yukarı yönlü baskıların tekrar oluşabilmesi için ise, 101,54 seviyesinin üzerinde günlük kapanışın gerçekleşmesi gerekmektedir. Gün içinde 101,54’ün geçilmesi durumunda ise, hareketin güçlenebilmesi için paritenin 102,15’in üzerine çıktığını görmeliyiz.

Pivot: 102,15

Destek: 101,15 – 100,75 – 100,45

Direnç: 101,54 – 102,15 – 102,67

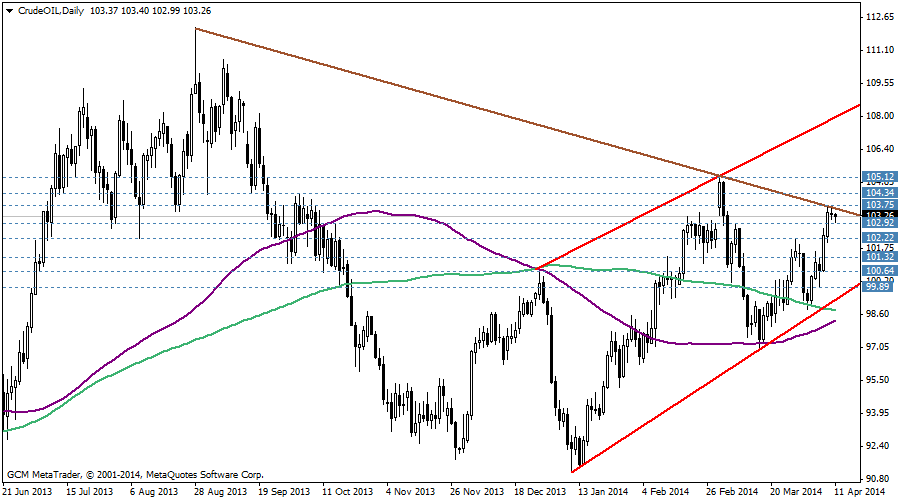

HAM PETROL ANALİZİ

Ham petrol fiyatında yükseliş kanalı içerisindeki hareketlerin kahverengi düşüş trendi ile sınırlanmaya devam ettiğini görmekteyiz.

Günlük grafiğe incelediğimizde, 97 Dolar seviyesinden başlayan yukarı yönlü hareketlerin devam edebilmesi için düşüş trendinin sınırını oluşturan 103,75 seviyesinin geçilmesi gerekmektedir. Bu durum gerçekleştiği taktirde fiyatın 104,34 ve 105,12 seviyesini hedeflemesi olasıdır. Ancak kısa vadede 103,75 seviyesinin geçilememesi nedeniyle gerçekleşebilecek tepki satışları 102,22 seviyesinin test edilmesine yol açabilir.

Pivot: 103,75

Destek: 102,92 – 102,22 – 101,32

Direnç: 103,75 – 104,34 – 105,12

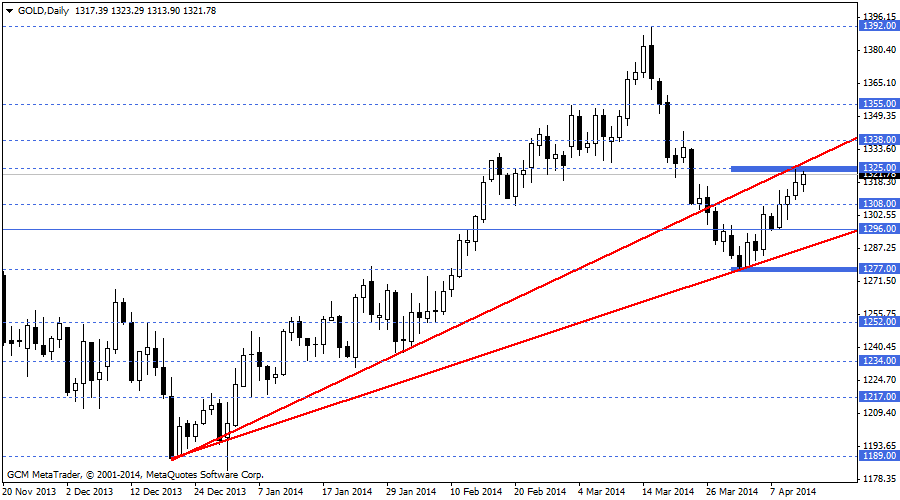

ALTIN ANALİZ

Haftanın son işlem gününde Altın fiyatı gün içerisindeki en önemli seviyeler olarak vurguladığımız 1313 ve 1325 seviyeleri arasında hareketlerine devam etmektedir. Sabah saatlerinde gerçekleştirdiği tepki satışlarını 1313 üzerinde sınırlandıran (1313,90 test edildi) Altın fiyatı yeniden toparlanarak yukarı yönlü hareketlerine kaldığı yerden devam etti ve şuanda 1323 seviyesine yakın hareketlerine devam etmektedir.

Teknik olarak baktığımızda günün kalanında 1313 destek noktası önemini korumaktadır. Eğer Altın fiyatı 1313 üzerinde kalmayı sürdürürse yeniden 1325 ile karar aşamasına geçmek isteyebilir. Yükselişlerin devam edebilmesi için 1325 direncinin geçilmesi gerektiğini unutmamamız gerekmektedir.

Pivot; 1313

Destek: 1313-1307-1300

Direnç: 1325-1333-1342

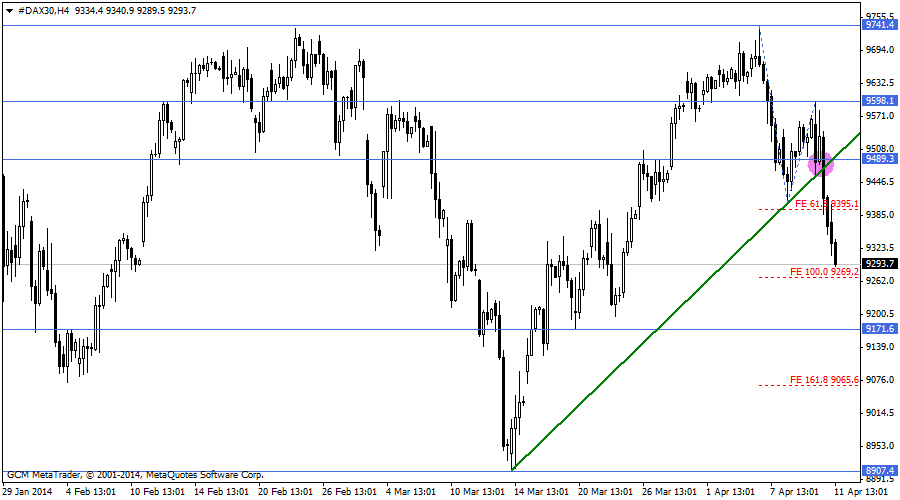

DAX30 ANALİZ

S&P500 endeksi gibi haftayı negatif olarak geçiren bir diğer endekste Dax30 olarak görülmektedir. 9640 seviyesinden başlatılan aşağı yönlü hareketlerine 9489 desteğini kırarak devam eden Dax30, haftanın son işlem gününe geldiğimiz bugün 9350 yakınlarında hareketlerini sürdürmektedir.

Kısa vadeli olarak Dax30 endeksini incelediğimizde özellikle fibonacci expansion mevcut düşüşleri desteklemektedir. Eğer endeks 9489 bariyeri altında kalmayı başarabilirse kısa vadeli bu düşüşler 9269, 9171 ve 9065 seviyelerini hedefleyebilir. Yeniden yukarı yönlü çıkışlar için öncelikli olarak 9489 direncinin geçilmesini beklememiz gerekmektedir.

Pivot: 9489

Destek: 9269-9171-9065

Direnç: 9395-9489-9598

S&P5000 ANALİZ

Haftanın son işlem gününe geldiğimizde S&P500 endeksinin bu haftayı iyimser geçirmediğini ve mevcut yükseliş trendi içerisinde tepki satışlarına devam ettiğini söyleyebiliriz. Endeksin 1867 seviyesi üzerinde tutunamaması nedeniyle aşağı yönlü baskının sürdüğünü ve gün içerisinde de 1827 çevresinde hareketlerine devam ettiğini görmekteyiz.

S&P500 endeksi 1867 direnci altında hareketlerine devam ettiği müddetçe tepki satışlarının devam etme ihtimali güçlüdür. Ancak bu düşüşün satış baskısı olduğunu düşünmek doğru değildir. Çünkü hala daha yükseliş trendi içerisindeyiz ve bu düşüşleri tepki satışları ve bu ihtimale katılım olarak değerlendirmeliyiz. Çünkü 21 Haziran 2013 tarihinden beri devam eden yükseliş trendi hala daha aktif bir şekilde devam etmektedir. Bu trend de kanalın alt noktası olarak 1791 desteği güncelliğini korumaktadır. Bu seviye aynı zamanda da yükseliş trendini teyit eden 150 günlük basit hareketli ortalama ile desteklenmiştir.

Endeksin 1867 direnci altında kalmayı sürdürmesi durumunda kısa vadeli olarak 1811 ve 1791 seviyeleri hedeflenebilir. Ancak bu hedef için bollinger bandının alt noktası olan 1823 destek noktasının altında hareketlere ihtiyacımız olduğunu ifade edebiliriz.

Pivot: 1867

Destek: 1823-1811-1791

Direnç: 1832-1845-1867

“GCM Forex Günlük Bülteni Hazırlayanlar”

Başanalist: Kudret AYYILDIR – “EURUSD, GBPUSD, USDTRY, Altın, Dax30 ve S&P500”

Analist: Sermet DOGAN – “Makro-Ekonomik Gelişmeler”

Yardımcı Analist: Umut TUNCER – ” Ham Petrol ve USDJPY Analizi”

NOT:Bu analizler GCM Forex’den izinsiz olarak yayınlanamaz, kaynak gösterilmeden kullanılamaz.