16 Nisan 2014 Forex Piyasası Parite, Emtia ve Endekse Sabah Analizi

Makro-Ekonomik Gelişmeler

ABD’den tarafından gelen şirket bilançoları ve ekonomik veri akışının yanında küresel piyasalar Ukrayna’da artan gerilimi yakından izlerken, bu sabah dikkatler dünyanın en büyük ikinci ekonomisi olan Çin’e çevrildi. Yeni günde ise yatırımcıları Avrupa’dan ABD’ye kadar yine yoğun bir ekonomik takvimin beklediğini ifade edebiliriz.

“Ukrayna ve ABD ekonomisi”

Dün Avrupa tarafında etkili olan Ukrayna’daki gerilim, ABD borsalarının açılışı sırasında da endekslere yansımıştı. Özellikle Doğu Ukrayna’da Rus birliklerinin görüldüğü yönündeki haberlerin basına yansıması endişeleri artıran başlıklar arasında öne çıkarken, Ukrayna birliklerinin ise Rus yandaşı aktivistlere karşı operasyonu sürdürdüğü belirtildi. Ancak ABD seansının devamında ekonomik faktörlerin dikkate alınmaya başlanması ile endekslerin yönünü yukarı çevirirken, teknoloji pay senetlerindeki yükseliş dikkat çekti. Asya tarafında ise Çin’den gelen veriler ve ABD’deki ılımlı havanın ektisinin hissedildiği görülüyor.

“Çin %7.4 büyüdü”

Sabah saatlerinde Asya’nın en büyük ekonomisinde gelen datalar küresel piyasa katılımcıların tarafından yakından izlendi. Ülke, yılın ilk çeyreğinde, önceki yılın aynı çeyreğine göre %7.4’lük büyüme kaydederken, rakam beklentiler paralelinde gerçekleşti. Diğer taraftan sanayi üretimi ve sabit varlık yatırımı verileri tahminlerin altında kalırken, perakende satışlar ise beklentilerden daha fazla bir artış gösterdi. ABD borsalarında Yahoo! ve Intel gibi şirketlerin yılın ilk çeyreğine ilişkin bilançolarının ılımlı karşılanması ile birlikte Çin verilerinin, Asya tarafına da olumlu yansıdığını ifade edebiliriz.

“Piyasalarda volatilite yüksek”

Dün piyasalarda görülen dalgalı seyir, bugünü yoğun gündem içerisinde de devam edebilir. Altın’da, ABD ekonomisine yönelik beklentilerin fiyatlanması ve Japonya Merkez Bankası (BOJ) Başkanı Kuroda’nın parlamentodaki konuşması öncesinde Yen’de görülen kayıplar sonrasında Çarşamba gününün yoğun gündeminde piyasalarda yine sert hareketlerin görülmesini sağlayabilir. ABD tarafında ayrıca American Express, Bank of America ve Google’ın bilançoları bekleniyor.

Günün fırsatı: “ABD –FED Başkanı Yellen’ın Konuşması”; Başkan Yellen’ın dün gerçekleştirdiği konuşmada ekonomiye ve para politikasına değinmemesi, bugün New York Ekonomi Kulübü’nde yapması beklenen konuşmayı bir miktar daha önemli hale getirdi diyebiliriz. Başkan’ın, FED’in para politikalarına ilişkin değerlendirmelerde bulunması, Dolar ve dolayısı ile birçok finansal aracın fiyatında sert değişikliklere neden olabilir. Bu nedenle Yellen’ın bugün kullanacağı ifadeler piyasalar için büyük bir önem taşımaktadır. FED Başkanı’nın son FOMC toplantısındaki, tahvil alımlarının bitirilmesinin 6 ay sonrasında ilk faiz artırımının yapılabileceği yönündeki ifadelerini tekrarlaması halinde ABD’nin para biriminde değer kazanımları görülebilir. Ancak Yellen, daha yumuşak ifadeler ile ABD ekonomisinin FED’in teşviklerine ihtiyaç duymaya devam ettiğini belirten cümleler kurmayı tercih ederse, Dolar’da kayıplar izlenebilir. Yellen’ın bugün, gelecek sorulara da cevap vermesi bekleniyor.

“Ekonomik takvimde öne çıkanlar”

Japonya – BOJ Başkanı Kuroda Konuşması; Para politikasında ek parasal genişleme uygulamaya geçirmesi yönünde üzerinde baskılar artmaya başlayan Japonya Merkez Bankası’nın (BOJ) Başkanı Haruhiko Kuroda’nın bu hafa içerisinde iki kez, katılacağı organizasyonlarda konuşma yapması bekleniyor. Ülkede Nisan ayında devreye giren satış vergisi artışının, BOJ’un enflasyonu artırmaya yönelik çalışmalarını zora sokabileceği düşünülüyor. Bu paralelde de BOJ’un gevşek para politikasına ek önlemler alabileceği yönünde spekülasyonların da arttığı görülüyor. Kuroda’nın bu hafta gerçekleştireceği konuşmalarda, yeni teşvik önlemlerinin alınabileceğine dair ipuçları vermesi halinde Yen’de sert değer kayıpları görülebilir. Ancak Başkan’ın, BOJ’un son toplantısından sonraki tutumunu sürdürerek, para politikasının genişletilmesine gerek görmediğini belirten ifadeler kullanması, ülkenin para biriminde değer kazanımları izlenmesini sağlayabilir.

İngiltere – İşsizlik Oranı; İşsizlik haklarından yararlanmak için başvuranların sayısını gösterecek alacaklı sayım değişimi verisi ile aynı anda açıklanacak olan ada ülkesinin işsizlik oranı verisi, İngiltere Merkez Bankası’nın (BOE) para politikasında atacağı adımların fiyatlanmasına neden olabileceği önem taşımaktadır. Her iki makro-ekonomik göstergenin de birlikte yakından izlenmesi, para birimindeki değişiklikleri anlamak adına fayda sağlayacaktır. Her ne kadar son zamanlarda BOE Başkanı Mark Carney, Merkez Bankası’nın faiz artırımı ile işsizlik oranı arasındaki bağı azaltacak söylemlerde bulunsa da, %7.2 olarak değişiklik gerçekleşmemesi beklenen İngiltere’nin işsizlik oranı yatırımcılar tarafından yakından izlenecektir. Rakamın tahminin altında gerçekleşmesi, BOE’nin daha yakın bir tarihte faiz artırımına gidebileceği düşüncesini destekleyerek Sterlin’de yükselişler görülmesini sağlayabilecekken, beklentinin üzerindeki bir işsizlik oranı verisi, bu paralelde ada ülkesinin para biriminde kayıplar oluşmasına yol açabilir. İşsizlik oranı verisinin öngörülen paralelde açıklanması halinde ise yatırımcıların alacaklı sayım değişimi verisine daha fazla odaklanabileceklerini göz ardı etmemek gerekmektedir.

Euro Bölgesi – Enflasyon Oranı (CPI); 31 Mart’ta açıklanan öncü CPI verisi %0.5 ile beklentilerin altında gerçekleşirken, Avrupa Merkez Bankası’nın (ECB) üzerinde de Euro Bölgesi’nde olası bir deflasyon riski konusunda baskıların artmasına neden olmuştu. Mart ayına ilişkin nihai rakamlar olacak söz konusu enflasyon oranının %0.5 olan tahminin altında açıklanması, ECB’nin parasal genişleme uygulayabileceği yönündeki beklentileri artırabilecekken, Euro’da da düşüşler izlenmesine yol açabilir. Ancak öncü rakamın üzerinde gerçekleşecek bir CPI verisi ise, kıtanın ortak para biriminde yukarı yönlü hareketlere zemin oluşturabilir.

ABD – Yapı Ruhsatları; Konut başlangıçları ile aynı anda açıklanacak yapı ruhsatları verisi, dünyanın en büyük ekonomisinin emlak piyasasına ilişkin bilgiler vereceği için yakından izlenecek rakamlar arasında öne çıkıyor. Aralık ve Ocak aylarında ABD’deki sert kış koşullarından olumsuz etkilenen konut piyasası nedeni ile yapı ruhsatları verisi de çok iyimser bir tablo çizmemişti. Ancak Şubat aynıda yeniden 1 milyon ruhsatın üzerine çıkarak, soğuk havaların rakamlar üzerindeki etkisinin azalabileceği yönünde sinyaller vermişti. Mart ayına ilişkin açıklanacak verinin 1 milyon olan beklentiden farklı gerçekleşmesi halinde, ABD endeksleri ve Dolar üzerinde sert fiyat değişimleri izlenebilir.

Kanada – Merkez Bankası Toplantısı; Kanada Merkez Bankası’nın (BOC) Mart ayında yaptığı toplantısında para politikalarında herhangi bir değişiklik yapılmazken, politika faiz oranı da %1.0’da bırakılmıştı. Banka’nın Başkanı Stephen Poloz, geride kalan ay içerisinde yapmış olduğu değerlendirmede, ekonomideki yavaşlığın sadece hava şartlarından kaynaklandığının düşünülmesinin doğru olmayacağını ifade ederken, Kanada ve dünya için “yavaş büyümenin” yeni bir model olabileceğini söyledi. Ekonomistler, BOC’un 2014 ve 2015 için %2.5 olan büyüme oranı tahmininin yüksek olduğunu düşünseler de, Banka’nın bu yıl sonunda ya da gelecek yıl başlarında 25 baz puan faiz artırabileceğini bekliyorlar. BOC’un 16 Nisan’daki toplantısında politika faiz oranını değiştirmesi beklenmiyor.

Önemli Ekonomik Takvim Verileri

Çarşamba

Zaman Haber Beklenti Önceki

09:15 JPY BOJ Başkanı Kuroda Konuşması

11:30 GBP Alacaklı Sayım Değişimi -30,2K -34,6K

11:30 GBP İşsizlik Oranı 7,2% 7,2%

12:00 CHF ZEW Ekonomik Beklentiler 19,0

12:00 EUR Çekirdek CPI (Yıllık) 0,8% 1,0%

12:00 EUR CPI (Yıllık) 0,5% 0,5%

EUR Almanya 10-Yıllık Tahvil İhalesi

15:00 USD FOMC Üyesi Stein Konuşması

15:30 USD Konut Başlangıçları 0,97M 0,91M

15:30 USD Yapı Ruhsatları 1,00M 1,01M

15:30 CAD Yabancı Taşınır Değerler 4,57B 1,09B

16:15 USD Endüstriyel Üretim (Aylık) 0,5% 0,6%

16:15 USD Kapasite Kullanım Oranı 78,8% 78,4%

17:00 CAD Faiz Oranı Beyanatı 1,00% 1,00%

17:30 USD Ham Petrol Stokları 2,250M 4,030M

18:15 CAD BOC Basın Konferansı

19:15 USD FED Başkanı Yellen Konuşması

20:25 USD FOMC Üyesi Fisher Konuşması

21:00 USD Bej Kitap

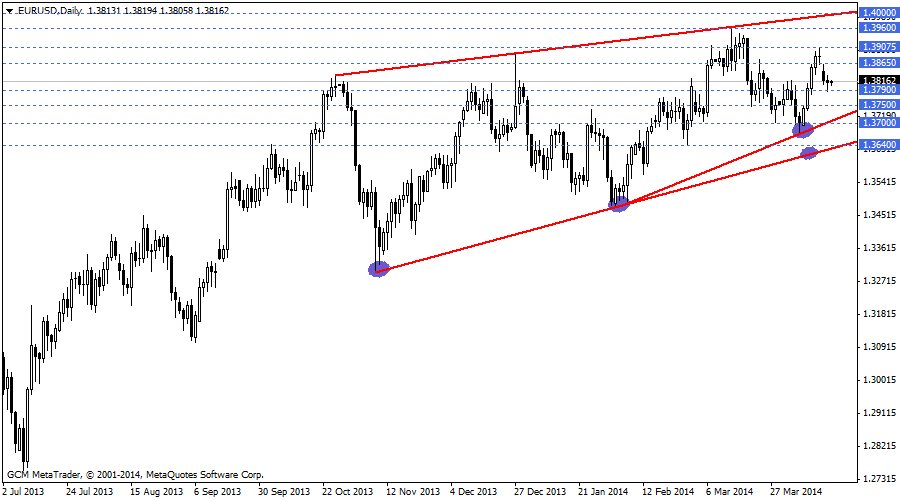

EURUSD ANALİZ

Haftanın ortasına geldiğimizde EURUSD paritesindeki sakin seyrin devam ettiğini görmekteyiz. 1,38 seviyesinin altına kısmen düşse de bu tutumunu devam ettiremeyen ve yeniden 1,3820 seviyesine yaklaşan EURUSD şuanda da bu seviyeye yakın hareketine devam etmektedir. Bugün makro-ekonomik gelişmeleri incelediğimizde EURUSD paritesini etkileyecek olası haberler olarak Alman 10 yıllık tahvil faiz ihalesi, FOMC üyesi Stein konuşması, ABD’den gelecek olan Yapı Ruhsatları, Kapasite Kullanım Oranı, Endüstriyel Üretim verisi ve son olarak FED başkanı Yellen’in konuşması önemlidir.

EURUSD paritesini teknik olarak incelediğimizde 1,3835 ve 1,3865 direnç noktaları aşağı yönlü baskının devamı için önemlidir. Eğer parite bu direnç noktaları altında hareketlere devam edebilirse 1,3790 ve 1,3750 seviyeleri hedeflenebilir. Yükselişlerin devam edeceğini düşünen Forex işlemcileri ise 1,3865 direncinin geçilmesini beklemelidir.

Pivot: 1,3865

Destek:1,3790-1,3750-1,3700

Direnç: 1,3835-1,3865-1,3905

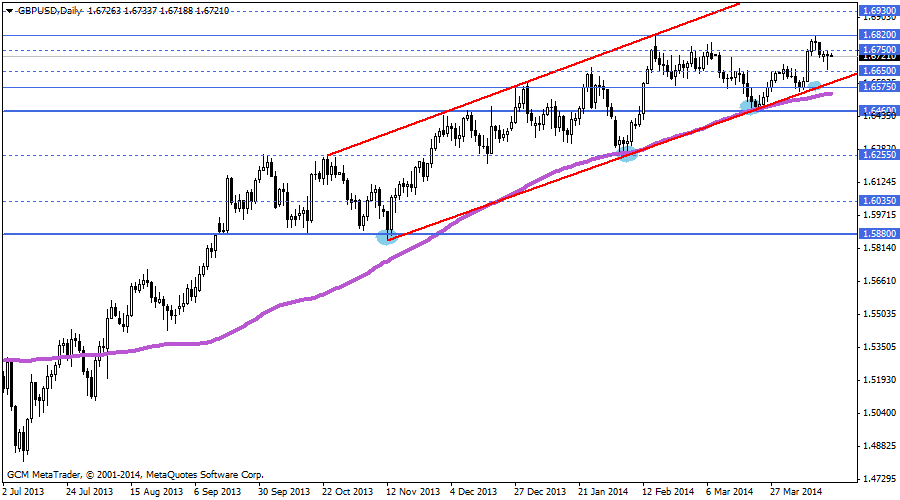

GBP/USD ANALİZ

İngiltere’den gelen olumlu veriler nedeniyle yukarı yönlü çıkışında ısrarcı olan ancak bir türlü 1,6750 direncini geçemeyen GBPUSD paritesi yeni haftanın üçüncü işlem gününde 1,6725 seviyesinde hareketlerine devam etmektedir. Bugün makro-ekonomik gelişmeler olarak gündem yoğun. Bu yoğunluk içerisindeki en dikkat çeken haberler ise İngiltere’den gelecek olan İşsizlik oranı ve Alacaklı Sayım değişimi ile ABD merkez bankası başkanı Janet Yellen’in gerçekleştireceği konuşma olarak görmekteyiz. Özellikle paritedeki yükselişler 1,6750 üzerine taşınacak mı yoksa yeniden satış baskısına mı maruz kalacağız sorusunun cevabını bu haberlere göre gözlemleyebiliriz.

Teknik olarak GBPUSD paritesini incelediğimizde 1,6750 direnci önemini korumaktadır. Paritenin bu bariyer altında hareketlerine devam etmesi durumunda gün içi satış baskısının devam etmesi beklenilmektedir. Eğer bu şart sağlanırsa 1,6695 ve 1,6650 seviyeleri hedef noktaları olarak belirlenmiştir. Yükselişlerin devam edeceğini düşünen Forex katılımcıları ise 1,6750 direncinin geçilmesini beklemelidir.

Pivot: 1,6750

Destek; 1,6695-1,6650-1,6605

Direnç; 1,6750-1,6780-1,6820

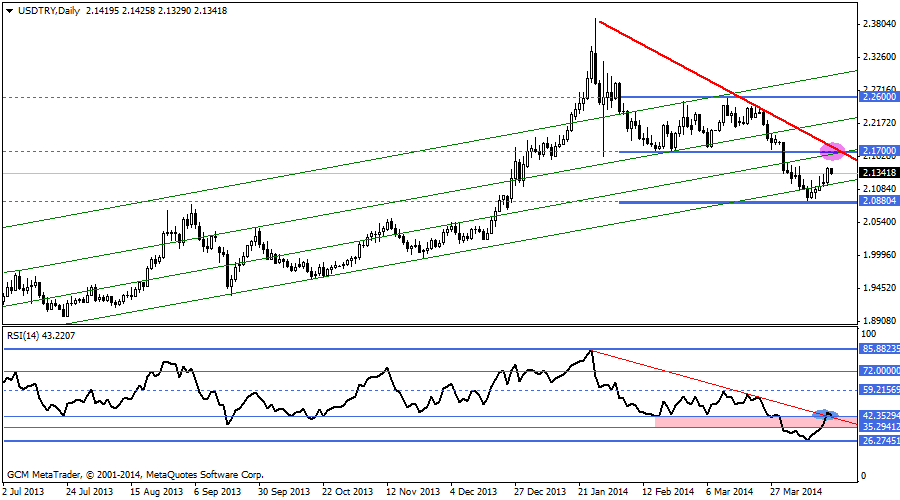

USD/TRY ANALİZ

2,0884 seviyesinden gerçekleştirilecek olası dönüşü ve bu dönüşün RSI indikatöründen almış olduğu destek ile 42 seviyesine doğru çıkışların oluşabileceğini daha önceki analizimizde sizlerle paylaşmıştık. RSI indikatörü dün yaşanılan yükselişlerle birlikte 42,30 direncini geçti ve şuanda 44,30 seviyesinde yatay bir hareketlilik söz konusu. Kur da yukarı yönlü hareketlerin devam edebilmesi için günlük grafikte sizlerle paylaşmış olduğumuz RSI indikatörünün 42,30 üzerinde kalması önemlidir. Bu şart sağlanırsa USDTRY kurunda 2,17 seviyeleri hedeflenmek istenebilir. Bu bağlamda da yön tayini için RSI göstergesinden bilgi alabiliriz. Şuanda yatay görünümünde olduğundan kurda sakin hareketler söz konusudur.

Teknik olarak USDTRY fiyatını incelediğimizde 2,1230 destek noktası önemlidir ve bu destek noktası üzerinde yükselişlerin devam etme ihtimali kuvvetlidir. Eğer kur 2,1230 destek noktası üzerinde kalmayı sürdürürse 2,1460 ve 2,1570 seviyelerine doğru yeni bir hareketlilik görebiliriz. Kur için satış baskısı oluşacağını düşünen Foreks işlemcilerinin ise 2,1230 destek noktasının aşağı yönlü kırılmasını takip etmelidir.

Pivot: 2,1230

Destek: 2,1230-2,1120-2,1050

Direnç: 2,1460-2,1570-2,1700

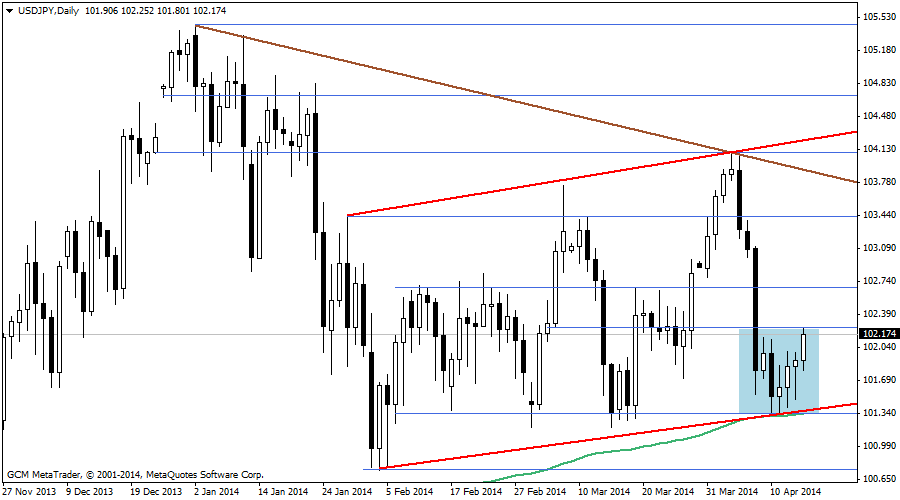

USD/JPY ANALİZİ

Haftanın üçüncü işlem gününde, ABD borsalarındaki bilanço sezonunun beklenende daha iyi geçmesi ile beraber Japon Nikkei endeksinde değer kazancının %2.4’lere kadar yükseldiğini, bunun USD/JPY paritesinde de benzer etkileri yarattığını görüyoruz. TSİ 09:15’te Japonya Merkez Bankası Başkanı Kuroda’nın konuşması, gündemde olan mevcut teşviklerin artırılıp artırılmayacağı konusunda ipuçları içerebileceği için parite üzerinde hareketlilik artabilir.

Günlük grafiği incelediğimizde, mevcut bant hareketinin (101,34 – 102,25) üst noktasının test edilmiş olduğunu görüyoruz. Yukarı yönlü hareketleri sınırlayan 102,25 seviyesinin gün içinde geçilmesi, kanal orta noktası olan 102,67 seviyesinin hedeflenmesini sağlayabilir. Ancak yükselişlerin devam edebilmesi için 102,67 seviyesinin geçilmesi gerekmektedir. Diğer yandan, parite günün zirvesi olan 102,25 seviyesi altında kaldığı müddetçe, kanal alt noktasını hedefleyebilecek tepki satışlarının oluşma ihtimali bulunmaktadır.

Pivot: 101,78

Destek: 101,78 – 101,34 – 101,05

Direnç: 102,25 – 102,67 – 102,97

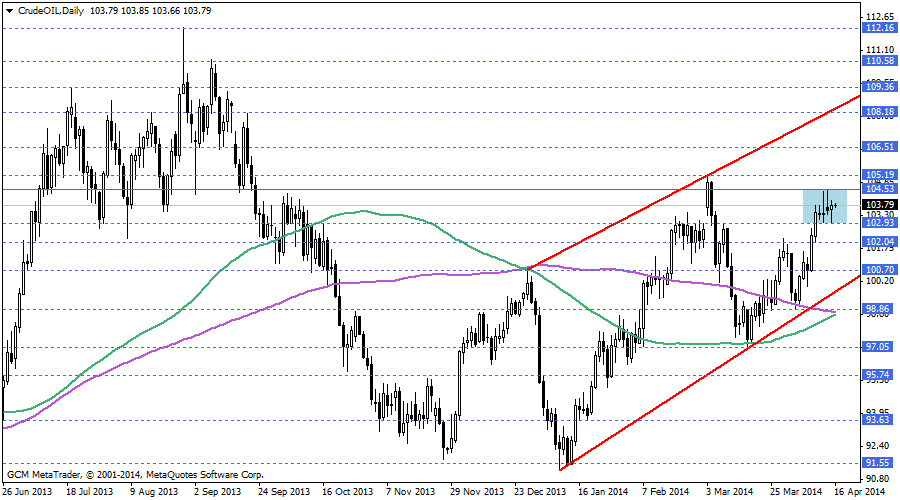

HAM PETROL ANALİZİ

Ham petrolde, 102,93 ve 104,53 seviyeleri arasında son beş işlem günü boyunca devam eden sıkışık hareketler sonucunda bir bant hareketi oluştuğu görülmektedir. Ham petrolde yön belirleme açısından bu bandın takibi önemlidir. Fiyatın yukarı yönlü hareket edebilmesi açısından bandın üst noktası olan 104,53 seviyesinin geçilmesi gerekmektedir. Bu durumda 105,19 ve 106,51 seviyeleri hedeflenebilir. Ancak ham petrolde yaklaşık 6 haftanın zirvesi olan 104,53 seviyesinin geçilememesi, beraberinde kısa vadeli tepki satışlarını getirebilir. Bu durumda bandın alt noktası olan 102,93 seviyesinin tekrar hedeflenmesi olasıdır.

Pivot: 102,93

Destek: 102,93 – 102,04 – 100,70

Direnç: 104,53 – 105,19 – 106,51

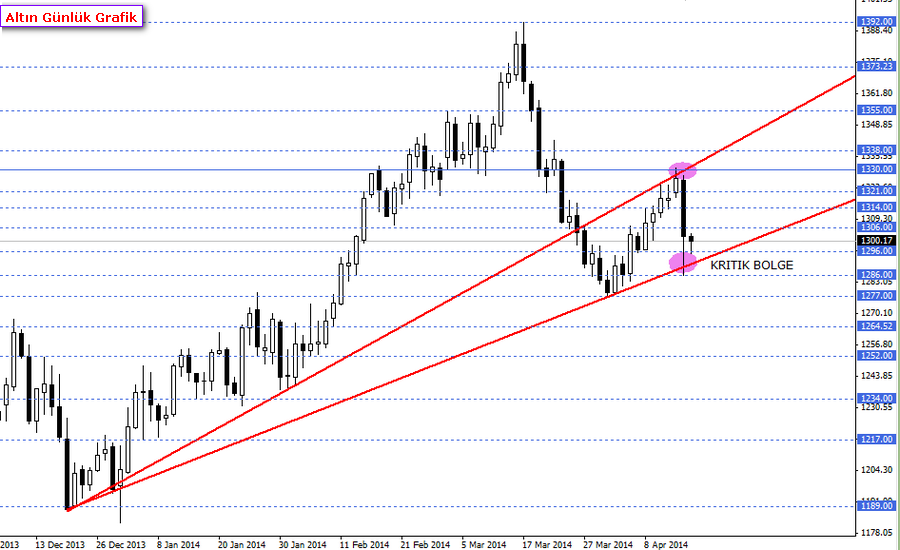

ALTIN ANALİZ

Dün sizlerle paylaşmış olduğumuz akşam analizimizde 1286 destek noktasının önemini ve On Balance Volume indikatöründeki olası dönüş nedeniyle Alıcıların tekrar piyasada yer alabileceğini ifade etmiştik ve Altın fiyatı 1286 destek noktasından almış olduğu güçle 1305 seviyesine kadar yaklaştı. On Balance Volume indikatörünü yeniden incelediğimizde yukarı yönlü hareketlerine devam etmek istese de kontrol noktasını (-25224.9) geçmesi gerekmektedir. Bu şart sağlanabilirse alıcılar tekrar aktif bir şekilde piyasada yer alabilir. Aksi takdirde yeniden tepki satışları etkisini gösterebilir.

Altın fiyatını teknik olarak incelediğimizde 1314 – 1286 arasında hareketlerin devam ettiğini görmekteyiz. Özellikle 1314 direnç noktası altındaki hareketler aşağı yönlü baskının devam etmesine katkı sağlayabilir. Bu da yeniden 1286 seviyemize yaklaşmamıza neden olabilir. Ancak 1314 direncinin geçilmesi durumunda kısa vadeli satıcıların ısrar etmemesi önemlidir. Çünkü yeniden 1330 seviyesine doğru yeni bir hareket alanı gözlemlenebilir. 1314 öncesinde de ilk durak noktası 1307 olarak belirlenmiştir.

Pivot; 1314

Destek: 1296-1286-1277

Direnç: 1307-1314-1325

DAX30 ANALİZ

Dax30 endeksi için özellikle haftalık bültenimizde 9800 ile 8972 arasındaki bant hareketinin devam ettiğini, 8972 destek noktası üzerinde de yükseliş trendinin etkisini sürdürdüğünü ifade etmiştik. Endeksin bu haftaki hareketlerini incelediğimizde 9100 seviyesinden toparlanan bir görünüm ve şuanda da 9221 seviyesinde hareketine devam etmektedir. Öncelikle bandın alt noktası kırılmadığı için mevcut yükseliş trendinin hala daha etkin olduğunu ifade edebiliriz. Mevcut seviyelerin yeniden güncelliğini kazanması açısından da bandın alt noktası değişmese de yükseliş trendinde kanalın alt noktası 9072 olarak revize edilmiştir ve endeks bu destek noktası üzerinde yükseliş trendini sürdürmeye kararlı görünmektedir. Bu bağlamda da 9072 üzerindeki hareketler pozitif olarak değerlendirilebilir. Satıcılı seyirde yer almak için aceleci davranmamak önemlidir. Çünkü endeks henüz yeni bir başlangıç yaparak yükseliş trendi içerisinde yukarı yönlü çıkışını sürdürmek istemektedir.

NOT: Bollinger bandının orta noktası şuanda 9414 seviyesinden geçmektedir. Yükselişlerin daha da net bir şekilde ifade edebilmesi için endeksin bollinger bandın orta noktası üzerinde günlük kapanış gerçekleştirmesine ihtiyaç vardır. Bu şart sağlanırsa yukarı yönlü hareketler teyit kazanabilir ve bu tutum endeksin yeniden 9800 seviyesine çıkış gerçekleştirmesine destek olabilir.

Pivot: 9072

Destek: 9141-9072-8972

Direnç: 9360-9414-9495

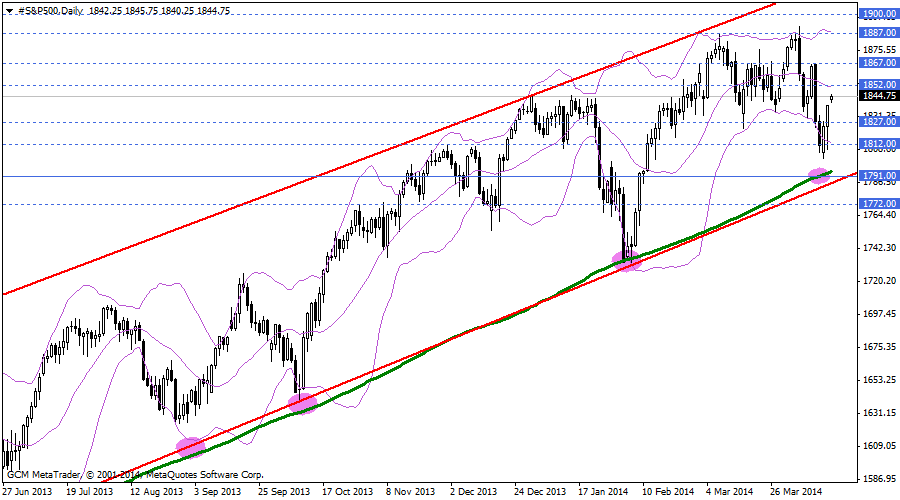

S&P5000 ANALİZ

S&P500 endeksini incelediğimizde uzun bir süredir etkisini hissettiğimiz yükseliş trendi (24 Haziran 2013’ten itibaren) son zamanlarda da önemini bir kez daha göstermiş oldu. 1803 seviyesine kadar gerilese de mevcut trendin alt noktası olan 1791 destek noktası üzerinde kalan ve yeniden yukarı yönlü çıkış gerçekleştiren endeks haftanın 3. İşlem gününde 1845 seviyesinde hareketlerine devam etmektedir. Öncelikle günlük grafikteki yükseliş trendinin önemini ve 1791 destek noktası üzerindeki yükseliş isteğini net bir şekilde ifade ederek analize başlayabiliriz. Eğer 1791 destek noktası üzerinde kalmayı sürdürürse yükseliş trendi aktif bir şekilde devam etmek isteyebilir ve bu da kanalın üst noktası olan 1930 seviyesinin hedeflenmesine katkı sağlayabilir.

Kısa vadeli olarak S&P500 endeksini incelediğimizde 1827 destek noktası önemini korumaktadır. S&P500, eğer belirlemiş olduğumuz destek noktası üzerinde hareketlerine devam edebilirse yukarı yönlü hareketlerini 1852 ve 1867 seviyesine kadar taşıyabilir. Endeks için satış baskısının oluşacağını düşünen foreks katılımcılar ise 1827 destek noktasının aşağı yönlü kırılmasını takip etmelidir.

NOT: Bollinger bandının orta noktası şuanda 1852 seviyesinden geçmektedir. Yükselişlerin daha da net bir şekilde ifade edebilmesi için S&P500 endeksinin bollinger bandın orta noktası üzerinde günlük kapanış gerçekleştirmesine ihtiyaç vardır. Bu şart sağlanırsa ilk paragrafın sonunda belirtmiş olduğumuz 1930 hedefine daha güçlü bir ihtimalle yaklaşabiliriz.

Pivot: 1827

Destek: 1838-1827-1812

Direnç: 1852-1867-1876

“GCM Forex Günlük Bülteni Hazırlayanlar”

Başanalist: Kudret AYYILDIR – “EURUSD, GBPUSD, USDTRY, Altın, Dax30 ve S&P500 Analizi”

Analist: Sermet DOGAN – “Makro-Ekonomik Gelişmeler”

Yardımcı Analist: Umut TUNCER – ” Ham Petrol ve USDJPY Analizi”

NOT:Bu analizler GCM Forex’den izinsiz olarak yayınlanamaz, kaynak gösterilmeden kullanılamaz.