30 Mayıs 2014 Forex Piyasası Parite, Emtia ve Endeks Akşam Analizi

Makro-Ekonomik Gelişmeler

Küresel endekslerde öğleden sonra açıklanacak veriler ve önümüzdeki haftanın kritik gündemi öncesinde karışık bir seyir gözlemlenirken, günün ilk yarısında Avrupa ülkelerinden ve yurtiçinden gelen makro-ekonomik göstergeler izlendi. Öğleden sonra ise dikkatler Kanada ve ABD’den gelecek veriler üzerinde olacak.

“Makro-göstergeler izlendi”

Avrupa Merkez Bankası’nın (ECB) para politikasını genişletmesi beklenen gelecek haftaki toplantısı öncesinde sabah saatlerinde açıklanan Almanya verisinde, perakende satışların beklentinin aksine Nisan ayında düşüş kaydettiği görüldü. Yurtiçinde beklentinin üzerinde açıklanan dış ticaret açığı sonrasında Türk Lirası değer kaybederken, BIST-100 endeksinin yükselişinin sınırlandığı görüldü. TÜİK’in verilerine göre, Nisan ayında Türkiye dış ticaret açığı vererek 10.3 milyar Dolar oldu.

“Ukrayna endişesi azalıyor”

Piyasaların gündeminde uzun süredir yer alan Ukrayna’daki gelişmeler ve piyasalarda yarattığı endişe, yatırımcılar tarafından izlenmeye devam edilirken, ülkeye ilişkin kaygılar, yeni Devlet Başkanı’nın seçilmesi sonrasında azalmaya devam ediyor. Ukrayna Savunma Bakanı’nın bugünkü açıklamasına göre, ülkenin doğusundaki ayrılıkçılar Ukrayna güçleri tarafından büyük ölçüde temizlendi. Konuya ilişkin risk primlerinin azaldığı düşüncesi ile birlikte ABD ekonomisinden gelen olumlu sinyaller, altında düşüşlerin ağırlıkta olmasına katkı yaptı.

“Rakamlar yine gündemde”

Haftanın ve ayın son işlem gününün ikinci yarısında piyasaların dikkati yine ekonomik verilerde olacak. Kanada’dan açıklanacak rakamların yanında, ABD tarafından gelecek makro-ekonomik datalar, kritik önümüzdeki hafta öncesinde gündemde olacak. Bunun sonrasında ise Cumartesi günü Federal Açık Piyasa Komitesi (FOMC) üyesi Plosser’ın konuşması ve Pazar günü de Çin’den gelecek imalat PMI verisi, yeni haftanın başlangıcında varlık fiyatları üzerinde etkili olabileceği için yakından takip edilecek.

“Ekonomik takvimde öne çıkanlar”

Kanada – Büyüme Oranı (GDP);Aylık bazda açıklanacak olan Kanada’nın büyüme oranı verisi Mart ayına ilişkin bilgiler verecek. Rakam Aralık ayında %0.5’lik bir daralmaya işaret ettikten sonra Ocak’ta %0.5 oranında bir ekonomik büyüme kaydedildiğini göstermişti. Şubat’ta ise Kanada için %0.2’lik bir GDP verisi açıklanmıştı. Kış aylarının soğuk etkisinden kurtulmaya çalışan ülkenin GDP verisinin %0.1 olan beklentinin altında kalması Kanada Doları’nda kayıplara yol açabilecekken, tahminlerin üzerinde gerçekleşecek bir büyüme oranı ise ülkenin para biriminde yükselişleri destekleyebilir.

ABD – Chicago PMI;Geride kalan hafta, finansal bilgi servisi Markit tarafından açıklanan ABD’nin öncü imalat PMI verisi, 56.2 ile son üç ayın en yüksek seviyesinde gerçekleşerek, küresel piyasalarda olumlu bir havanın oluşmasına katkı sağlamıştı. Chicago’da yer alan yaklaşık 200 imalatçıya yapılan anket sonucu oluşturulan bir endeks olan Chicago PMI verisi ise piyasaların yine yakından takip ettiği ekonomik göstergeler arasında yer alıyor. Geride kalan ay, son olarak Kasım ayında gördüğü 63.0 seviyesine çıkan rakam dikkat çekmişti. Verinin bu kez 60.2 olan beklentinin üzerinde yayınlanması ABD’nin para biriminde yükselişlerin görülmesini sağlayabilecekken, tahminlerin altındaki rakamlar Dolar’da kayıplara yol açabilir.

ABD – Michigan Hassasiyeti; 16 Mayıs’ta açıklanan öncü rakamı 81.8 ile beklentilerin oldukça altında kalan Michigan hassasiyeti verisi, yaklaşık 500 tüketiciye yapılan bir anket sonucu oluşturulmaktadır. Ekonomisinin %70’e yakını harcamalara dayalı olan ABD için yakından takip edilen göstergeler arasında yer alan söz konusu veri için ayın ortalarında açıklanana öncü rakam, genellikle varlık fiyatlarında daha sert hareketlerin görülmesine neden olmaktadır. Ancak 82.9 olan beklentiden farklı sonuçlara işaret edecek nihai Michigan hassasiyeti verisi yine ABD’nin para birimi üzerinde etkili olabilir.

Çin – İmalat PMI;Pazar günü açıklanacak olan, dünyanın en büyük ikinci ekonomisine ait resmi imalat PMI verisi, piyasalar yeni haftaya başlarken, risk algısını etkileyebileceği için önem taşımaktadır. HSBC tarafından açıklanan son imalat PMI verisinin beklentilerin üzerinde bir yükseliş kaydetmesi piyasalarda olumlu algılanmıştı. Yeni hafta işleme açılmadan önce yatırımcıların dikkatleri yine Çin’den gelecek önem derecesi yüksek bu veri üzerinde yoğunlaşacak. Endeksler, gelişmekte olan para birimleri ve borsaları ile birlikte Yeni Zelanda ve Avustralya’nın para birimleri değeri, söz konusu rakamın sonucundan etkilenebilir.

Önemli Ekonomik Takvim Verileri

30 Mayıs 2014 Cuma

Zaman Haber Beklenti Önceki

15:30 USD Çekirdek PCE Fiyat Listesi (Aylık) 0,2% 0,2%

15:30 USD Kişisel Harcama (Aylık) 0,2% 0,9%

15:30 CAD GDP (Aylık) 0,1% 0,2%

15:30 CAD RMPI (Aylık) 1,2% 0,6%

16:45 USD Chicago PMI 60,8 63,0

16:55 USD Michigan Hassasiyeti 82,9 81,8

31 Mayıs 2014 Cumartesi

00:00 USD FOMC Üyesi Plosser Konuşması

01 Haziran 2014 Pazar

Zaman Haber Beklenti Önceki

04:00 CNY Çin İmalat PMI 50.7 50.4

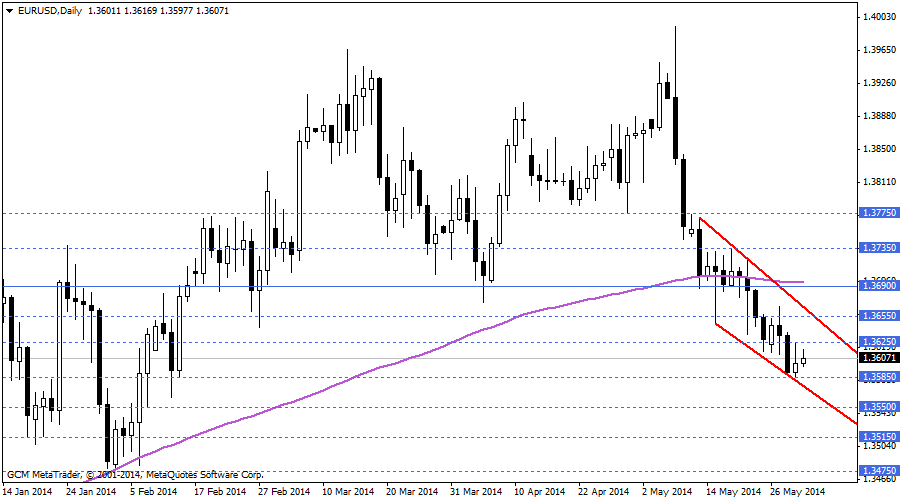

EURUSD ANALİZ

Haftanın son işlem gününe geldiğimizde EURUSD paritesi gün içerisinde 1,3616 – 1,3597 seviyeleri arasında sıkışık seyrini sürdürdü. Önem derecesi düşük makro-ekonomik verilerin olması nedeniyle sakin bir seyirle hareketlerine devam eden EURUSD paritesi TR saati ile 15:30’dan sonra hareketlenebilir. FOMC üyesi Pianalto’nun konuşması ile başlayacak veri akışı TR saati ile 16:55’de Michigan Hassasiyeti verisi ile son bulacaktır. Bu bağlamda da özellikle 15:30 – 16:55 arası daha hareketli geçebilir.

Teknik olarak EURUSD paritesini değerlendirdiğimizde 1,3655 direnci altında negatif baskının devam etmek isteyeceğini ifade edebiliriz. Ancak bu tutumun daha da netleşebilmesi için 1,3585 desteğinin aşağı yönlü kırılması gerekmektedir. Eğer 1,3585 desteği aşağı yönlü kırılırsa satıcılar daha da iştahlanabilir ve bu nedenle de 1,3515 gündemimizde yer alabilir. Aksi takdirde haftanın son işlem günü 1,3655 – 1,3585 arası hareketlerle devam edebilir.

Pivot: 1,3655

Destek: 1,3585-1,3555-1,3515

Direnç: 1,3625-1,3655-1,3690

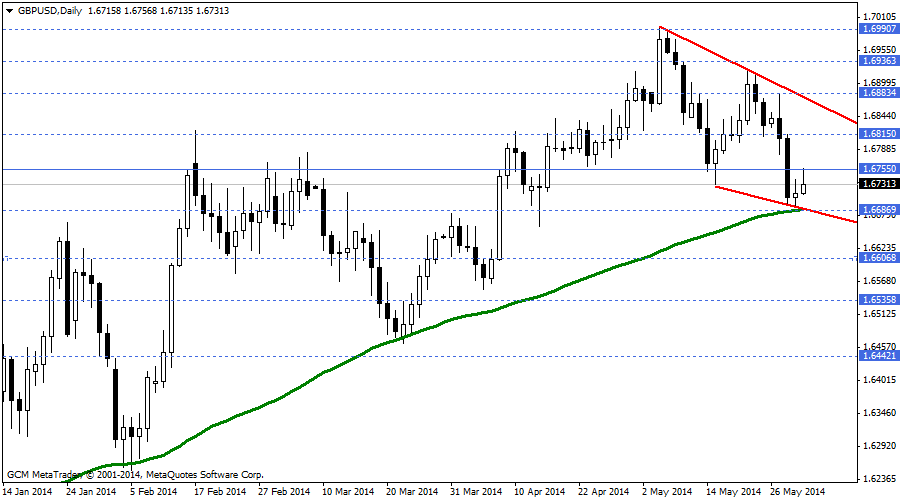

GBP/USD ANALİZ

Gün içerisinde 1,6756 seviyesine kadar yükselse de bu çıkışlarını devam ettiremeyen ve 1,6730 seviyesi yakınlarında hareketlerini sürdüren GBPUSD paritesinde 1,6755 bariyeri kısa vadeli aşağı yönlü baskının devam edebilmesi için önem arz etmektedir. Bu nedenle de yukarıda ifade etmiş olduğumuz kritik seviye altında kaldığı müddetçe 89 günlük basit hareketli ortalama olan 1,6688 desteği yeniden test edilmek istenebilir. Düşüşlerin daha da ağır basabilmesi yani satıcıların daha rahat negatif baskıyı konuşabilmesi için 1,6688 desteğinin aşağı yönlü kırılması gerekmektedir. Yükselişlerde yer almak isteyen Forex işlemcileri ise 1,6755 direncinin üzerindeki hareketlere ihtiyacı vardır. Böyle bir durumda tepki alımları etkisini hissettirmek isteyebilir ve bu tutum 1,6785 ve 1,6815 direnç noktalarının gündeme gelmesini sağlayabilir.

Pivot: 1,6755

Destek; 1,6710-1,6688-1,6650

Direnç; 1,6755-1,6785-1,6815

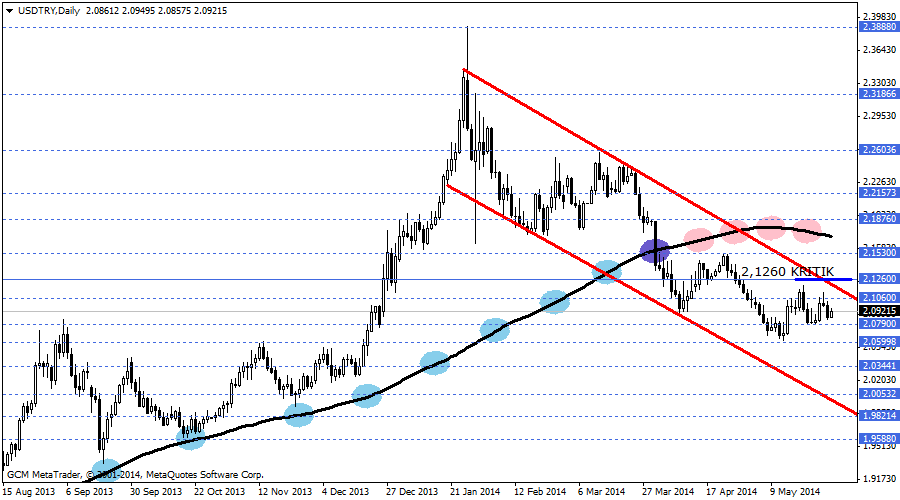

USD/TRY ANALİZ

Haftanın son işlem gününde yukarı yönlü çıkışını 2,0951 seviyesine kadar devam ettiren USDTRY kuru bu çıkışını günün kalanında da devam ettirecek mi sorusu ile karşı karşıya 2,0930 seviyesine yakın hareketlerine devam etmektedir. Genel görünüm olarak sabah analizimizde de ifade ettiğimiz gibi 2,0965 direnci önemlidir. Eğer kur bu seviye altında kalmayı sürdürürse tepki alımlarının son bulması ve yeniden satış baskısının oluşması beklenilebilir. Böyle bir durumda 2,0790 ve 2,0720 gibi seviyeler gündeme gelebilir. Tepki alımlarının devam etmesi içinse 2,0965 direncinin geçilmesi gerekmektedir. Bu şart sağlanırsa 2,1027 ve 2,1130 gibi seviyeleri konuşmamız kaçınılmaz olacaktır. Bu bağlamda da 2,0965 günün kalanındaki en dikkat çeken seviye olarak belirlenmiştir.

Pivot: 2,0965

Destek: 2,0790-2,0720-2,0615

Direnç: 2,0965-2,1027-2,1130

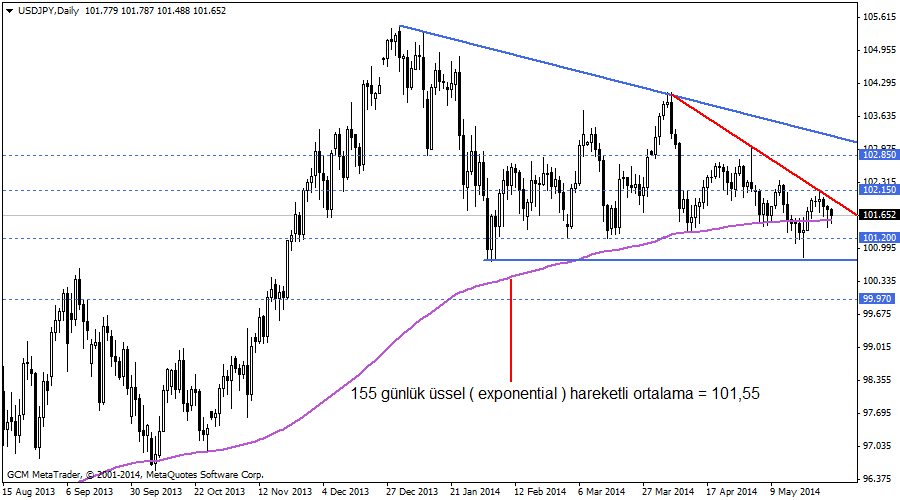

USD/JPY ANALİZİ

USD/JPY paritesinde, 155 günlük üssel (exponential) hareketli ortalama (101,55) ve 102,15 arasındaki bant hareketinin devam ettiğini görmekteyiz. Bandın dip noktası olan 101,55 üzerinde, yukarı yönlü baskıların hakim olabileceğine dair beklentimizi koruyoruz. Yükselişlerin netlik kazanabilmesi için bant üst noktası olan 102,15 seviyesinin geçilmesi gerekmektedir. Bu durumda yükselişlerin kanal üst noktasını hedeflemesine olanak sağlanabilir.

Kısa vadede incelediğimizde, kanal içinde kırmızı ile belirttiğimiz düşüş trendinin parite üzerindeki etkisi dikkat çekmektedir. Bu trendin oluşturduğu baskıyla, gün içinde 101,55 seviyesinin kırılması 101,20’nin hedeflenmesine olanak sağlayabilir. Ek olarak 101,55 altında gerçekleşebilecek günlük kapanış, düşüşlerin güç kazanmasında etkili olabilir.

Pivot: 101,55

Destek: 101,55 – 101,20 – 100,75

Direnç: 102,15 – 102,35 – 102,61

EUR/JPY ANALİZİ

Paritede yükseliş kanalının kırılmasıyla beraber, kanalın alt bölgesi olan 138,65 seviyesinin aşağı yönlü baskıları desteklediğini söyleyebiliriz. Düşüşleri şu ana kadar sınırlamış durumdaki 137,95 seviyesinin kırılması durumunda, bu baskıların daha net bir şekilde ortaya çıkması beklenebilir. 137,95 seviyesi, yükseliş yönlü beklentisi olan forex katılımcıları tarafından takip edilmelidir. Aşağı yönlü hareketi sınırlamasıyla dikkat çeken bu seviyeden gerçekleşebilecek yukarı yönlü toparlanmalar alımları cesaretlendirebilir. Alımlarda 138,65 seviyesi hedeflenebilecek olmakla birlikte, 138,65 seviyesinin geçilmesi yükselişin daha uzun vadede etkili olmasına destek sağlayabilir.

Pivot: 137,95

Destek: 137,95 – 137,20 – 136,52

Direnç: 138,65 – 139,43 – 140,00

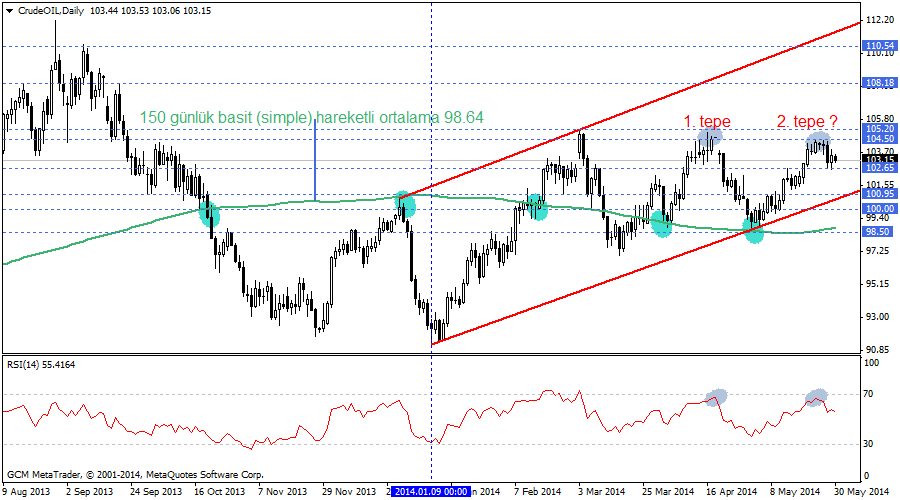

HAM PETROL ANALİZİ

Ham petrolde günün geride bıraktığımız kısmında yatay hareketlerin ağırlık kazanmasıyla beraber, 102,65 – 104,50 bandının sürmekte olduğunu görüyoruz. Bant dışındaki hareketler belirleyici olabilmekle birlikte, 104,50 seviyesinin altında tepki satışlarının hakim olması ağırlık kazanmaktadır. Düşüşlerde 102,65 seviyesinin kırılması, uzun süredir belirttiğimiz ikili tepe formasyonu oluşumu çabasıyla ilk etapta kanal alt noktası olan 100,95 seviyesinin hedeflenmesine destek sağlayabilir.

Bandın alt noktası olan 102,65 seviyesinin kırılamaması dikkat çekmekte ve alıcıların tekrar devreye girme olasılığını artırmaktadır. Alımlar bandın üst noktası olan 104,50 seviyesini hedefleyebilir. 104,50 sonrasında ise 105,20 seviyesi dikkatle takip edilmelidir. Uzun süredir aşağı yönlü baskıları destekleyen 105,20’nin geçilmesi durumunda alımlar güç kazanabilir.

Pivot: 104,50

Destek: 102,65 – 102,00 – 100,95

Direnç: 103,90 – 104,50 – 105,20

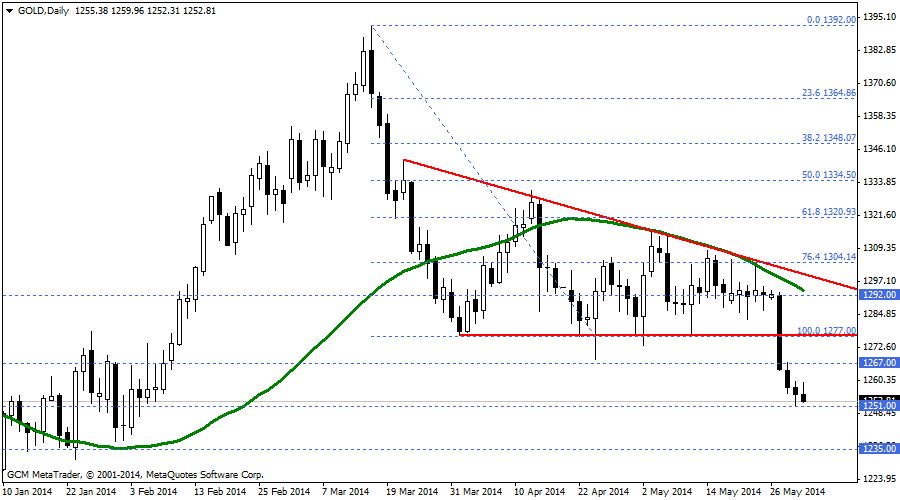

ALTIN ANALİZ

Gün içerisinde 1260 seviyesine kadar devam eden yükselişler sonrasında bu çıkışı sonlandıran ve yeniden satış baskısına maruz kalan Altın 1251 kritik destek noktasına yakın hareketlerini sürdürmektedir. Dün gün içerisinde 1251 – 1260 seviyeleri arasında sıkışık seyrini sürdüren Altın bugün de aynı senaryoyu tekrarlayacak mı yoksa bandın dışına çıkarak önemli hareketler mi gerçekleştirecek sorusunun cevabını aramaktayız. Kısa vadeli beklentimizin düşüş olması ile 1251 desteğinin altındaki işlemlerin daha güçlü bir olasılık olduğunu ifade edebileceğimiz Altın için bu tutum ile 1245 – 35 seviyeleri gündeme gelebilir. Aksi takdirde 1251 – 1260 arasındaki bant haftanın son işlem günü devam etmek isteyebilir.

NOT: Genel görünümün 1267 direnci altında negatif olduğunu unutmamak gerekmektedir.

Pivot: 1267

Destek: 1251-1245-1235

Direnç: 1260-1267-1277

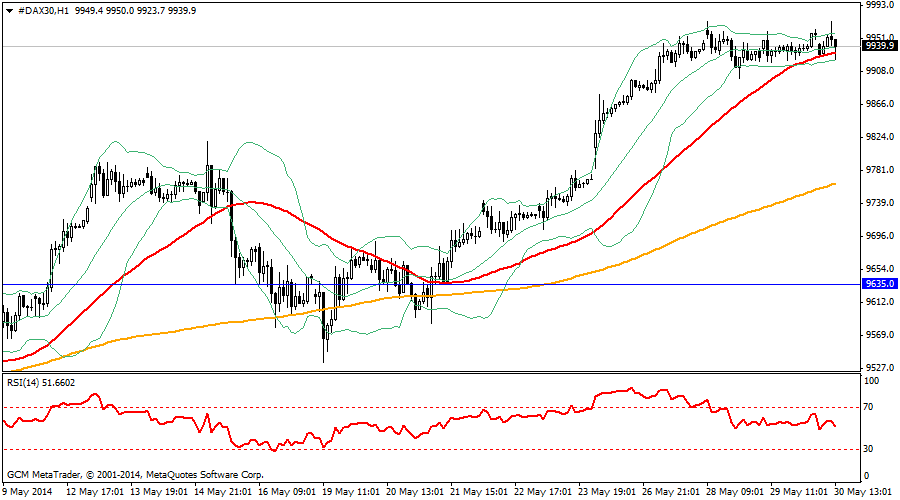

DAX30 ANALİZİ

Endeks öğle saatlerine kadar 9973-9928 aralığında işlem gördü.9950 seviyesinin altına inmek bugün için zirve seviyenin tekrar test edilme ihtimalini azaltıyor. Şu an için düne göre zayıf bir seyir var. Geri çekilme devam ederse bugün için 9900 seviyesi güçlü destek noktası. Gün sonu kapanış 9950 seviyesinde olabilirse yeni zirve beklentileri önümüzdeki haftaya taşınabilir. 9900 seviyesine doğru geri çekilme durumunda endeksin artan yorgunluk işaretleriyle kısa vadeli gerileme potansiyeli yükselebilecek. Daha net bir yön tayini 3 Haziran’da gelecek enflasyon beklentileri ve 5 Haziran ECP toplantısı ile mümkün olacaktır. Bu tarihlere kadar zirveden çok uzaklaşılmayan bir görüntü şaşırtıcı olmayacaktır.

Pivot: 9945

Destek: 9929-9903-9887

Direnç: 9971-9987-10.013

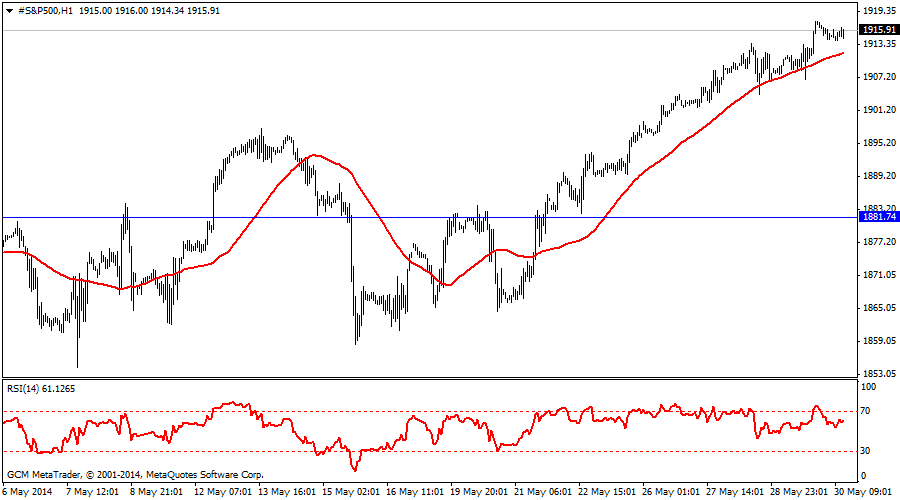

S&P500 ANALİZİ

Endeks şimdilik 1917-1914 aralığında hareket ediyor. 1910 seviyesi üzerinde olmak 1920 hedefine doğru yükselmeyi gündemde tutabilecek. Gün sonu kapanışlar itibariyle 1900 seviyesi üzerinde olmakla orta vadede hedef 1950 seviyesi olmaya devam ediyor. Günün geri kalan kısmı için 1910 seviyesini destek, 1920 seviyesi direnç olarak kabul edebiliriz. ABD 10 yıllık tahvil faizleri 2.50 seviyesi üzerine çıkmadan endeks için geri çekilmeleri kısa vadeli realizasyonlar olarak düşünebiliriz.

Pivot: 1913

Destek: 1910-1903-1900

Direnç: 1920-1923-1930

“GCM Forex Günlük Bülteni Hazırlayanlar”

Araştırma Müdürü: Erdoğan TURAN – “S&P500 ve Dax30 Analizi”

Başanalist: Kudret AYYILDIR – “EURUSD, GBPUSD, USDTRY ve Altın Analizi”

Analist: Sermet DOGAN – “Makro-Ekonomik Gelişmeler ve Ekonomik Takvim”

Yardımcı Analist: Umut TUNCER – ” USDJPY, EURJPY ve Ham Petrol Analizi”

NOT:Bu analizler GCM Forex’den izinsiz olarak yayınlanamaz, kaynak gösterilmeden kullanılamaz.

Add a Comment

Yorum yapabilmek için oturum açmalısınız.