31 Temmuz 2014 Forex Piyasası Parite, Emtia ve Endeks Sabah Analizi

Makro-Ekonomik Gelişmeler

Küresel piyasalarda dünyanın en büyük ekonomisine sahip ABD’ye ilişkin gelişmeler varlık fiyatlarına yön verirken, dün yayınlanan büyüme oranı verisi sonrasında Dolar’da yukarı yönlü hareketlerin zemin bulduğu görüldü. Federal Açık Piyasa Komitesi’nin (FOMC) dün tamamlanan toplantısı sonrasında ise ABD Merkez Bankası (FED) beklendiği gibi parasal genişlemesini azaltmaya devam etti. Yeni günde ise Avrupa ve ABD’den yine önem derecesi yüksek makro-ekonomik veriler piyasaları bekliyor olacak.

“ABD beklentileri fiyatlara yön verdi”

Dün açıklanan veriye göre ABD yılın ikinci çeyreğinde %4 ile beklentilerin üzerinde bir büyüme kaydederken, rakamın açıklanmasının ardından Dolar endeksinde yükselişler hız kazandı. Pariteler tarafında genel olarak ABD’nin para birimindeki bu hareketler etkili olurken, Altın’da aşağı yönlü hareketler izlendi.

Diğer taraftan FED’in dün tamamlanan FOMC toplantısının ardından yapılan açıklamada Banka’nın beklendiği gibi varlık alımlarını 10 milyar Dolar azalttığı görüldü. Ayrıca, istihdam piyasasında ilerlemenin devam ettiği ancak yeterli düzeyde olmadığı belirtilirken, FED üyelerinin düşük enflasyondan daha az endişe duymaya başladıklarının görülmesi dikkat çekti. Yayınlanan karar metninde, “Enflasyonun %2 olan hedef rakamının altında kalma olasılığı azaldı” ifadeleri yer aldı. FED, ilerleyen dönemlerde yayınlanacak istihdam piyasasına ilişkin rakamların önemine dikkat çekerken, Banka’nın alacağı kararlarda söz konusu verilerin önemini vurguladı.

“Arjantin – Rusya – İsrail”

ABD ekonomisinin yanında, global finans piyasalarında varlık fiyatlarına etki eden faktörler arasında Arjantin, Rusya ve İsrail’den gelen haberler de yakından takip ediliyor. İsrail saldırıları sonucunda Gazze’de sivil ölümlere ati bilanço giderek ağırlaşıyor. Diğer yandan Rusya’nın Ukrayna’daki gelişmeler sonrasında sergilediği tutum nedeni ile uygulanan yaptırımların giderek ağırlaştırılması, ekonomik anlamda endişe kaynağı olabilecek gibi görünüyor. Kuzey Amerika ülkesi Arjantin ise 13 yıl sonra temerrüde düştü. Kreditörler ile yapılan görüşmelerde bir uzlaşmaya varılamaması ve mahkemenin aldığı karar nedeni ile Arjantin, borçlarını ödeyemeyecek duruma geldi ve ülke iflas etti. Arjantin’e ilişkin kaygıların küresel ekonomiyi nasıl etkileyeceği konusu, ilerleyen günlerde piyasalarda etkili olabilecek faktörler arasında bulunuyor.

Haftanın dördüncü gününe geldiğimizde piyasalarda makro-ekonomik gelişmeler ve risklerin gündemde olduğunu ifade edebiliriz. ABD’de veriler ve FED kararları ile birlikte şirket bilançoları izlenmeye devam edilirken, güçlü Dolar’ın altına aşağıya çektiği görülüyor. Ham petrol ise dünyanın en büyük petrol müşterisi olan ABD’de stokların azalmaya devam ettiğinin görülmesine rağmen talebin zayıflayabileceği yönündeki spekülasyon ile gerilerken, Brent tipi petrolün de fiyatında baskı oluştu. Ham petrol stoklarının azalırken benzin stoklarının artması, talebin azalıyor olabileceği kaygılarını gündeme taşıdı. Gelişmekte olan ülke varlıkları ise genel olarak Arjantin endişeleri, ABD ekonomisinden gelen olumlu datalar ve FED’in para politikasına yönelik beklentiler ile değer kaybetti. Avrupa borsalarının yeni güne karışık bir tablo ile başlaması bekleniyor. ABD’den Cuma günü gelecek kritik istihdam verileri öncesinde yatırımcıları bugün de önem derecesi yüksek makro-ekonomik göstergeler bekliyor. Bilançolar tarafında ise ABD’nin önemli şirketlerin faaliyet sonuçları tine mercek altında yer almaya devam edecek. Şirket bilançolarına ilişkin daha detaylı bilgi için tıklayınız.

“Ekonomik takvimde öne çıkanlar”

Türkiye – Tüketici Güveni; Ramazan Bayramı tatilinden dönecek olan yurtiçi piyasaları Perşembe günü tüketici güveni verisi karşılayacak. Küresel gelişmeler paralelinde geride kalan haftalarda yukarı yönlü hareketlerini ivmelendiren yerel varlıklar için söz konusu veri yakından izlenecek. Son olarak 73.7 seviyesine gerileyen rakam, Türk Lirası’nın değeri üzerinde etkili olabilir.

Euro Bölgesi – Öncü Enflasyon Oranı (CPI); Almanya’nın öncü verisinden sonra Euro Bölgesi geneli için yayınlanacak olan öncü enflasyon oranı, piyasalarda sert hareketlerin görülmesine neden olabilecek önemli bir veri kategorisinde yer aldığı için dikkat çekiyor. Avrupa Merkez Bankası’nın (ECB) para politikasında atacağı adımlarda etkili olabilen söz konusu veri, kıtanın ortak para biriminde de yön konusunda belirleyici olabilir. Son 9 aydır %1.0 seviyesinin altında seyreden makro-ekonomik gösterge, son iki aydır da %0.5 olarak gerçekleşiyor. Uzun süreli bir şekilde enflasyon oranının düşük kalmasının Euro Bölgesi ekonomisine zarar vereceği görüşü ECB yetkilileri tarafından da dile getirilirken, deflasyon riskinin de artmasına neden olduğu düşünülüyor. Öncü enflasyon oranının, yine %0.5 seviyesinde kalacağı yönündeki beklentinin altında açıklanması halinde Euro’da kayıplar izlenebilecekken, rakamın tahminin üzerine çıkması kıtanın ortak para biriminde yükselişleri destekleyebilir.

Kanada – Büyüme Oranı (GDP);Son iki dönemdir aylık bazda %0.1 oranında büyüme kaydeden Kanada’nın, Ocak’taki %0.5’lik rakam sonrasında ekonomik performansında düşüş izleniyor. Mayıs ayına ilişkin bilgiler verecek Kuzey Amerika’nın GDP verisinin bu kez %0.3 olarak açıklanacağı öngörülüyor. Verinin beklentinin üzerinde bir büyümeye işaret etmesi halinde Kanada Doları’nda yukarı yönlü hareketler izlenebilecekken, beklentiyi karşılamayacak rakamlar ise ülkenin para biriminde düşüşlere yol açabilir.

ABD – İstihdam Talepleri;Geride kalan hafta 284 bin Amerikalının işsizlik maaşına başvuruda bulunduğuna işaret eden istihdam talepleri verisi, beklentinin altında olumlu bir görünüm ortaya koymuştu. 26 Temmuz ile biten haftada ise 303 bin Amerikalının işsizlik sigortasından yararlanmak için başvurmuş olması bekleniyor. Verinin tahminden farklı olarak gerçekleşmesi, ABD’nin para birimi değerinde değişikliklere neden olabileceği için yatırımcılar tarafından yakından takip edilecek.

Önemli Ekonomik Takvim Verileri

Perşembe

Zaman Haber Beklenti Önceki

09:00 EUR Alman Perakende Satışı (Aylık) 1,1% -0,6%

09:00 GBP Ulusal HPI (Aylık) 0,6% 1,0%

10:00 TRY Türkiye Tüketici Güveni 73,7

10:55 EUR Alman İşsizlik Değişimi -5K 9K

10:55 EUR Alman İşsizlik Oranı 6,7% 6,7%

12:00 EUR Öncü CPI (Yıllık) 0,5% 0,5%

12:00 EUR Öncü Çekirdek CPI (Yıllık) 0,8% 0,8%

12:00 EUR İşsizlik Oranı 11,6% 11,6%

15:30 USD İstihdam Talepleri 303K 284K

15:30 CAD GDP (Aylık) 0,3% 0,1%

16:45 USD Chicago PMI 63,2 62,6

17:30 USD Doğal Gaz Stokları 92B 90B

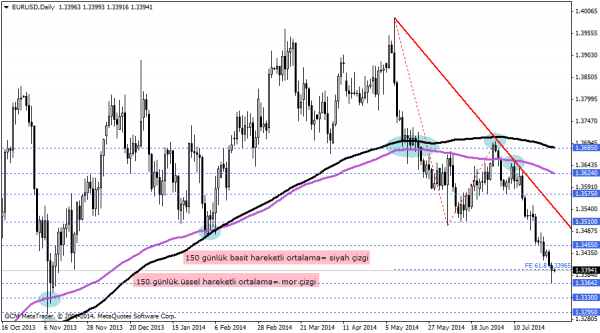

EURUSD ANALİZ

“Negatif Baskı devam etmektedir!”

Haftanın son iki işlem gününe geldiğimizde EURUSD paritesindeki negatif seyrinin devam ettiğini görmekteyiz. 1,3366 seviyesine kadar gerileyen EURUSD şu sıralar 1,3395 seviyesi çevresinde hareketlerine devam etmektedir. Cuma günü sonuçlanacak olan Tarım Dışı İstihdam (TDI) verisi öncesinde EURUSD paritesinin kritik ortalamalar altında seyri özellikle negatif baskının devam etmesi açısından önem arz etmektedir. 150 günlük basit ve üssel hareketli ortalamalar (1,3685 – 1,3624) ve 200 haftalık basit hareketli ortalama olan 1,3422 seviyeleri altında hareketlerini sürdüren EURUSD paritesinde bu tutumların devam etmesi, satıcılı seyir için 1,30 hedefi gündemimizde kalmaya devam edecektir. Bu bağlamda da olası alış düşüncesinden uzak durmak ve olası bu çıkışları satıcılı şekilde değerlendirmek önemlidir.

Günü değerlendirdiğimizde 1,3425 bariyerinin önemli olduğunu, bu bariyer altında kaldığımız müddetçe aşağı yönlü baskısına devam etmek isteyeceğini ifade edebiliriz. EURUSD paritesi eğer 1,3425 direnci altında kalmayı sürdürürse aşağı yönlü hareketlerini dünün dip noktası olan 1,3366 seviyesine kadar taşıyabilir. Makro-ekonomik anlamda gün içi Euro bölgesinden gelecek olan CPI verisi ile ABD bölgesinden gelecek olan İstihdam Talepleri verisi günün en dikkat çekici haberleri olarak kaydedilmiştir.

Pivot: 1,3425

Destek: 1,3366-1,3330-1,3295

Direnç: 1,3425-1,3455-1,3485

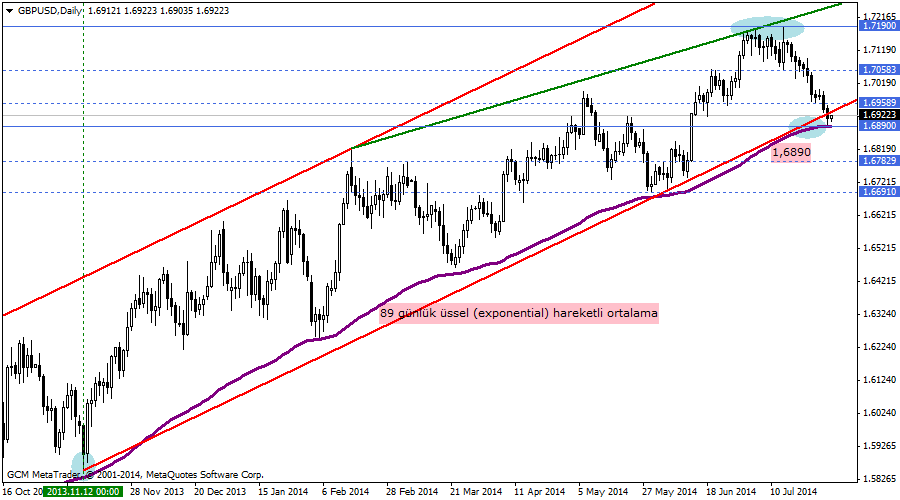

GBP/USD ANALİZ

“Karar verme zamanı!”

Uzun bir süredir (12 Kasım 2013 tarihinden beri) GBPUSD paritesinin yükseliş trendi içerisinde hareketlerine devam ettiğini ve 89 günlük üssel hareketli ortalamanın da bu trendi desteklediğini sizlerle paylaşmaktaydık. GBPUSD paritesi 1,7190 seviyesinde başlattığı tepki satışlarını 89 günlük üssel hareketli ortalamaya kadar devam ettirdi ancak bu ortalama altında hareketler gerçekleşemedi. Orta vadeli yükseliş trendinde hareketlerini sürdüren GBPUSD paritesi bu tutumunu devam ettirecek mi yükseliş yoksa trend sonlanacak mı sorusunun cevabını aramaktayız. Gerek pozisyonları olan gerekse yeniden pozisyon açma düşüncesinde olan Forex katılımcılarının özellikle bugünlerde biraz daha dikkatli olması ve aceleci davranmaması önemlidir. Özellikle de olası trend değişimi konusunda aceleci karar vermemesi ve sabırlı olması gerekmektedir.

Peki, trendin sonlanıp sonlanmadığını nasıl anlayabiliriz? Bu sorunun cevabını 89 günlük üssel hareketli ortalama ve günlük kapanışa göre ifade edebiliriz.

- GBPUSD paritesi 89 günlük üssel hareketli ortalama altında art arda iki gün günlük kapanış gerçekleştirebilirse 12 Kasım 2013 tarihinden itibaren etkisini hissettiren yükseliş trendinin sonlandığını ve satıcıların yeniden hakim olduğu bir dönem içerisine gireceğimizi söyleyebiliriz. Böyle bir durumda 1,6690 desteği ilk etapta gündemimizde yer alacak seviye olarak karşımızdadır.

- GBPUSD paritesi 89 günlük üssel hareketli ortalama üzerinde günlük kapanışını sürdürdüğü müddetçe 12 Kasım 2013 tarihinden itibaren etkisini hissettiren yükseliş trendinin devam edeceğini ifade edebiliriz. Böyle bir durumda 1,7190 yeniden gündemimizde yer alabilir.

GBPUSD paritesinin bundan sonraki yol haritasını yukarıdaki açıklamalar eşliğinde belirleyebiliriz. Günü değerlendirdiğimizde ise Euro bölgesinden gelecek olan CPI verisi ile ABD bölgesinden gelecek olan İstihdam Talepleri verisi günün en dikkat çekici haberleri olarak kaydedilmiştir. Teknik olarak incelediğimizde de 1,6953 ve 1,6882 seviyeleri önem arz etmektedir. Paritenin bu bant içerisinde kararsız olduğunu, bandın dışına çıkması durumunda ise daha net hareketler gerçekleştirmek isteyeceğini ifade edebiliriz. Genel görünüm 1,6953 seviyesi altında negatif baskının devam etmek istediği şeklindedir.

Pivot: 1,6953

Destek; 1,6882-1,6850-1,6810

Direnç; 1,6953-1,7000-1,7040

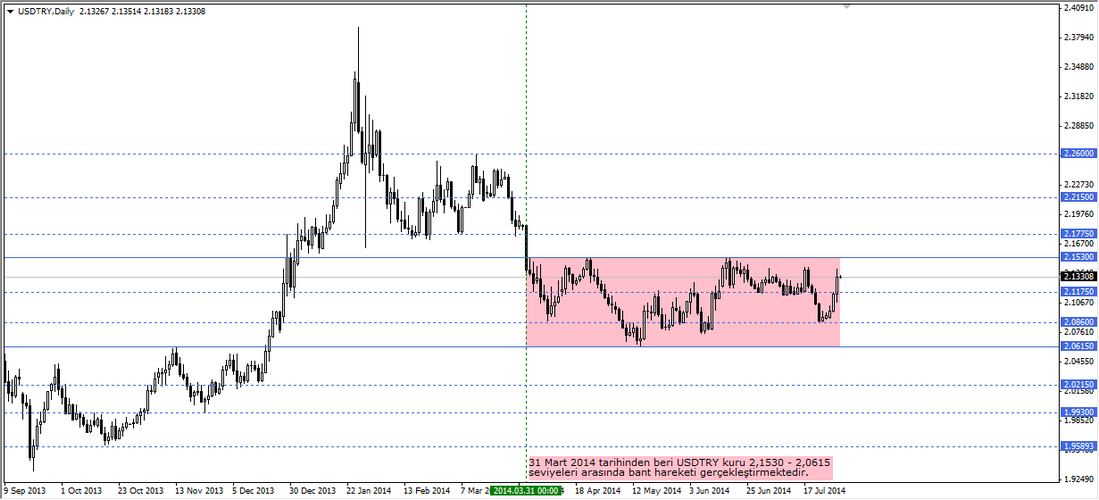

USD/TRY ANALİZ

31 Mart 2014 tarihinden beri USDTRY kuru 2,1530 ile 2,0615 seviyeleri arasında bant hareketi gerçekleştirmekte ve orta vadeli olarak yatay bir trend görünümünde seyrini sürdürmektedir. Son zamanlardaki hareketleri incelediğimizde 2,0860 desteğinden almış olduğu güç ile 2,1400 seviyesi üzerine çıktığını ve şu sıralar 2,1326 seviyesinde hareketlerine devam ettiğini görmekteyiz.

Ramazan Bayramının sonlanması ile birlikte yurtiçi piyasalarının da dahil olacağı kur hareketlerinde özellikle de USDTRY kurunun yükselişlerine devam edip etmeyeceği önemlidir. Genel görünüm ise 231 Mart 2014 tarihinden itibaren devam eden bant içi hareketlerin sürmesi ve 2,1228 seviyesi üzerinde yeniden 2,1530 seviyesine yaklaşması şeklindedir.

Pivot: 2,1228

Destek: 2,1300 – 2,1228 – 2,1150

Direnç: 2,1430 – 2,1530 – 2,1650

USD/JPY ANALİZİ

Dün ABD büyüme rakamlarının beklentinin oldukça üzerinde açıklanmasıyla birlikte, Dolar endeksinde sert yükselişler gerçekleştiğini gördük. Gelişmeyle birlikte Yen’in de değer kaybetmesi, USD/JPY paritesinde alımların netlik kazanmasında etkili oldu. Haftanın dördüncü iş gününün başlangıcına göz attığımızda ise yatay bir seyrin söz konusu olduğunu söyleyebiliriz.

Teknik olarak incelediğimizde, Dolar endeksindeki yükselişin sınırlanmasıyla benzer hareketleri USD/JPY paritesinde görüyoruz. Düşüş kanalının güncelliğini yitirmesine neden olan sert yükseliş sonrası, toparlanmaya yönelik kısa vadeli satış baskıları parite 103,10 seviyesi altında kaldığı müddetçe etkili olabilir. Bu noktada 102,70 seviyesinin kırılması olası düşüşlere netlik kazandırabilir. Ek olarak 102,40 seviyesi dikkatle takip edilmelidir. Düşüşlerde hedeflenebilecek bu seviyenin kırılması, kanalın tekrar aktif duruma gelmesine neden olabilir.

Paritede yükseliş maratonunun sürebilmesi için dünün zirvesinde bulunan 103,10 seviyesinin aşılması gerekmektedir.

Pivot: 103,10

Destek: 102,70 – 102,40 – 102,00

Direnç: 103,10 – 103,40 – 103,76

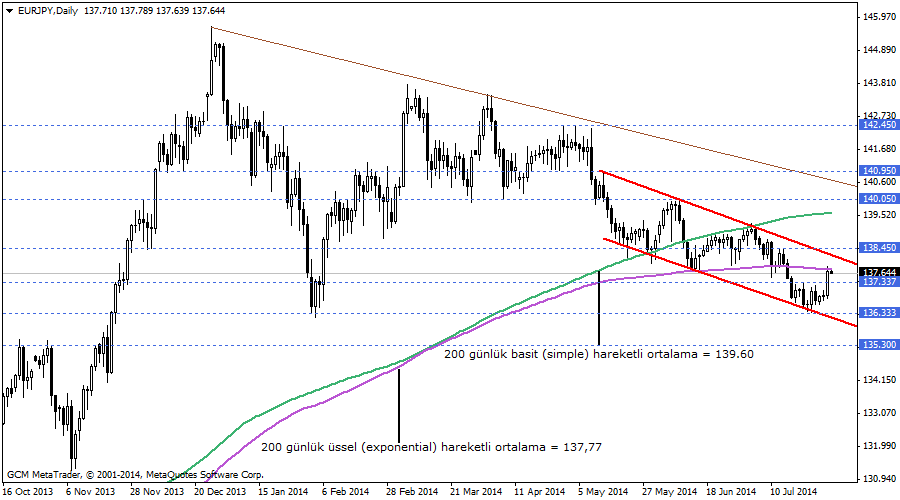

EUR/JPY ANALİZİ

ABD büyüme verisi sonrasında Yen’in değer kaybetmesiyle birlikte EUR/JPY paritesinde alımların ön plana çıktığını görmüştük. Haftanın dördüncü gününde yine ABD ve Euro Bölgesi ekonomilerinden açıklanacak veriler etkili olabileceği için dikkatle takip edilmelidir.

Günlük grafiği incelediğimizde, veri desteğiyle oluşan tepki alımlarının güncel seviyesi 137,77 olan 200 günlük üssel (exponential) hareketli ortalamayı hedeflediğini görüyoruz. Sert alımlar sonrasında, dünün zirve noktası olan 137,85 seviyesi altında düşüş baskılarının etkili olması beklenebilir. Olası satışlar 137,33 seviyesinin kırılmasıyla netlik kazanabilir ve kanal alt bölgesinde bulunan 136,33’ün hedeflenebilmesi için gerekli potansiyeli oluşturabilir.

Kanal alt bölgesinden başlayan yükselişin devamı için 137,85’in geçilmesi gerekmektedir. Bu şartla birlikte kanal üst noktası olan 138,45 seviyesi gün içinde hedeflenebilir. Ancak bu nokta geçilene kadar, alımların kısa vadeli ve tepki alımı olarak değerlendirileceği unutulmamalıdır.

Pivot: 137,85

Destek: 137,33 -136,75 – 136,33

Direnç: 137,85 – 138,45 – 138,90

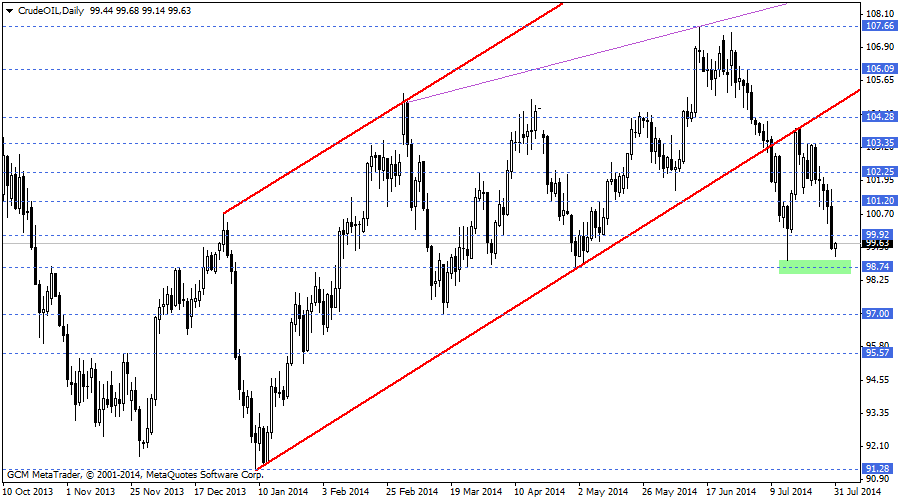

HAM PETROL ANALİZ

ABD stok verileri ve Dolar endeksindeki fiyatlamalar sonrasında, ham petrol fiyatının aylık kaybını genişlettiğini gördük. Haftanın dördüncü gününde ise genel olarak piyasaya hakim olan toparlanma eğilimiyle birlikte alımların bir miktar ön planda olduğunu ifade edebiliriz.

Teknik olarak incelediğimizde, sert satış sonrası gün içerisinde, 3 ayın dip noktası olan 98,74 seviyesi üzerinde kısa vadeli alımlara yönelik yükseliş baskısının etkili olması beklenebilir. Olası yükselişlerde 99,92 seviyesinin geçilmesi, yukarı yönlü hareketler için destek niteliği taşıyabilir.

Ham petrolde psikolojik bir seviye konumundaki 100 Dolar bölgesinde bulunan 99,92 seviyesi, düşüş beklentisi olan forex katılımcıları tarafından takip edilebilir. Bu seviyenin geçilememesi ham petrol üzerindeki baskıyı tekrar artırabilir. Satışlar, 98,74 seviyesinin kırılması ile netlik kazanabilir.

Pivot: 98,74

Destek: 98,74 – 98,00 – 97,50

Direnç: 99,92 – 100,73 – 101,20

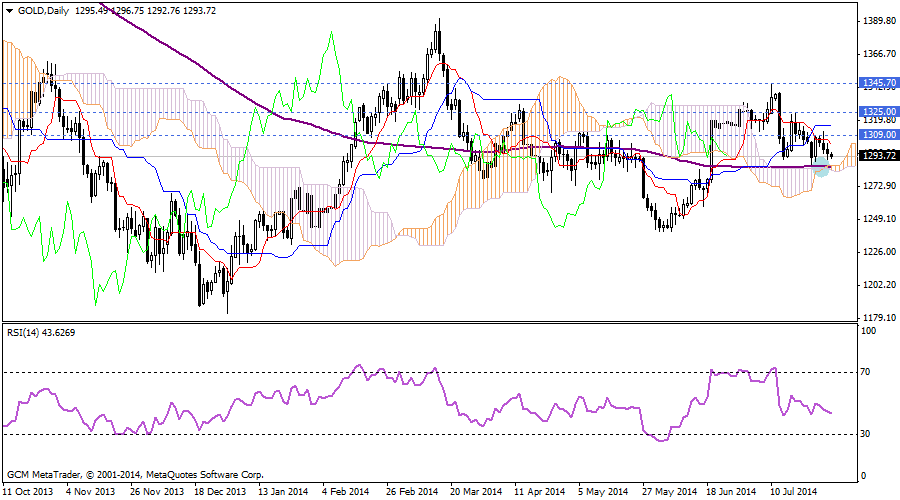

ALTIN ANALİZ

“200 günlük basit hareketli ortalamaya DİKKAT!”

Piyasaların merakla beklediği olan Tarım Dışı İstihdam (TDI) verisi öncesinde Altın’ın 200 günlük basit hareketli ortalama ve aynı zamanda da ichimoku indikatöründe bulutun alt noktası olan 1287 seviyesi üzerinde hareketlerine devam ettiğini görmekteyiz. 1345 seviyesinden başlatılan satıcılı seyrin devam edebilmesi için 200 günlük basit hareketli ortalama altında günlük kapanış gerçekleştirilmesi gerektiği hususunu daha önceki analiz çalışmalarımızda sizlerle paylaşmıştık. Bu düşünce yapımızda herhangi bir değişiklik olmamakla birlikte Altın ile ilgili işlem stratejileri oluşturmak isteyen Forex katılımcılarının da bu ortamda aceleci davranmaması önemlidir. Altın fiyatı eğer 200 günlük basit hareketli ortalama altında günlük kapanış gerçekleştirirse 1265-1240 gibi seviyeler yeniden gündemimizde yer alacaktır. Aksi takdirde 1345 direncine doğru alıcı baskısı oluşabilir.

Kısa vadeli olarak değerlendirdiğimizde ise 1303 direncinin önemli olduğunu, bu bariyer altında kaldığı müddetçe aşağı yönlü baskının devam etmek isteyeceğini ifade edebiliriz. Altın, eğer 1303 direnci altında kalmayı sürdürürse ilk etapta 200 günlük basit hareketli ortalamayı test ederek yeniden karar vermek isteyebilir. Bu bağlamda da gün içi 1303 ve 1287 seviyeleri dikkatle takip edilmelidir.

Pivot: 1303

Destek:1287 – 1278 – 1271

Direnç: 1298 – 1303 – 1310

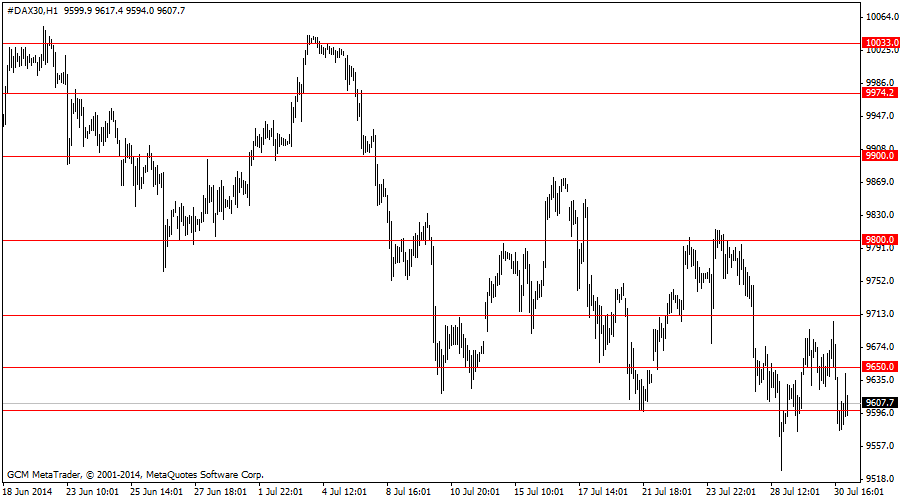

DAX30 ANALİZİ

Açılış : 9644

En yüksek : 9704

En düşük : 9575

Kapanış : 9607

Endekste bir kez daha 9600 seviyesi altına sarkıp, bu seviye üzerinde kapanış gerçekleştirdi. Gün içinde 9700 seviyesine ulaşılsa da gün sonu kapanışın 9700 seviyesi altında gerçekleşmesi endekste zayıflığın devamına işaret ediyor. 9700 altında kapanışlarla düşüşün devamı beklenebilir. Düşüşün devamında orta vadede 9400 seviyesi hedef olabilir. Bugün için ilk destek 9600, ilk direnç 9650 seviyelerinde. Endeks saatlik kapanışlarla 9600 seviyesi altında kalırsa 9500 seviyesine doğru geri çekilme mümkün.

Pivot : 9628

Destek: 9600-9535-9500

Direnç: 9650-9675-9700

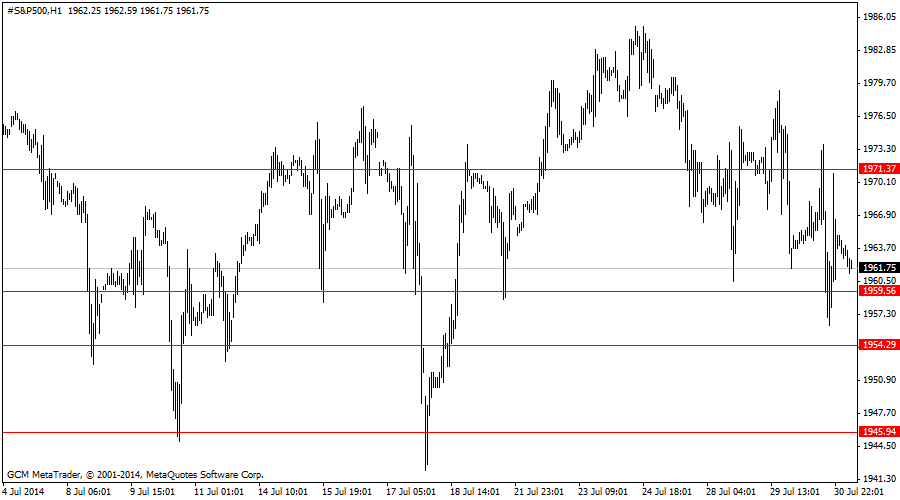

S&P500 ANALİZİ

Açılış : 1964

En yüksek : 1973

En düşük : 1956

Kapanış : 1964

Endeksin 1960 seviyesi altına gün içinde sarksa da gün sonu kapanışın 1960 seviyesi üzerinde olması zirvede 1960-1977 sıkışmasının devam ettiğini teyit ediyor. Gün sonu kapanış 1950 seviyesi üzerinde olduğu sürece orta vadede 2000 seviyesi test edilebilecek seviye. 1950 seviyesi altına inilirse aşağıda ilk hedef 1900 seviyesi olabilir. Bugün için ilk destek 1959, ilk direnç 1969 seviyelerinde. 1946 seviyesi bugün için güçlü destek, 1982 seviyesi güçlü direnç görünümünde.

Pivot : 1964

Destek: 1959-1954-1946

Direnç: 1969-1974-1982

“GCM Forex Günlük Bülteni Hazırlayanlar”

Araştırma Müdürü: Erdoğan TURAN – “S&P500 ve Dax30 Analizi”

Başanalist: Kudret AYYILDIR– “EURUSD, GBPUSD, USDTRY ve Altın Analizi”

Analist: Sermet DOGAN– “Makro-Ekonomik Gelişmeler ve Ekonomik Takvim”

Yardımcı Analist: Umut TUNCER– ” USDJPY, EURJPY ve Ham Petrol Analizi”

NOT:Bu analizler GCM Forex’den izinsiz olarak yayınlanamaz, kaynak gösterilmeden kullanılamaz.