05 Ağustos 2014 Forex Piyasası Parite, Emtia ve Endeks Sabah Analizi

Makro-Ekonomik Gelişmeler

Küresel piyasalarda jeopolitik gerilime ilişkin gelişmeler izlenmeye devam edilirken dün, ABD endekslerinde şirket bilançoları, bu sabah Asya tarafında ise makro-ekonomik veriler varlık fiyatlarında etkili olan başlıklar arasında yer aldı. Portekizli Banco Espirito Santo’nun kurtarma planı, borsalar tarafında endişeleri bir miktar azaltırken, dünkü zayıf veri akışının da etkisi ile parite ve emtia fiyatlarında nispeten sakin bir seyir izleniyor.

“Çin’de Hizmet PMI en düşük seviyede”

Dün Avrupa ve ABD’nin ardından dikkatler Asya seansı içerisinde yayınlanan ekonomik verilere çevrildi. Avustralya’nın Haziran’da ticaret dengesinin beklentiler kadar açık vermediği görülürken, Mayıs ayına ilişkin açığın negatif yönde revize edilmesi ülkenin para biriminde etkili oldu. Ancak, Avustralya’nın en büyük ticaret ortağı olan Çin’den gelen datalar, varlık fiyatlarına yön veren temel faktör olarak öne çıktı.

Asya’nın en büyük ekonomisine ilişkin açıklanan Temmuz ayı hizmetler PMI verisi 50 seviyesine gerileyerek, rakamın yayınlanmaya başladığı 2005 yılından bu yana en düşük düzeyine geriledi. İlgili makro-ekonomik gösterge Çin hükümetinin ekonomisine verdiği desteğin imalat dışındaki sektörler için çok fazla fayda sağlamadığı şeklinde yorumlanabilecekken, verideki gerilemenin gayrimenkul piyasasındaki yavaşlamayı yansıtıyor olabileceği ifade edildi. Datanın yayınlanması sonrasında Asya endekslerinde satışların ağırlıkta olduğu görülüyor. Diğer taraftan bu sabah Avustralya Merkez Bankası’nın (RBA) tamamlanan toplantısından sonra, Banka’nın beklentiler paralelinde politika faizinde bir değişiklik yapmadığı görüldü.

“FED beklentileri ve jeopolitik risk”

Yayınlanan ekonomik verilerin ve politika yapıcıların açıklamalarının yanında, her ne kadar finansal araç fiyatlarında belirgin bir şekilde fiyatlanmasa da, jeopolitik riskler izlenmeye devam ediliyor. Richmond FED Başkanı Jeffrey Lacker’in, ABD Merkez Bankası’nın (FED) faiz artırımı konusunda piyasaların şaşırabileceği şeklinde değerlendirmesi gündemde yer alırken, bugün ABD tarafından gelecek veriler öncesinde FED’in ilk faiz artırımını ne zaman yapacağına yönelik soruların sorulmaya devam edildiği görülüyor.

Piyasalarda ‘daha kötüsünün’ beklenmemesi nedeni ile jeopolitik risklere ilişkin gelişmelerin fiyatlamalara net bir şekilde yansımadığı görülüyor. Ukrayna’nın doğusunda hükümet güçleri ile Rus ayrılıkçılar arasında çatışmaların sürdüğü basına yansımaya devam ediyor. Orta Doğu’da ise İsrail ile Filistin arasında bu sabahtan itibaren 72 saatlik ateşkes duyurulurken, Irak Şam İslam Devleti (IŞİD) isimli örgütün, Irak’ta kaybettiği şehirleri geri aldığı belirtiliyor. Petrol fiyatlarında görülen son düşüşler Irak’tan gelen bu haberler ile son 6 ayın en düşük seviyesi civarından bir miktar toparlandı.

Yeni günün ilk yarısında Avrupa’dan gelecek PMI verileri ve Euro Bölgesi geneli için yayınlanacak perakende satışlar verisi izlenecekken, günün ikinci yarısında ise, ABD’den gelecek PMI rakamları ve fabrika siparişleri takip edilecek. Bunun yanında ABD tarafında bilanço sezonu devam ediyor. Dünyanın en büyük ekonomisi içerisinde faaliyet gösteren şirketlerin yılın ikinci çeyreğine ilişkin rakamları piyasalar yön verebilecek önemli başlıklar arasında yer alıyor. Şirket bilançolarına ilişkin detaylı bilgi için tıklayınız.

“Ekonomik takvimde öne çıkanlar”

Euro Bölgesi – Hizmetler PMI; Euro Bölgesi ve üye ülkeleri için geride kalan hafta açıklanan imalat PMI rakamları, genel anlamda olumsuz bir tablo ortaya koymuştu. İspanya, İtalya, Fransa ve Almanya gibi ülkelerin yanında Euro Bölgesi geneli için, finansal bilgi servisi Markit tarafından açıklanacak hizmetler PMI rakamları ise yeni haftada yatırımcıların masasında yer alacak makro-ekonomik göstergeler arasında yer alacak. Söz konusu dataların genel olarak beklenti rakamlarından daha iyi bir görünüm sergilemesi halinde Euro’da yukarı yönlü hareketler zemin bulabilecekken, tahminlerden daha kötü hizmet PMI verileri, kıtanın ortak para biriminde kayıplara yol açabilir.

İngiltere – Hizmetler PMI; İmalat ve yapı PMI rakamları sonrasında İngiltere ekonomisi için dikkatler Salı günü hizmetler PMI verisinde olacak. Ada ülkesinin ekonomisindeki en büyük kalem konumunda olan hizmet sektörüne ilişkin data, Sterlin üzerinde sert hareketlerin görülmesine yol açabilir. Son haftalarda olumsuz makro göstergelerin geldiği İngiltere’nin hizmetler PMI verisinin 58.1 olan beklentinin altında kalması halinde ülkenin para biriminde kayıplar izlenebilecekken, tahmini aşan bir data ise Sterlin’de yükselişlere destek olabilir.

ABD – ISM İmal Olmayan Endeks;Genellikle ABD’nin tarım dışı istihdam değişimi verisi öncesinde yayınlanarak, ABD ekonomisinin sağlığına ilişkin bilgiler veren ISM imal olmayan endeks, bu ay takvimsel nedenlerden dolayı, istihdam raporundan sonra yayınlanıyor. Tarım dışı istihdam değişimi verisine ilişkin fiyatlamaların, veri açıklandıktan sonraki hareketlerin içinde yer almayacağı varsayımı ise, söz konusu rakamın önceki aylara göre piyasalarda daha düşük volatiliteye neden olabileceğini ifade edebiliriz. Rakamın 56.6 olan beklentilerin altında açıklanması Dolar’a kayıplar getirebilecekken, tahminlerin üzerindeki datalar ABD’nin para biriminde yükselişlere zemin oluşturabilir.

Önemli Ekonomik Takvim Verileri

Salı

Zaman Haber Beklenti Önceki

10:15 EUR İspanya Hizmet PMI 55,1 54,8

10:45 EUR İtalya Hizmetler PMI 53,2 53,9

10:50 EUR Fransa Hizmetler PMI 50,4 50,4

10:55 EUR Almanya Hizmetler PMI 56,6 56,6

11:00 EUR Hizmetler PMI 54,4 54,4

11:30 GBP Hizmetler PMI 58,1 57,7

12:00 EUR Perakende Satış (Aylık) 0,4% 0,4%

16:45 USD Hizmetler PMI 61,0 61,0

17:00 USD Fabrika Siparişleri (Aylık) 0,6% -0,5%

17:00 USD ISM İmal Olmayan İndeks 56,6 56,0

EURUSD ANALİZ

Avrupa Merkez Bankası Faiz Toplantısı ve Başkan Draghi’nin Perşembe günü gerçekleştireceği basın toplantısı öncesinde haftanın ilk işlem günü makro-ekonomik anlamda sakin bir gün geçiren EURUSD paritesi, 1,3400 seviyesi üzerinde seyrini sürdürmektedir. Bugün makro-ekonomik anlamda yoğun bir takvim verisi bizleri beklemektedir. TR saati ile 10:15’de İspanya PMI verisi ile başlayacak veri akışı TR saati ile 17:00’de ABD’den gelecek olan ISM İmal Olmayan PMI verisi ile sona erecektir. Bu bağlamda da gerek Euro gerekse ABD bölgesinden gelecek olan PMI rakamları dikkatle takip edilmelidir.

Teknik olarak EURUSD paritesini incelediğimizde 1,3456 bariyeri güncelliğini korumaktadır. Paritenin bu bariyer altında kalma isteği aşağı yönlü hareketleri hızlandırabilir. Gün içi gelecek olan makro-ekonomik veriler teknik beklentileri desteklerse gün içi 1,3385 – 1,3355 seviyelerinin test edilme ihtimali kuvvetlenebilir. Aksi takdirde 1,3456 seviyesi yeniden karar verebilmemiz adına test edilmesi gözlemlenebilir.

Pivot: 1,3456

Destek: 1,3408-1,3385-1,3355

Direnç: 1,3432-1,3456-1,3500

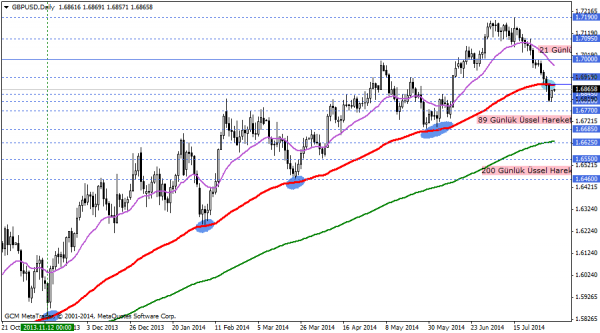

GBP/USD ANALİZ

Haftanın ilk işlem gününde makro-ekonomik verilerin azlığına rağmen diğer paritelere oranla daha hacimli hareketler gördüğümüz GBPUSD paritesi 1,6810 seviyesinden gerçekleştirmiş olduğu yukarı yönlü hareketlerini 1,6869 seviyesine kadar taşıdı ve yeni haftanın ikinci işlem gününde şu sıralar 1,6863 seviyesinde hareketine devam etmektedir. Bugün gerek İngiltere gerekse ABD bölgesinden gelecek olan PMI rakamları eşliğinde piyasalar daha hareketli bir gün geçirebilir. Bu da GBPUSD paritesinin düne nazaran daha hareketli geçebileceğini ilişkin beklentileri güçlendirmektedir.

Teknik olarak GBPUSD paritesini incelediğimizde 89 günlük üssel hareketli ortalama olan 1,6886 seviyesinin önemli olduğunu, bu bariyer altında kaldığımız müddetçe aşağı yönlü baskının devam etmek isteyeceğini ifade edebiliriz. GBPUSD paritesi eğer 1,6886 seviyesi altında kalmayı sürdürürse aşağı yönlü hareketlerini 1,6845 ve 1,6810 seviyesine kadar taşıyabilir. Yükselişlerde yer almak isteyen Forex katılımcıları 1,6886 direncinin geçilmesini dikkate almalıdır.

Pivot: 1,6886

Destek; 1,6845-1,6810-1,6785

Direnç; 1,6886-1,6920-1,6950

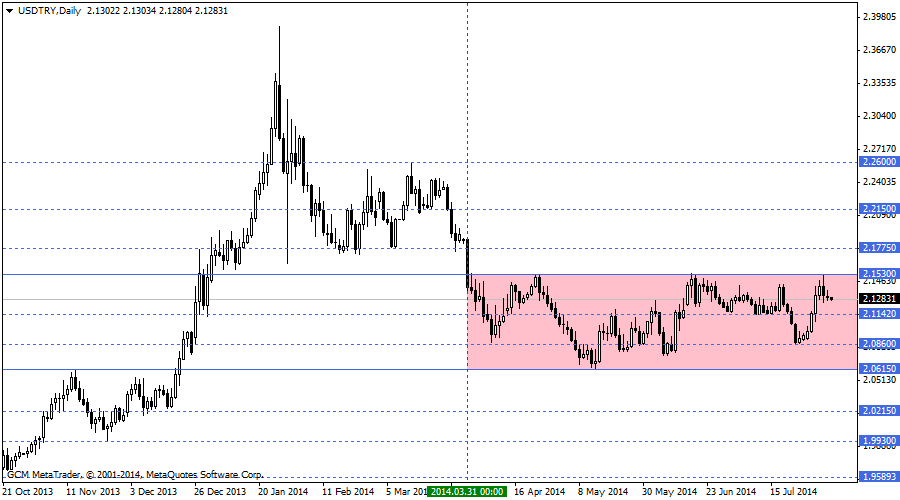

USD/TRY ANALİZ

31 Mart 2014 tarihinden beri devam eden 2,1530 – 2,0615 arası bant hareketinde Cuma günü gerçekleştirilen dönüşün önemli olduğunu daha önceki analizlerimizde sizlerle paylaşmıştık. Kur’un 2,1530 direncini geçemeyerek yeniden satış baskısına maruz kalması, Türkiye’den dün açıklanan enflasyon verisinde enflasyon oranında düşüşün gerçekleşmemiş olması, TCMB’nin faiz indirimi ile ilgili kararlarının önüne geçmesi anlamında önemli bir sinyal olarak karşımıza çıkmaktadır. Bu da Türk Lirası üzerinde pozitif bir etki yaratarak kurun daha da alt bölgelere gerilemesine destek olabilir. Ancak TCMB’den önce piyasaların Cumhurbaşkanlığı seçimine odaklandığı düşünüldüğünde bu hususu seçim sonrasına taşımanın daha rasyonel olacağını ifade edebiliriz. Cumhurbaşkanlığı seçimi öncesinde de Avrupa Merkez Bankası Faiz Toplantısı ve Başkan Draghi’nin Perşembe günü gerçekleştireceği basın toplantısı yurtiçi piyasalar üzerinde etkili olabilir.

Kur hareketlerini teknik olarak değerlendirdiğimizde 2,1375 seviyesinin önemli olduğunu, bu bariyer altında kaldığı müddetçe satıcılı seyrin devam etmek isteyeceğini ifade edebiliriz. USDTRY eğer 2,1375 seviyesi altında hareketlerini sürdürürse 2,1260 ve 2,1220 seviyelerini test etmek isteyebilir. Kur üzerinde yükseliş beklentisi ve yeniden 2,15**’li hedefler içerisinde olan Forex katılımcıları ise 2,1375 direncinin geçilmesini takip etmelidir.

Pivot: 2,1375

Destek: 2,1260 – 2,1220 – 2,1142

Direnç: 2,1375 – 2,1475 – 2,1530

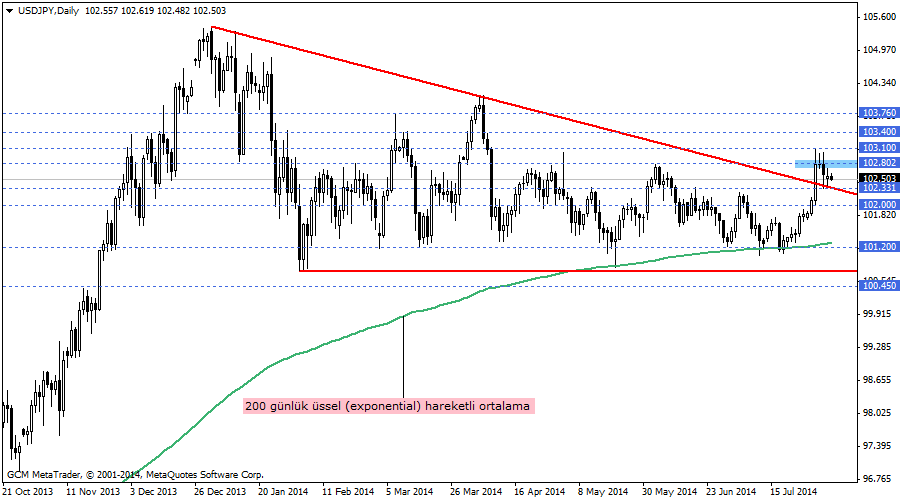

USD/JPY ANALİZİ

Dolar endeksindeki yükseliş sonrası toparlanma isteği ve Yen’in de güç kazanma çabasıyla birlikte, USD/JPY paritesinde de bu gelişmelerin yansımalarını gördük. Haftanın son iki iş günü gerek Avrupa, gerek Japonya Merkez Bankası toplantıları öncesinde temkinli yaklaşım sürebilir. Ancak Çin’de hizmet sektörü verilerinin düşüş yaşamasına dair tepkiler ve artan jeopolitik riskle ilgili piyasa algısı, yine Avrupa ve ABD piyasaları açılışında dikkatle takip edilmelidir.

Teknik olarak incelediğimizde, düşüş kanalının aşılması sonrasında toparlanma çabası dikkat çekiyor. Bu süreçte dikkat edilmesi gereken bu çabanın hangi noktada sona erebileceği olacak. Kısa vadeli incelediğimizde, haftanın zirve bölgesinde bulunan 102,80 seviyesi altında düşüş baskısının devam etmesi beklenebilir. Bu şartla birlikte 102,33 seviyesi hedeflenebileceği gibi, bu seviyenin kırılması satış baskılarının artmasında etkili olabilir.

Paritede toparlanma çabasına rağmen 102,33’ün düşüş baskılarını sınırlandırıcı etkisi de ön plana çıkıyor. Bu nedenle bu seviyenin aşılamaması, toparlanma çabasının sona ermesiyle birlikte alımların ağırlık kazanmasında etkili olabilir. Gün içinde 102,80 seviyesinin geçilmesi 103,10’un hedeflenmesine katkı sağlayabilir.

Pivot: 102,80

Destek: 102,33 – 102,00 – 101,70

Direnç: 102,80 – 103,10 – 103,40

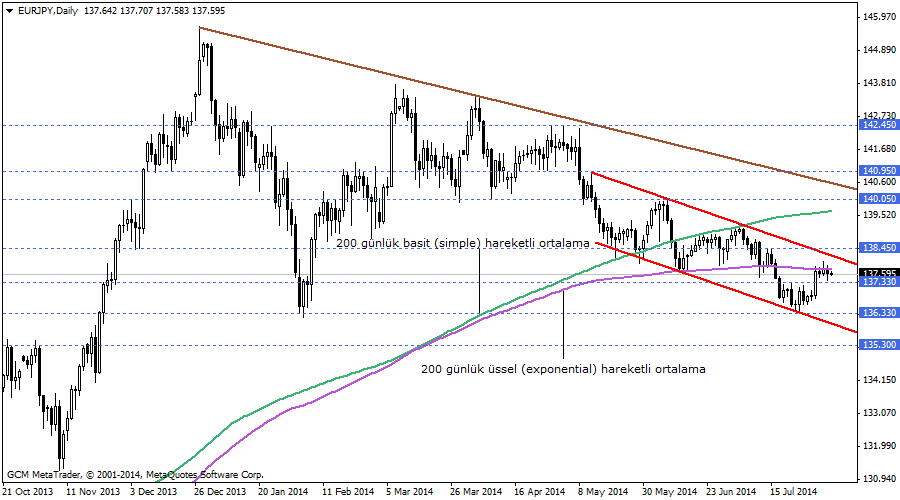

EUR/JPY ANALİZİ

Perşembe günü gerçekleşecek olan Avrupa Merkez Bankası (ECB) toplantısı öncesinde oluşan yatay fiyatlamalar, haftanın ilk iş günündeki zayıf veri akışıyla da destek bulmuştu. Bugün ise Euro Bölgesi hizmet PMI verilerinin yanı sıra, düşüş kaydeden Çin hizmet PMI rakamının olası etkileri de hareketliliği artırabilecek nedenler arasında.

Teknik açıdan incelediğimizde, 200 günlük üssel (exponential) hareketli ortalama bölgesinde yoğunlaşmanın sürdüğünü görüyoruz. Kanalın üst noktası olan 138,45 altında, hareketli ortalamanın da desteği alınarak aşağı yönlü baskıların etkili olması beklenebilir. Düşüşlerde 137,33 seviyesinin kırılması durumunda, 136,33 seviyesi 6 ayın dip noktası olarak karşımıza çıkmaktadır.

Paritede yükseliş yönlü beklenti oluşturabilmek için kanal üst noktası olan 138,45’in geçilmesi gerekmektedir. Bu durumda tepki alımlarının daha kalıcı olması beklenebilir. Kanalın üst sınırı aşılana kadar oluşabilecek yükselişler, yeni satış fırsatları olarak karşımıza çıkabilir.

Pivot: 138,45

Destek: 137,33 –136,82 – 136,33

Direnç: 138,07 – 138,45 – 138,85

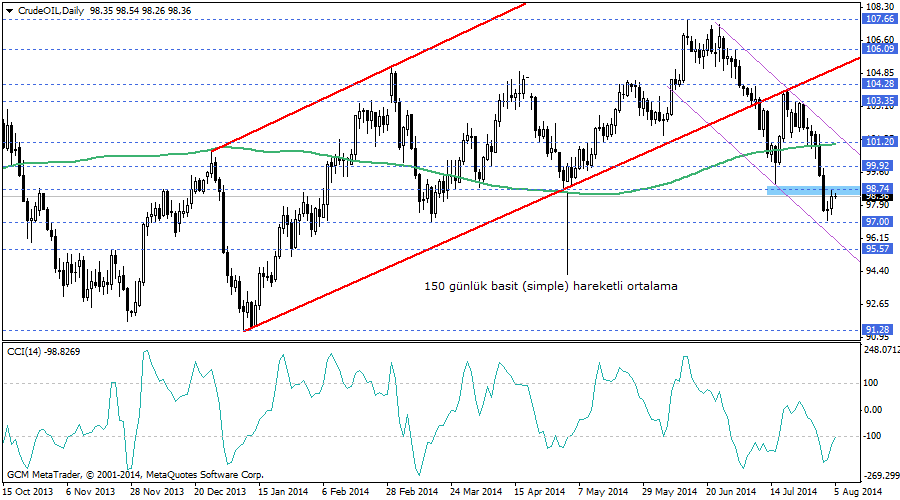

HAM PETROL ANALİZ

Ham petrolde geçtiğimiz hafta gerçekleşen %4’ün üzerindeki kayıp sonrasında, piyasada aşırı satış oluştuğu yönünde spekülasyonlar ve Irak ile Filistin’de yaşanan gerilimin artması toparlanma hareketlerinin gerçekleşmesine sahne oldu. Bu noktada toparlanma isteğinin sona mı erecek yoksa düşüş kanalı etkisini sürdürecek mi sorularının yanıtlarını aramaya çalışıyoruz.

Teknik olarak incelediğimizde, mor renkle belirttiğimiz düşüş kanalının da orta noktası konumundaki 98,74 seviyesinin altında düşüş baskısının etkin olması beklenebilir. Olası satışlarda hedeflenebilecek 97,00 seviyesi, hem teknik hem psikolojik anlamda önemi bir destek noktasını oluşturmaktadır. Bu seviyenin kırılması aşağı yönlü baskılara netlik kazandırabilir.

Toparlanma hareketinin devam edebilmesi için 98,74 seviyesinin üzerindeki hareketler ile CCI indikatörünün -100 seviyesini yukarı yönlü kesmesi gerekmektedir. Bu şartla birlikte 99,92 ve kanal üst noktası olan 101,20’ye doğru fiyatlamalar gerçekleşebilir. Ek olarak 98,74 seviyesinin geçilememesi durumunda, 97,00 ve 98,74 arasındaki olası bant hareketine karşı temkinli olunmalıdır.

Pivot: 98,74

Destek: 97,00 – 96,20 – 95,57

Direnç: 98,74 – 99,92 – 100,73

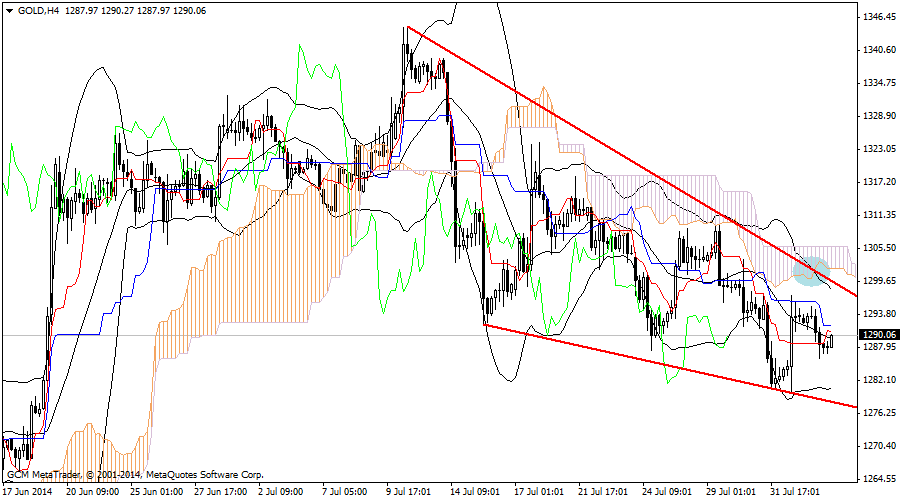

ALTIN ANALİZ

ABD’den gelen olumsuz Tarım Dışı İstihdam verisi ile birlikte 1280 seviyesinden başlattığı yukarı yönlü hareketlerini 1297 seviyesine kadar taşıyan Altın, yeni haftanın ilk işlem gününde yukarı yönlü hareketlerin etkisiz kaldığını ve yeniden aşağı yönlü hareketlerin etkisini hissettirdiğini görmekteyiz. 1295 seviyesinden başlatmış olduğu satıcılı seyrini 1285 seviyesine kadar devam ettiren Altın, şu sıralar 1290 seviyesine yakın hareketlerine devam etmektedir. Teknik olarak Altın fiyatını incelediğimizde 1297 direncinin önemli olduğunu, bu bariyer altında kaldığı müddetçe aşağı yönlü baskının devam etmek isteyeceğini ifade edebiliriz. Altın fiyatı eğer 1297 direnci altında kalmayı sürdürürse aşağı yönlü baskısını 1285 – 1280 olarak devam ettirebilir.

Pivot: 1297

Destek:1285 – 1280 – 1271

Direnç: 1293 – 1297 – 1302

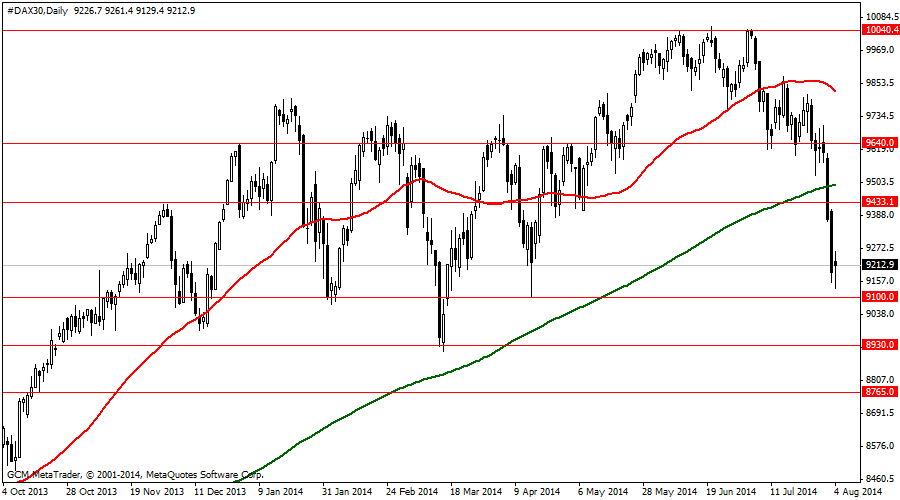

DAX30 ANALİZİ

Açılış : 9226

En yüksek : 9261

En düşük : 9129

Kapanış : 9212

Endekste 9600 seviyesinden başlayan sert düşüşte 9100 seviyesi civarında durulmuş görünümü var. Bu düşüncenin teyidi için en az 2 gün sonu kapanışının daha 9200 seviyesi üzerinde olmalı. Genel görünüm yükseliş için ala zayıf. Endeks grafikte yeşil çizgi ile gösterilen 200 günlük basit ortalama seviyesi olan 9492 seviyesi altında olduğu sürece yaşanan yükselişler hızlı düşüşe tepki olarak kalabilir. 9100 seviyesi altına inilmesi durumunda 8750 seviyesine doğru geri çekilme ihtimali güç kazanacaktır.

Pivot : 9200

Destek: 9100-8930-8765

Direnç: 9433-9490-9640

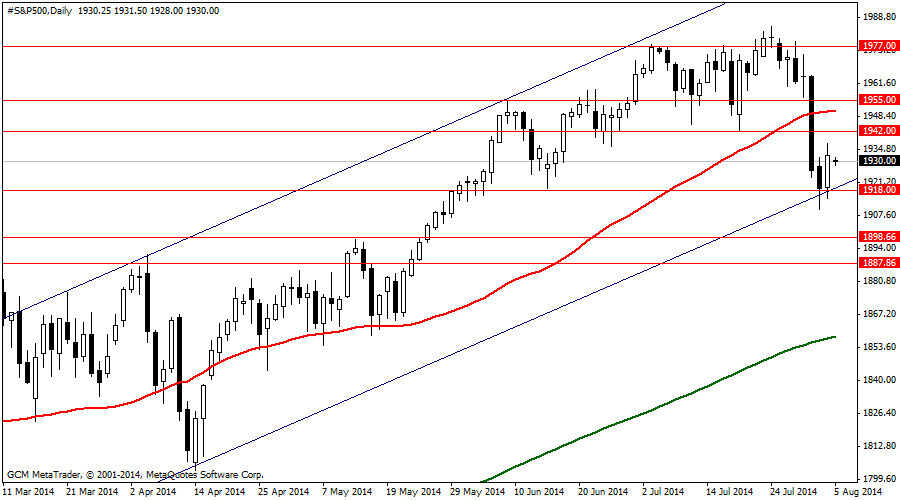

S&P500 ANALİZİ

Açılış : 1919

En yüksek : 1937

En düşük : 1914

Kapanış : 1932

Endeksin 1918 seviyesi üzerinde kapanması 1960 seviyesinden başlayan düşüşün 1910 seviyesi civarında durulduğu anlamına gelebilir. Bu ihtimalin güç kazanması için en az 2 gün sonu kapanışın daha 1920 seviyesi üzerinde olmasına ihtiyaç var. Günlük grafikte yukarıda ilk direnç 1942 seviyesinde. Orta vade için ise 1950 seviyesi altında olmak her zaman 1900 seviyesi doğru geri çekilme ihtimalini içinde barındıracak.

Pivot : 1928

Destek: 1918-1898-1887

Direnç: 1942-1955-1977

“GCM Forex Günlük Bülteni Hazırlayanlar”

Araştırma Müdürü: Erdoğan TURAN – “S&P500 ve Dax30 Analizi”

Başanalist: Kudret AYYILDIR– “EURUSD, GBPUSD, USDTRY ve Altın Analizi”

Analist: Sermet DOGAN– “Makro-Ekonomik Gelişmeler ve Ekonomik Takvim”

Yardımcı Analist: Umut TUNCER– ” USDJPY, EURJPY ve Ham Petrol Analizi”

NOT:Bu analizler GCM Forex’den izinsiz olarak yayınlanamaz, kaynak gösterilmeden kullanılamaz.