25 – 29 Ağustos 2014 Forex Piyasası Parite, Emtia ve Endeks Haftaya Bakış Analizi

“Piyasalar geçen hafta neleri konuştu?”

Ağustos ayının geride kalan haftası, jeopolitik risklerin ve ekonomik gelişmelerin birlikte izlendiği bir dönem oldu. Haftanın başlarında, Irak, Ukrayna-Rusya ve İsrail-Filistin haberleri varlık fiyatlarına net şekilde yansımasa da gündemi meşgul ederken, ilerleyen günlerde ise makro-ekonomik göstergeler ve politika yapıcıların açıklamaları takip edildi. Euro Bölgesi’nden Çin’e, ABD’den İngiltere’ye kadar, dünya ekonomisi için önemli olan ülkelerden gelen haberler yatırımcıların merceği altında yer aldı ve finansal araç fiyatlarında hareketli günler yaşandı.

Hafta başında ekonomik takvimin zayıf olmasının da etkisi ile piyasaların gündeminde ağırlıklı olarak jeopolitik riskler yer aldı. Ukrayna’nın doğusunda çatışmalar devam ederken, Rus ve Ukraynalı yetkililerin görüşmelere başlaması piyasalara olumlu yansıdı. Diğer taraftan Irak Şam İslam Devleti (IŞİD) isimli örgütün Irak’ta, ABD’nin hava saldırıları ile destek vermesi sonucu ilerleyişinin durdurulması da, iyimserlik veren haberler arasında yer aldı. Bu paralelde hafta boyunca baskı altında kalan petrol fiyatları, daha sonra Libya endişeleri ve ABD’den gelen olumlu veriler ile yükseliş kaydetti. Küresel endeksler ise IŞİD ilerleyişinin durması ve Ukrayna gelişmeleri ile yükseliş kaydetti. Cumartesi günü ise Almanya Başbakanı Merkel’in, Kiev’i ziyaret etmesi bekleniyor.

Gelişmiş ülke endekslerinde yükselişlere destek olan bir başka faktör ise, Çin ve Euro Bölgesi için açıklanan PMI verilerinin beklentilerin altında kalması idi. Tahminlerden kötü gelen rakamlar, merkez bankaları ve hükümetlerin ekonomiye destek vermeye devam edecekleri düşüncesini kuvvetlendirdi. Küresel piyasalara genel anlamda hafta boyunca ayak uyduran iç piyasalarda ise Başbakan olarak Davutoğlu’nun isminin açıklanması öne çıkan başlıklar arasında yer aldı.

Hafta içerisindeki gelişmeler arasında İngiltere’ye ayrı bir başlık açılması gereksiz olmayacaktır. Salı günü açıklanan ada ülkesinin enflasyon oranı beklentilerin altında kalırken, Sterlin’de sert kayıpların görülmesine neden oldu. İngiltere Merkez Bankası’nın (BOE) ayın başında yapılan toplantısının bu hafta yayınlanan tutanaklarında ise 3 yıl sonra faiz oranına ilişkin oylamada fikir birliğinin bozulmuş olması sürpriz oldu. 9 üyeli Para Politikası Kurulu’nun 2 üyesinin, politika faizinin 25 baz puan artırılması gerektiği yönünde oy kullandığı görüldü. Ancak düşük gelen enflasyon oranı, faiz artırım beklentilerinin ötelenmesi ile Sterlin’de baskısını hissettirmeye devam etti.

Haftanın bir diğer merakla beklenen gelişmesi ise, 30 Nisan’da tamamlanan ABD Merkez Bankası’nın (FED) Federal Açık Piyasa Komitesi (FOMC) toplantısının tutanaklarıydı. Söz konusu kayıtlarda, bazı üyelerin, istihdamdaki ilerleme devam ederse erken bir faiz artırımı taraftarı olduklarının görülmesi dikkat çekerken, hafta boyunca değerlenme eğiliminde olan Dolar endeksi, tutanaklar sonrasında da yükseliş kaydetti. Diğer taraftan hafta sonuna doğru ABD’den gelen olumlu ekonomik veriler, piyasalara yön veren faktörler arasında yer aldı.

Ayın başından bu yana belki de gündemde olan bir başka başlık ise bu hafta, ABD’de düzenlenen Jackson Hole Sempozyumu idi. Dünyanın dört bir yanından merkez bankası yetkilileri, ekonomi bakanları ve akademisyenleri bir araya getiren toplantıda, FED ve Avrupa Merkez Bankası (ECB) başkanlarının konuşmaları öne çıktı. FOMC tutanaklarının ardından merakla beklenen Yellen’ın konuşması ise yatırımcıların dikkatlerini üzerinde topladı.

Jackson Hole’de konuşan Başkan Yellen, FOMC üyelerinin istihdam piyasasında hala önemli miktarda kullanılmayan kapasite olduğuna inandıklarını belirtirken, söz konusu kapasitenin büyüklüğü konusunda da belirsizliğin devam ettiğini söyledi. Başkan ayrıca, FED’in elinde para politikası için kolay bir reçete olmadığını ifade ederken, erken bir faiz artırımının istihdam piyasasını olumsuz etkileyebileceğini sözlerine ekledi. Yellen, işsizlik oranının FOMC’nin öngördüğünden daha hızlı gerilediğini ve bu durumun FED’in erken harekete geçmesini gerektirebileceğinin altını çizdi. Başkan’ın un konuşmaları sonrasında Dolar’da yukarı yönlü hareketler izlenirken, ABD endekslerinde ise düşüşler gözlemlendi.

Yeni hafta geçerken yine ekonomik veri akışı açısından piyasaları yoğun bir işlem döneminin beklediğini ifade edebiliriz. Gelişmiş ekonomilerden gelecek rakamların yanında içeride de yoğun bir gündem izlenecekken, jeopolitik riskler ise gündemde kalmaya devam edecek.

“Ekonomik takvimde öne çıkanlar”

Euro Bölgesi – Almanya Ifo İş Ortamı Endeksi; Euro Bölgesi’nin en büyük ekonomisine sahip olan Almanya için IFO Enstitüsü’nün açıklayacağı iş ortamı endeksi, yaklaşık 7 bin işletmeye sorulan sorular ile hazırlanan bir ankete dayanmaktadır. Almanya ve Euro Bölgesi’ndeki ekonomik faaliyetlere ilişkin önemli bilgiler verdiği düşünülen söz konusu gösterge, önem derecesi yüksek veriler arasında yer almaktadır. Ukrayna’da yaşanan gelişmelerin getirdiği belirsizlik ve zayıf Euro Bölgesi, Almanya ekonomisi üzerinde baskı yaparken, IFO iş ortamı endeksi de son üç aydır düşüş kaydediyor. Verinin beklentinin altında kalması Euro’ya satışlar getirebilecekken, tahminlerin üzerindeki rakamlar kıtanın ortak para biriminde yükselişlere destek olabilir.

Türkiye – İmalat Güveni;Kapasite kullanım oranı ile birlikte açıklanacak olan Türkiye’nin imalat güveni verisi son iki aydır üst üste düşüş kaydetti. TCMB toplantısı öncesinde BIST-100 endeksi ve Türk Lirası üzerinde fiyatlamaların yapılmasını sağlayabilecek her iki gösterge de yurtiçi piyasaların gündeminde yer alacak.

ABD – Yeni Ev Satışları;ABD’den geçen hafta yayımlanan ikinci el ev satışları verisi, Temmuz ayında azalacağı yönündeki beklentiye rağmen sürpriz bir şekilde yükseliş kaydederek son on ayın en yükseğine tırmanmıştı. Düşük borçlanma maliyetlerinin ve artan talebin destek olduğu bu veri sonrasında yeni haftanın ilk işlem günüde dikkatler yeni ev satışlarında olacak. Haziran ayında hayal kırıklığı yaratan rakamların ardından Temmuz ayı için açıklanacak yeni ev satışları Wall Street endekslerinde ve Dolar üzerinde etkili olabilir.

ABD – Dayanıklı Mal Siparişleri; ABD ekonomisindeki gelişmeler izlenirken dikkate alınan önemli veriler arasında olan dayanıklı ve çekirdek dayanıklı mal siparişleri verileri, yeni haftada yine yatırımcıların merceği altında olacak. Temmuz ayı içerisinde Amerikalı ticari uçak üreticisi Boeing’in almış olduğu siparişler ile dayanıklı mal siparişleri verisinde %7.4’lük güçlü bir rakam beklenirken, ulaştırma siparişleri hariç tutularak hesaplanan çekirdek dayanıklı mal siparişlerinde %0.5 ile önceki döneme göre daha düşük oranda bir artış bekleniyor. Verilerin beklentilerin üzerinde gerçekleşmesi halinde Dolar’da yukarı yönlü hareketler görülebilecekken, tahminleri karşılamayacak rakamlar ABD’nin para biriminde düşüşlere yol açabilir.

ABD – CB Tüketici Güveni; ABD ekonomisinin yaklaşık %70’i harcamalara dayalı olduğu için, tüketicilerin ülke ekonomisine duydukları güven oldukça büyük bir önem taşımaktadır. The Conference Board (CB) tarafından hazırlanan veri Temmuz ayında 90.9 ile yaklaşık 7 yılın en yüksek seviyesine çıkmıştı. İşgücü piyasasının verdiği bu destek ile sağlanan yükseliş sonrasında Ağustos ayında tüketici güveni endeksinin bir miktar gerilemesi bekleniyor. Rakamın beklentiden daha fazla gelmesi halinde Dolar’da yükselişler izlenebilecekken, olumsuz bir data kayıplara neden olabilir.

Türkiye – Merkez Bankası Toplantısı;Yurtiçi piyasalarda haftanın en önemli gelişmeleri arasında yer alacak TCMB’nin Para Politikası Kurulu’nun (PPK) kararları merakla bekleniyor. Son üç toplantısında PPK, politika faiz oranı olan bir haftalık repo faiz oranında indirimlere giderek, ilgili rakamı %8.25’e kadar çekmişti. 17 Temmuz’da yapılan son toplantıda da 50 baz puanlık bir indirim yapılmıştı. Ayrıca PPK, borçlanma faizini %8’den %7.50’ye getirmişti. Her ne kadar Temmuz ayında yüksek gelen enflasyon verilerinin yeni faiz indirimleri için TCMB’nin elini zora sokacağı düşünülse de, Banka’nın faizi düşürmeye devam edebileceği düşünülüyor. Türk Lirası’nın değeri açısından son derece önemli bir noktada olan PPK kararları, iç piyasalarda sert hareketlerin görülmesine neden olabilir.

Türkiye – Tüketici Güveni; Türkiye İstatistik Kurumu (TÜİK) tarafından yayımlanan tüketici güveni verisi, Temmuz ayında %0.3 artış kaydederek 73.9 olarak gerçekleşmişti. İlgili veri yurtiçi piyasalarda takip edilecek makro-ekonomik göstergeler arasında yer alıyor.

Euro Bölgesi – Almanya Öncü Enflasyon Oranı (CPI); Euro Bölgesi geneli için Cuma günü açıklanacak öncü enflasyon oranı verisi, parasal birliğin en büyük ekonomisi olan Almanya için Perşembe günü yayınlanacak. Avrupa Merkez Bankası’nın (ECB) para politikası tarafındaki duruşuna ilişkin beklentilerin fiyatlanmasını sağlayabilecek CPI rakamları, günün önem derecesi yüksek dataları arasında yer alıyor. Aylık bazdaki enflasyonda %0.0 ile bir değişim olması beklenmezken, söz konusu göstergenin öngörülenden farklı gerçekleşmesi halinde Euro’da sert hareketler izlenebilir.

ABD – Büyüme Oranı (GDP); Yılın ilk çeyreğinde soğuk hava koşullarının ekonomik aktiviteleri olumsuz etkilemesi ile ABD, önceki çeyreğe göre %2.9 daralmıştı. Bu veri sonrasında ikinci üç aylık GDP verisi merakla beklenirken, Ekonomik Analiz Bürosu tarafından açıklanan ilk tahmin, %4 ile tahminlerin aşmıştı. İkinci çeyreğe ilişkin ikinci tahmin olacak dünyanın en büyük ekonomisinin büyüme oranı verisinin bu kez %3.9’a revize edilmesi bekleniyor. Haftanın en önemli makro-ekonomik göstergeleri arasında yer alan bu datanın sürpriz yapması halinde Dolar’da sert fiyat değişimleri görülebilir. Beklentinin üzerindeki rakamlar Dolar’a yükseliş getirebilecekken, tahminin altındaki veriler kayıplara yol açabilir.

ABD – İstihdam Talepleri;Geride kalan hafta 298 bin Amerikalının işsizlik maaşına başvuruda bulunduğuna işaret eden istihdam talepleri verisi, beklentinin küçük bir miktar altında, olumlu açıklanmıştı. 23 Ağustos ile biten haftada ise 299 bin Amerikalının işsizlik sigortasından yararlanmak için başvuruda bulunmuş olması bekleniyor. Verinin tahminden farklı olarak gerçekleşmesi, ABD’nin para birimi değerinde değişikliklere neden olabileceği için yatırımcılar tarafından yakından takip edilecek.

ABD – Beklemedeki Ev Satışları;Geride kalan hafta güçlü gelen mevcut ev satışları ve Pazartesi günkü yeni ev satışları verileri sonrasında ABD’nin konut piyasasına ilişkin ipuçları alabilmek adına dikkatler beklemedeki ev satışlarına çevrilecek. Haziran ayında %1.1 düşüş kaydederek tahminlerin üzerinde bir azalışa işaret eden söz konusu datanın Temmuz’da ise %0.6 yükseliş kaydedeceği öngörülüyor. Beklemedeki ev satışlarının tahminlerden farklı gerçekleşmesi halinde Wall Street endeksleri ve Dolar’da sert hareketler izlenebilir.

Japonya – Enflasyon Oranı (CPI);Nisan ayında satış vergisine getirilen artış sonrasında önemli oranda yükseliş kaydeden Japonya’nın CPI verileri, Cuma sabahı, hane halkı harcamaları, işsizlik oranı, sanayi üretimi ve perakende satışlar gibi birçok önemli makro-ekonomik gösterge ile birlikte açıklanacak. Japonya Merkez Bankası’nın (BOJ) %2 enflasyon hedefine ulaşıp ulaşamayacağı konusunda ipuçları verecek rakamlar, aynı zamanda BOJ’un para politikası tarafında atacağı adımlara ilişkin beklentilerin de fiyatlanmasını sağlayabilir.

Türkiye – Ticaret Dengesi; Haziran ayında %8.8 azalarak 7.85 milyar Dolar olan dış ticaret açığı verisi, ihracatın önceki yılın aynı dönemine göre %4.2 arttığına, ithalatın ise %1.1 azaldığına işaret etmişti. Küresel anlamda çevre ülkelerdeki son gelişmeler sonrasındaki ticaret rakamları merakla beklenecekken, Temmuz ayında ait veri yatırımcıların merceği altında olacak.

Euro Bölgesi – Öncü Enflasyon Oranı (CPI); Temmuz ayına ait Euro Bölgesi’nin öncü enflasyon oranı verisi, %0.4 ile beklentilerin altında kalmış, aynı zamanda Birlik ekonomisindeki zayıflığın devam ettiğine işaret etmişti. Avrupa Merkez Bankası’nın (ECB) para politikasını daha fazla genişletip genişletmeyeceğine ilişkin beklentilerin fiyatlanmasını sağlayabilecek rakam, haftanın en önemli verileri arasında öne çıkıyor. CPI verisinin 5 aydır beklentilerin altında kalması da dikkat çeken istatistikler arasında yer alırken, Ağustos’ta Euro Bölgesi enflasyon oranının %0.4’den %0.3’e düşeceği öngörülüyor. CPI datasının beklentiden daha fazla gerilemesi Euro’da kayıplar görülmesine neden olabilecekken, tahminin üzerinde yayınlanacak bir veri, kıtanın ortak para biriminde yükselişlere zemin oluşturabilir.

Kanda – Büyüme Oranı (GDP); Geride kalan haftanın son iş günüde açıklanan Kanada verilerinde Temmuz ayı enflasyon oranı beklentileri karşılamazken, Haziran ayı perakende satışlar ise güçlü bir yükseliş kaydetmişti. Yayınlanan rakamların ardından Kanada Doları ABD’nin para birimi karşısında önce bir miktar değer kaybı yaşasa da, sonrasında ise kazanımlar sağladı. Yayınlanacak aylık bazdaki büyüme oranı verisinin, Haziran ayına ait bilgiler vereceğini belirtmekte fayda var. İlgili dönemde Kanada’nın %0.3 olan GDP verisi tahminin altında gerilemesi ülkenin para biriminde kayıplara yol açabilecekken, tahminin üzerinde büyümeye işaret edecek rakamlar yükselişlere destek olabilir.

ABD – Çekirdek PCE Fiyat Endeksi;ABD Merkez Bankası’nın (FED) enflasyondaki değişimleri izlemek için kullandığı bilinen ve bir enflasyon göstergesi olan Personal Consumption Expenditures (PCE) fiyat endeksi, piyasalar tarafından da yakından takip edilen rakamlar arasında yer alıyor. Ancak Enflasyon (CPI) verisi genelde PCE fiyat endeksinden yaklaşık bir hafta önce açıklandığı için rakamın piyasalara olan etkisi sınırlı kalabilmektedir. Geride kalan hafta açıklanan enflasyon oranı verilerinde beklentiler paralelinde gerileme gerçekleştiği görülmüştü. Gıda ve enerji fiyatları hariç tutularak hazırlanan çekirdek PCE fiyat endeksi, küresel piyasa katılımcılarının gündemindeki makro-ekonomik veriler arasında yer alacak.

ABD – Chicago PMI; Haftanın son işlem gününde açıklanacak olan Chicago PMI verisi, yaklaşık 200 satın alma yöneticisine yapılan bir anket sonucu oluşturulmaktadır. ABD ekonomisine ve ülkenin imalat sektörüne ilişkin verdiği bilgiler ile söz konusu makro-ekonomik veri, piyasalarda yakından izlenen göstergeler arasında yer almaktadır. Geride kalan hafta Philadelphia FED tarafından açıklanan imalat endeksinin tahminlerin çok üzerinde olumlu gerçekleştiği görülmüştü. Chicago PMI ise Temmuz ayında 62.6’dan 63.2’ye çıkacağı beklentilerine rağmen hayal kırıklığı yaratarak, 52.6’ya gerilemişti. Ağustos ayında ise ilgili rakamın bir miktar yükseliş kaydedeceği öngörülüyor. (Beklenti:56.3) Chicago PMI’ın tahminin üzerinde bir yükseliş kaydetmesi halinde Dolar’da yukarı yönlü hareketler hız kazanabilecekken, beklentileri karşılamayacak rakamlar ABD’nin para biriminde kayıplara yol açabilir.

Önemli NOT: Analizler içerisinde söz edilen beklentiler ve ekonomik verilere ilişkin beklenti rakamları, 22 Ağustos 2014 tarihinde saat 17:00’da tamamlanan çalışmalar sonucu belirlenmiştir. Beklentiler analist ve ekonomistlere yapılan yeni anketler, ya da piyasa dinamiklerindeki farklılaşmalar sonucu haftanın ilerleyen günlerinde değişiklik gösterebilmektedir. Bu nedenle hafta içerisinde GCM Forex Araştırma Departmanı tarafından hazırlanan günlük analizlerde güncellenebilecek beklenti ve beklenti rakamlarını takip etmeniz önem taşımaktadır.

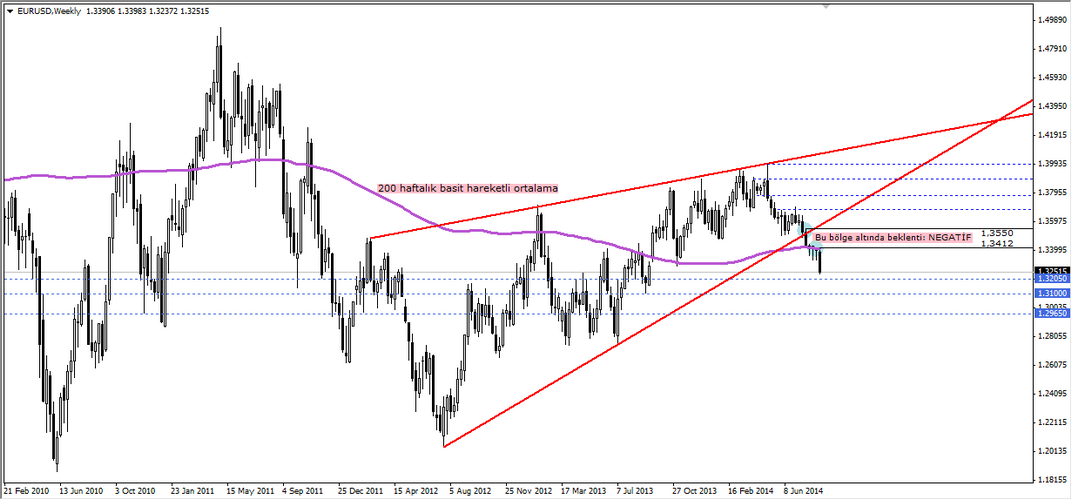

EUR/USD ANALİZİ

Ağustos ayının son haftasına yaklaştığımız bugünlerde Dolar Endeksinde gerçekleşen yukarı yönlü hareketler nedeniyle aşağı yönlü baskısını sürdüren EURUSD paritesi, önce 1,3550 daha sonra da 200 haftalık basit hareketli ortalama olan 1,3412 seviyesi altında hareketlerini sürdürerek satıcılı seyrin gücü hakkında bize önemli sinyaller verdi. EURUSD paritesi mevcut düşüşlerle bu hafta 1,3240 seviyesine kadar geriledi ve şu sıralar 1,3265 seviyesine yakın hareketlerine devam etmektedir.

EURUSD paritesi ile ilgili uzunca bir süredir aşağı yönlü baskının devam edeceğine ilişkin açıklamalar yapmakta ve 1,3000 seviyesi ihtimalinin üzerinde durmaktayız. EURUSD paritesi ile ilgili olası tepki alımlarda da bu görüşümüzü sürdürecek olup yaşanılacak bu çıkışların orta vadeli satış fırsatı olarak değerlendirilmesi gerektiği hususu güncelliğini korumaktadır. Bu bağlamda da 200 haftalık basit hareketli ortalama olan 1,3412 ve daha önce kırılan kanalın alt noktası olan 1,3550 direnci altında negatif baskı devam etmektedir.

Peki, parite de tepki alımı görebilir miyiz?

Bu sorunun cevabını hem EURUSD hem de Dolar Endeksine göre şekillendirmeliyiz. Dolar Endeksi eğer 81,50 destek noktası üzerinde kalmayı sürdürürse EURUSD paritesinin 1,3205 desteği üzerinde kalma isteği zorlaşabilir. Bu bağlamda da yeni hafta için Dolar Endeksinde 81,50, EURUSD paritesinde ise 1,3205 desteği dikkatle takip edilmelidir.

NOT: Dolar Endeksinin 81,50 destek noktası üzerindeki hareketleri, EURUSD paritesi için negatif olmakla birlikte 1,2965 seviyesine doğru gerçekleşecek olası yolculuk için önem arz etmektedir.

Destek; 1,3205-1,3100-1,2965

Direnç; 1,3330-1,3412-1,3550

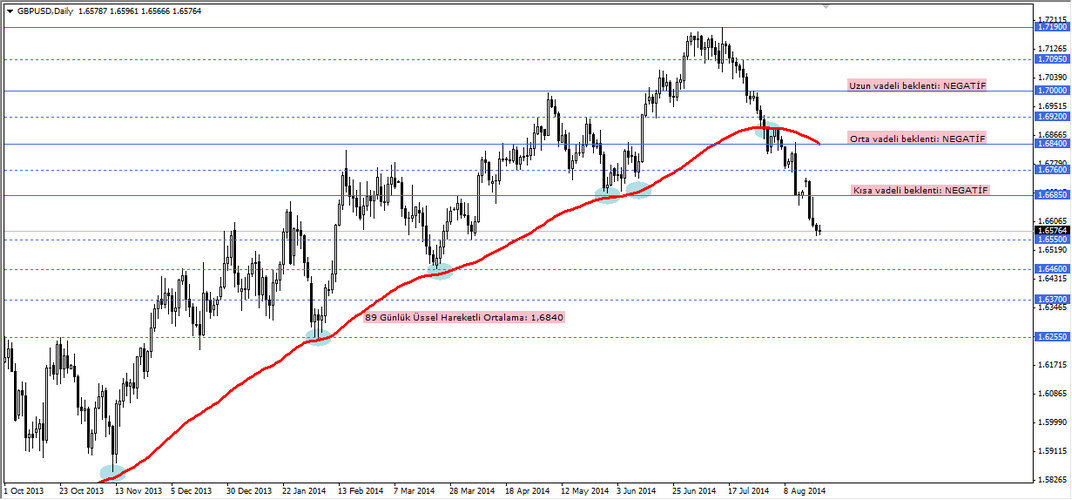

GBP/USD ANALİZİ

1,7190 seviyesinden başlatmış olduğu aşağı yönlü hareketlerini önce 1,7000 daha sonra da 89 daha günlük üssel hareketli ortalamaya kadar devam ettiren GBPUSD paritesi, satıcılı seyrini Dolar Endeksinde yaşanılan pozitif ilerleme ve buna karşın İngiltere’den gelen olumsuz açıklamalar ile sürdürerek 1,6562 seviyesine kadar gerileme kaydetti.

İngiltere’den gelen enflasyon verilerindeki negatiflikle birlikte erken faiz artırımı düşüncesinin hüsrana uğradığı bir ortamda, ülke para biriminin değer kaybını genişletmesi ilgili merkez bankasınca desteklenmiş açıklamalar, GBPUSD paritesindeki mevcut düşüşü desteklemiştir.

GBPUSD paritesinde bundan sonraki süreçte aşağı yönlü baskının devam etme potansiyelinin olduğunu, 89 günlük üssel hareketli ortalama olan 1,6840 direnci altında bu düşüncemizde herhangi bir değişiklik olmayacağını söyleyebiliriz.

GBPUSD paritesinde tepki alımı görebilir miyiz?

Bu soruyu, kısa vadeli olarak dikkat etmemiz gereken 1,6685 direnci ile cevaplayabiliriz. GBPUSD paritesi eğer tepki alımlarında yer almak istiyorsa 1,6685 direncini geçmesi gerekmektedir. Böyle bir durumda 1,6760 ve 1,6840 bariyerleri tepki alımlarında hedeflenebilir.

Düşüşlerde yeni hedefler nelerdir?

89 günlük basit hareketli ortalama olan 1,6840 direnci altında negatif beklentimizin devam ettiği GBPUSD paritesinin 1,6550 destek noktası altındaki hareketleri 1,6255 seviyesine doğru oluşacak yolculuk için önem arz etmektedir. 1,6255 öncesinde de 1,6460 ve 1,6370 seviyeleri ilk hedef seviyeleri olarak karşımızdadır. Bu bağlamda da özellikle düşüşlerin devamı için 1,6550 desteğinin altındaki hareketlere ihtiyacımız vardır.

Destek; 1,6550-1,6460-1,6370

Direnç; 1,6601-1,6685-1,6760

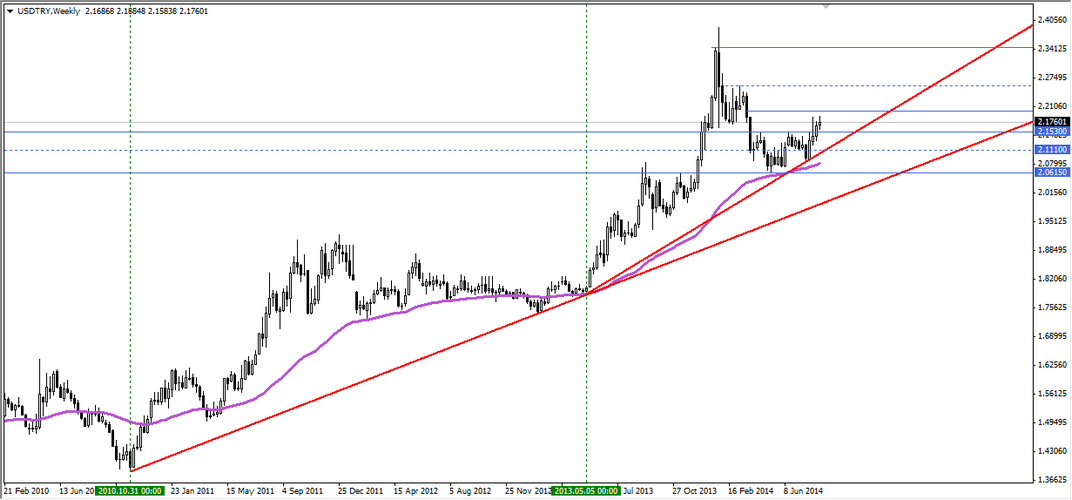

USD/TRY ANALİZİ

Cumhurbaşkanlığı seçimi, ardından kredi derecelendirme kuruluşlarından gelen açıklamalar ve son olarak da AK Parti genel başkan ve başbakan isminin belirlendiği bir haftada USDTRY kurunun hareketlerini incelediğimizde yukarı yönlü çıkışın devam ettiğini görmekteyiz. Bir yandan Dolar Endeksindeki yükseliş, diğer yandan da Türk Lirası üzerindeki negatiflik USDTRY kurunun hafta içerisinde 2,1885 seviyesini test etmesine katkı sağladı.

USDTRY kurunu haftalık grafikte incelediğimizde 31 Ekim 2010 tarihinde başlayan uzun, 5 Mayıs 2013 tarihinden itibaren başlayan orta vadeli yükseliş trendinde seyrini sürdürmektedir. 55 haftalık üssel hareketli ortalama da mevcut yükseliş trendinin en önemli destekçisidir. Şu sıralar bu ortalama 2,0830 seviyesinden geçmektedir.

USDTRY kurunu teknik olarak incelediğimizde psikolojik bir bariyer olan 2,2000 seviyesi bundan sonraki süreçte kurdaki yön kavramı ve seyri hakkında bize önemli sinyaller verebilir. USDTRY kuru eğer yukarı yönlü çıkışlarına devam etmek istiyorsa 2,200 psikolojik bariyerini geçmesi gerekmektedir. Böyle bir durumda 2,2215 ve 2,2445 seviyeleri hedeflenmek isteyebilir. Aksi takdirde yeni hafta da tepki satışlarını görmemiz kaçınılmazdır.

Peki, tepki satışlarında dikkat etmemiz gereken seviye nedir?

USDTRY kuru eğer 2,2000 bariyerini geçemezse uzun bir süredir üzerinde ısrarla durduğumuz 2,1530 seviyesine yaklaşmak isteyebilir. Özellikle de tepki satışlarının tamam mı devam mı diyebileceğimiz kritik seviye 2,1530 olarak belirlenmiştir. 2,1530 destek noktasının aşağı yönlü kırılması durumunda alıcılı seyirde ısrarcı olmamalı ve orta vadeli yeni alımlar için bekleyiş içerisinde olmalıyız. Kısa vadeli olarak da tepki satışları 2,1530 altında 2,1320 ve 2,1110 olarak etkisini hissettirebilir.

Genel görünüme baktığımızda 2,1530 destek noktası üzerinde yukarı yönlü hareketlerin devam etme ihtimalinin bir adım daha önde olduğu şeklindedir.

Destek: 2,1680-2,1530-2,1320

Direnç: 2,1885-2,2000-2,2215

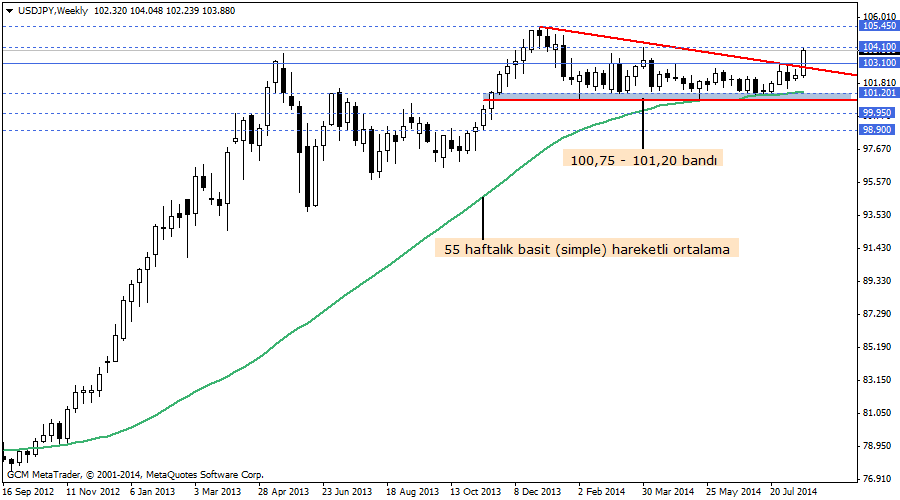

USD/JPY ANALİZİ

Dolar’ın hafta boyunca güç kazanmasıyla birlikte, USD/JPY paritesinde de yükselişlerin etkili olduğunu ve kritik bölgelerin aşıldığını gördük. Özellikle haftanın ikinci gününde konut verileriyle birlikte destek bulan Dolar maratonu, FOMC toplantı tutanaklarında üyelerin beklenenden erken faiz artırımı olasılığını belirtmeleriyle birlikte devam etti ve Mart ayının başından bu yana en yüksek haftalık yükseliş hareketi karşımıza çıktı. Önümüzdeki hafta özellikle ABD tarafında açıklanacak olan takvim verileri, FED’in ilk faiz artırımının zamanlamasına dair beklentilerin şekillenmesine neden olarak pariteyi etkileyebilir.

Teknik olarak incelediğimizde, uzun süredir takibini gerçekleştirdiğimiz ve kırmızı renkle belirttiğimiz formasyonun, Dolar’ın değer kazandığı haftayla birlikte sona erdiğini görüyoruz. 103,10 seviyesinin geçilmesiyle birlikte oluşan bu sonrasında, kanalın üst noktasını da oluşturan 103,10 bariyeri üzerinde yükseliş baskısının etkili olması beklenebilir. Bu süreçte 104,10 ve 105,45 seviyeleri önemli basamaklar olarak karşımıza çıkmaktadır. Özellikle 105,45 seviyesi, uzun vadeli düşüş trendinin sınırını oluşturması nedeniyle, önümüzdeki hafta dikkatle takip edilmelidir.

Paritede tekrar düşüş beklentisi oluşturabilmek için, 104,10 seviyesinin etkileri takip edilmelidir. 5 ayın zirvesi olan bu seviyenin geçilememesi, paritede toparlanma hareketine neden olabilir. Olası düşüşlerde toparlanmanın varabileceği nokta, satış yönlü beklentiler açısından önemlidir. 103,10’un kırılması, kanalın tekrar aktif hale gelmesine neden olabilir.

Destek: 103,10 – 102,50 – 102,00

Direnç: 104,10 – 104,80 – 105,45

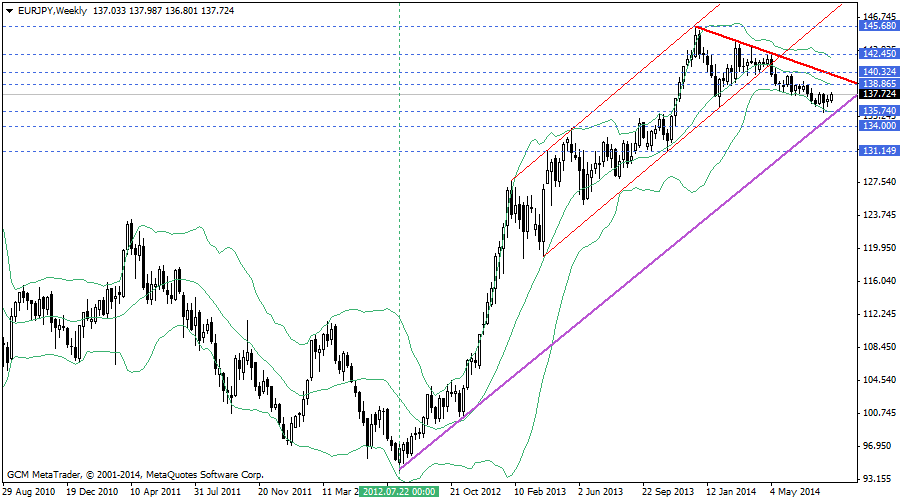

EUR/JPY ANALİZİ

Hafta boyunca jeopolitik risklerdeki zayıflamayla birlikte güvenli liman olarak nitelendirilen Yen’den çıkış gerçekleştiğini görmüştük. Dolar endeksindeki sert yükselişle birlikte, Euro’nun Yen karşısındaki kazancının zayıf bir görünümle karşımıza çıktığını ifade edebiliriz. Önümüzdeki hafta Euro Bölge’sinde kritik bir süreçte bulunan Alman ekonomisine dair verilerin yanı sıra, Bölgesel bazdaki verilerin takibi de sürdürülmelidir.

Teknik olarak incelediğimizde, kırmızı renkle belirttiğimiz düşüş trendine karşın, 135,74 seviyesinin 2012 yılı ortasından bu yana süren yükseliş trendine destek sağlamayı sürdürdüğünü görüyoruz. Yükseliş trendinin sınırında oluşan bu sınırlayıcı etkiyle birlikte, 135,74 seviyesi üzerinde yükseliş baskısının etkin olması beklenebilir. Bu kritik süreçte 138,86 ve 140,32 seviyeleri hedeflenebilir.

Paritede düşüş yönlü beklenti oluşturabilmek için 138,86 seviyesinin uygulayabileceği olası baskı takip edilmelidir. Bu durumda gerçekleşebilecek satışların, yükseliş trendinin sınırını oluşturan 135,74 seviyesi kırılana dek tepki hareketi olduğu unutulmamalıdır. 135,74’ün kırılması, daha kalıcı düşüş beklentilerini tetikleyebilir.

Destek: 136,21 – 135,74 – 134,85

Direnç: 138,10 – 138,86 – 140,32

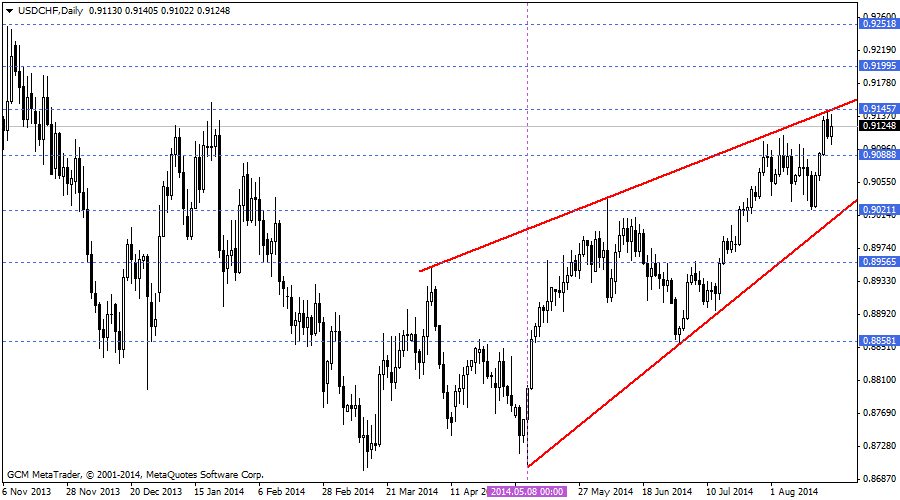

USD/CHF ANALİZİ

Dolar endeksindeki yükselişin ön plana çıktığı haftada, USD/CHF paritesinin Mayıs ayı başından bu yana en büyük haftalık kazancını gerçekleştirmekte olduğunu ifade edebiliriz. ABD’de konut verileriyle birlikte başlayan Dolar yükselişi, FOMC toplantı tutanakları etkisiyle sürdü. Önümüzdeki hafta verilerin takibi sürdürülürken, bir yandan da İsviçre Frangı’nın güvenli liman olarak talep görmesi nedeniyle jeopolitik riskler izlenecek.

Günlük grafiği teknik olarak incelediğimizde, 8 Mayıs 2014 tarihinde başlayan ve kırmızı renk ile belirttiğimiz yükseliş kanalının güncelliğini koruduğunu görmekteyiz. Hafta boyunca Dolar’ın güç kazanmasıyla birlikte yükselen USD/CHF paritesinde, artık her yeni zirve, yeni yılın rekor bölgelerine doğru ilerlemeye yol açacağı için veri takibinin bir kat daha önemli hale geldiğini ifade edebiliriz.

Kanal ortasında bulunan 0,9088 seviyesinin geçilmesiyle birlikte yükselişlerin kanalın üst noktasını test ettiğini ve bu süreçte yatay hareketlere dönüştüğünü görüyoruz. 0,9088 seviyesi üzerinde yükseliş baskısının etkisini hissettirebilmesi için, mevcut kanalın geçilmesi, yani kanal üst noktası olan 0,9145 bariyerinin aşılması gerekmektedir. Bu durumda alım yönlü baskıların netlik kazanması beklenebilir. Belirttiğimiz gibi, bu şartla birlikte oluşabilecek her zirve, yeni yılın rekor seviyeleri için birer adım olacaktır.

Paritenin yeni rekorlara doğru ilerlemesi ve kanalın üst noktasında şu ana kadar sınırlanan yükseliş hareketi sonrasında, tepki satışlarının oluşma potansiyeli artabilir. Kanalın üst noktası olan 0,9145’in geçilememesiyle destek görebilecek bu durumda 0,9088 seviyesi hedeflenebilecekken, bu seviyenin kırılması kanal alt bölgesine doğru fiyatlamaların gerçekleşmesine neden olabilir.

Destek: 0,9088 – 0,9021 – 0,8956

Direnç: 0,9145 – 0,9199 – 0,9251

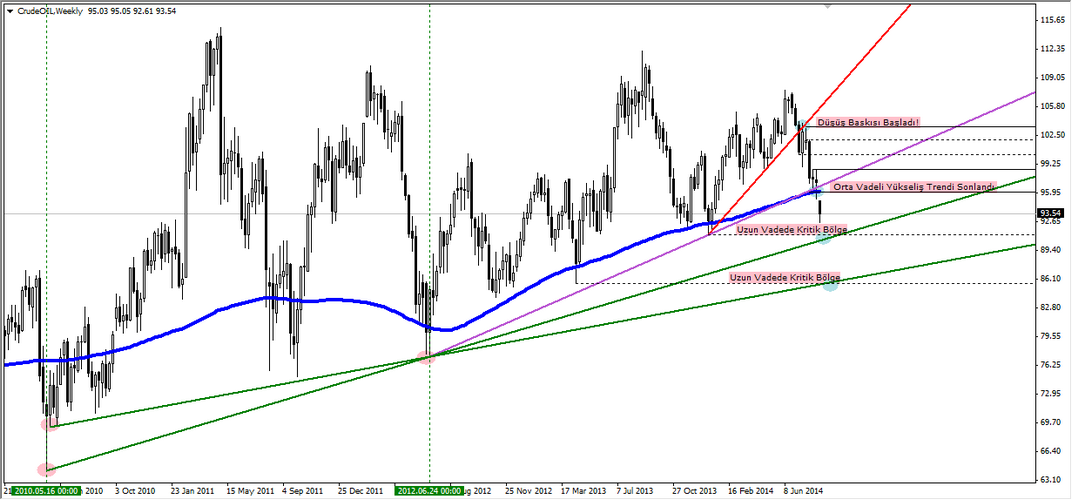

HAM PETROL ANALİZİ

Jeopolitik risklerle başlayan ve 200 haftalık basit hareketli ortalama altında devam eden hareketlerle birlikte devam eden satıcılı seyirle test edilen 92,60 seviyesi testi sonrasında Ham petrol fiyatında kısa vadeli tepki alımlarının etkili olduğunu gördük. Ham petrol fiyatı bu çıkışlarını 94,45 seviyesine kadar taşısa da şu sıralar 93,60 seviyesine yakın hareketlerine devam etmektedir.

Teknik olarak Ham Petrol fiyatını incelediğimizde gerek kısa gerekse orta vadeli satıcılı seyrin devam ettiğini söyleyebiliriz. Ancak 16 Mayıs 2010 tarihinden itibaren devam eden uzun vadeli yükseliş trendi henüz sonlanmış değil. Bu bağlamda da kısa ve orta vadeli satıcılar her ne kadar piyasada etkisini hissettiriyor olsa da uzun vadeli alıcıların piyasada yer aldığını unutmamak gerekir. 91,20 ve 85,50 gibi seviyeler uzun vadeli alıcılar için yeniden harekete geçmesi beklenilen seviyeler olarak karşımızdadır.

Peki, bu seviyeler test edilecek mi?

Bu soruyu 200 haftalık basit hareketli ortalama olan 96,16 seviyesi ile cevaplayabiliriz. Ham Petrol fiyatı eğer 200 haftalık basit hareketli ortalama altında hareketlerini sürdürürse kısa e orta vadeli satıcılar yukarıda belirlemiş olduğumuz kritik destek noktalarını hedeflemek isteyebilir. Uzun vadeli alıcıların yeniden güçlü konumunu sürdürebilmesi içinse 200 haftalık basit hareketli ortalamadan ziyade son haftaların tepe noktası olarak kaydettiğimiz 98,55 bariyerinin geçilmesi gerektiğini unutmayalım.

Destek: 92,60 – 91,20 – 90,00

Direnç: 94,45 – 96,16 – 98,55

ALTIN ANALİZ

- İsrail – Gazze ve Ukrayna – Rusya – Irak arasında yaşanılan gerilimler,

- ABD Merkez Bankası’nın (FED) istihdamdaki iyileşmeden dolayı faiz oranında artırım düşüncesini daha net ifade etmesi,

- ABD borsa endekslerinde yaşanılan yukarı yönlü hareketler ve yeni rekor seviyelerinin test edilmesi, (Özellikle de S&P500 endeksinde)

- ABD 10 yıllık Hazine Tahvil Faiz Oranının önemli bir gerileme kaydetmesi sonrasındaki yukarı yönlü çıkış isteği, (Özellikle de 2,40 seviyesi üzerinde kalma isteği)

- Dolar Endeksinin yükselişlerini 82,00 seviyesinin üzerine taşıması,

- Dünya Altın Konseyi raporlarında Fiziki Altın talebinin azaldığının görülmesi,

Yukarıdaki maddeler Altın fiyatının son zamanlarda fiyatlama içerisine aldığı makro-ekonomik gelişmeler olarak belirlenmiştir. Özellikle gerilimlerin azalması ve FED’in faiz artırımına ilişkin cesur açıklamaları ile 1300 seviyesi altında hareketlerini sürdüren Altın, bu hafta gerçekleştirdiği düşüşlerini 1272 ile sınırladı ve şu sıralar 1276 seviyesinde hareketlerine devam etmektedir. Yukarıda sizlerle paylaşmış olduğumuz makro-ekonomik gelişmeler bundan sonraki süreçte de kıymetli madenler üzerinde fiyatlamalarda yer verilecek gelişmeler olarak bilinmelidir.

Teknik olarak altın fiyatını incelediğimizde 1265 destek noktası yeni haftada dikkatle takip edilmelidir. Özellikle de satıcılı seyrin devam edebilmesi için kanalın alt noktası olan 1265 desteğinin kırılması gerekmektedir. Bu şart sağlanırsa 1240 ve 1210 destekleri bundan sonraki yeni hedef seviyeleri olarak değerlendirilebilir. Aksi takdirde bir müddet daha 1265 – 1345 arası bant hareketini sürdürmek isteyebilir. (1345 bariyeri haftalık grafikte kanalın üst noktası olarak belirlenmiştir.)

Destek: 1265–1240-1210

Direnç: 1292-1303-1322

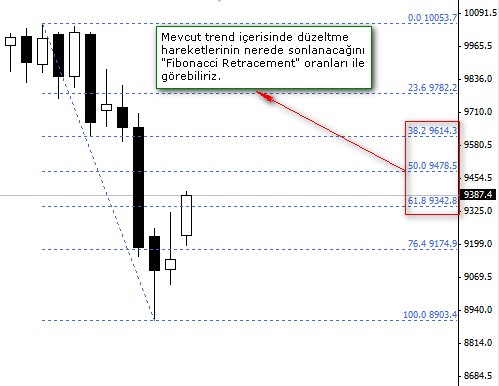

DAX30 ANALİZ

Dax30 endeksi uzun bir süredir ( 3 Haziran 2013) devam ettirdiği ve her fırsatta etkisini hissettirdiği yükseliş trendini 9515 seviyesini aşağı yönlü kırarak sonlandırdı ve bu tutum endeksin ilk etapta 8900 seviyesine kadar gerilemesini destekledi.

8900 seviyesi test edildikten sonra gerek ABD gerekse Avrupa borsalarında yaşanılan yukarı yönlü çıkış özellikle Dax30 işlemcilerinin kafasını karıştırırken Endeks için bundan sonraki süreçte düşüşler mi yoksa yükselişler mi devam edecek sorusu sorulmaya başlandı.

Dax30 endeksini incelediğimizde 10055 seviyesinden başlayan satıcılı seyrin 8900 ile sınırlı kaldığını ve 8900 seviyesinden toparlanarak 9412 seviyesine kadar devam ettiğini görmekteyiz. Son zamanlarda yaşanılan yukarı yönlü hareketler, mevcut satış baskısı içerisindeki düzeltme (tepki) yükselişleridir. Bu bağlamda da önümüzdeki süreçte Dax30 endeksinde yaşanılacak olası satış baskısı öncesinde endeksin hangi noktada yükselişlerini tamamlayacağını belirleyebilmek, hem kısa vadeli alıcıları hem de orta vadeli satıcıların kazanç & kayıp tablosunu önemli derecede etkileyecektir.

Dax30 endeksi, tepki alımlarını nereye kadar devam ettirebilir?

Bu tarz soruların cevabını genellikle “Fibonacci Retracement” ile kolaylıkla verebiliriz. Çünkü Fibonacci Retracement, mevcut trend içerisinde ne kadarlık düzeltme hareketi gerçekleştireceğini yüzdesel oranlar vasıtası ile bizlerle paylaşmaktadır. Kabaca bir örnek verecek olursak “0 – 100” arasındaki hareketlerin teknik düzeltmesi “38,2 – 50,00 ve 61,80” aralığında sonlanması ve ideal düzeltme rakamının ise 50,00 olduğu bilinmektedir.

Bu bağlamda da 10055 seviyesinden başlayan ve 8900 seviyesinde sınırlanan düşüşlerin, tepki alışlarının fibonacci %61,8 – %50 – %38,2’lik seviyelerde sonlanma ihtimali güçlüdür. Bu seviyeler sırası ile 9342, 9478 ve 9614 olarak karşımıza çıkmaktadır.

Fibonacci Retracement oranları ve bu oranların karşılığındaki seviyelere ilaveten 3 Haziran 2013 tarihinden itibaren etkisini hissettiren ve 9515 seviyesi aşağı yönlü kırıldıktan sonra yükseliş trendinin sonlandığını net bir şekilde gözlemlediğimiz 40 Haftalık Basit Hareketli ortalama da, yukarıda ifade ettiğimiz düzeltme yükselişlerin nerede sonlanabileceğine ilişkin seviyeler, bize önemli bir katkı sağlayabilir. Bu bağlamda da 9342 – 9614 aralığında sonlanması beklenilen tepki alımlarında özellikle 40 haftalık basit hareketli ortalamanın test edilebilme ihtimali de gündemimizde yer alabilir. Endeks bu hafta 9412 seviyesini test etmiş, şu sıralar 9360 seviyesine yakın hareketleri sürdürmektedir.

Bütün bu açıklamaları özetleyecek olursak 8900 seviyesinden başlatılan yükselişlerin kısa vadeli tepki olduğunu, ancak orta vadeli olarak aşağı yönlü baskının devam etmek istemesi nedeniyle mevcut tepkilere dikkat etmemiz gerektiğini söyleyebiliriz. İlaveten Fibonacci oranları ile 40 haftalık basit hareketli ortalama da bize düzeltme yükselişlerinin nerede sonlanabileceğine ilişkin önemli sinyaller verebilir.

Destek: 9174-9030-8900

Direnç: 9478-9614-9782

S&P500 ANALİZ

11 Kasım 2012’den beri devam eden yükseliş trendinde her fırsatta dile getirdiğimiz 1890 desteği ve 34 haftalık basit hareketli ortalama, mevcut yükseliş baskısının devamı açısından endeks işlemcilerine önemli sinyaller verdi ve S&P500 endeksi bu hafta 1985 seviyesi üzerinde 1991 seviyesini test ederek yeni rekor seviyesini değiştirmiş oldu.

Son iki aydır S&P500 endeks analizimizde 1890 ve 34 haftalık basit hareketli ortalama üzerinde durmuş, yaşanılacak tepki satışlarının uzun vadeli alım fırsatı olarak değerlendirilmesi gerektiğini sizlerle paylaşmıştık. S&P500 endeksi 1890 seviyesini test ettikten sonra yükseliş trendi içerisindeki yolculuğunu 1991 seviyesine kadar sürdürmüş oldu.

Endekste yaşanılan bu çıkış sonrasında yeni rekor seviyeleri ihtimalleri gündeme gelmekte ve bu tutum olası tepki satışlarının yeniden alım fırsatı olarak değerlendirilmesi gerektiği hususunu yeniden gündeme almamızı sağlamaktadır. Bu bağlamda da bu hafta 1958 seviyesi dikkatle takip edilecektir. Endeks eğer 1958 desteği üzerinde kalabilirse bu haftanın tepe noktası olan 1991 seviyesini geçmek isteyebilir. Bu da 2002 ve 2010 seviyelerinin hedeflenmesi açısından önemlidir. Endeksin 1958 desteğini kırması durumunda ise tepki alımlarının 1920 seviyesine kadar devam etme ihtimali göz önüne alınmalıdır. Ancak unutulmamalıdır ki genel görünüm 1890 destek noktası üzerinde yükseliş trendinde kanalın üst noktası olarak belirlenen 2037 seviyesinin hedeflenmesi şeklindedir.

Destek: 1978-1958-1942

Direnç: 1991-2002-2010

GCM Forex Haftalık Bülteni Hazırlayanlar:

Başanalist: Kudret AYYILDIR– “EURUSD, GBPUSD, USDTRY, Ham Petrol, Altın, Dax30 ve S&P500 Analizi”

Analist: Sermet DOĞAN– “Makro-Ekonomik Gelişmeler ve Ekonomik Takvim”

Yardımcı Analist: Umut TUNCER– “USDJPY, EURJPY ve USDCHF Analizi”

NOT:Bu analizler GCM Forex’den izinsiz olarak yayınlanamaz, kaynak gösterilmeden kullanılamaz.