15 – 19 Eylül 2014 Forex Piyasası Parite, Emtia ve Endeks Haftaya Bakış Analizi

“Piyasalar geçen hafta neleri konuştu?”

Ekonomik takvim veri akışı açısından nispeten zayıf olarak değerlendirebileceğimiz Eylül ayının geride kalan haftasında, jeopolitik gündem ve makro-ekonomik beklentiler piyasalara damgasını vurdu. İskoçya’nın bağımsızlık referandumuna ilişkin yayınlanan bir anketin sonuçları Avrupa tarafında belirsizliği artırırken, ABD, IŞİD isimli örgüt ile mücadele için adım atma kararı aldı. Avrupa Birliği (AB) ise Rusya’ya uyguladığı yaptırımları genişletirken, Ukrayna’nın doğusundaki gerilim devam etti. Özellikle Asya-Pasifik tarafından gelen veri akışı yoğun geçti ancak, politika yapıcılar tarafından yapılan açıklamalar da batıda yakından izlendi. Yurtiçinde de gündemin yoğun olduğunu ifade edebiliriz.

–ABD–

11 Eylül saldırılarının yıl dönümüne rastlanan haftada, ABD’nin gündeminde yer alan önemli başlıklardan bir tanesinin Irak Şam İslam Devleti (IŞİD) örgütüne karşı Obama yönetiminin aksiyon alma kararı olduğunu ifade edebiliriz. Kongre ile görüştükten sonra ABD Başkanı, IŞİD ile mücadele etme planını Çarşamba günü açıkladı. 4 maddelik içerikte kara operasyonu yer almazken, örgütü tamamen yok etmek için bazı ülkeler ile işbirliği yapılacağı duyuruldu. Bunun yanında ABD, Irak’a daha fazla askeri danışman yollama kararı aldı.

Ekonomik takvimin ABD için geride kalan hafta yoğun olduğunu söyleyemeyiz. Ancak ülkenin Merkez Bankası’nın (FED) erken bir faiz artırımına gideceği yönündeki spekülasyonlar, hafta boyunca küresel piyasalarda varlık fiyatlarına yön veren ana unsurlardan biri olarak yer aldı. Bu paralelde Dolar genel olarak hafta genelinde değer kazanma eğilimi içerisinde seyretti. Perşembe günkü istihdam talepleri verisi, tahminlerin üzerinde gerçekleşirken, olumsuz istihdam datalarına bir yenisi daha ekledi. Cuma günü yayımlanan rakamlarda ise perakende satışlar beklentinin üzerinde gerçekleşirken, öncü Michigan hassasiyeti verisi ise 84.6 ile tahminleri aştı.

–Avrupa–

Avrupa kıtasında gündem geride kalan hafta daha çok İskoçya referandumundan oluştu diyebiliriz. İskoçların bağımsızlık yolunu seçebileceği ve bunun getireceği belirsizlik piyasalarda baskı yaparken, hafta içerisindeki anketlerde bağımsızlık karşıtlarının daha fazla olduğunun görülmesi, kaygıları bir miktar azalttı. Hafta boyunca yaşanan gelişmeler arasında Draghi’nin konuşmasının yanında İngiltere’den gelen açıklamalar ve yurtiçi piyasalardaki gelişmeler izlendi.

Avrupa Merkez Bankası (ECB) Başkanı Mario Draghi, hafta içerisinde Milano’da gerçekleştirdiği konuşmalarda, varlığa dayalı menkul kıymet alımlarının büyüklüğü konusunda spesifik bir ifade kullanmazken, programın büyük olacağını söyledi. Draghi ayrıca hükümetlere, varlıklara ilişkin güvence sağlamaları konusunda çağrıda bulundu.

Yurt içinde ise bu hafta yoğun bir gündem yaşandı. Sanayi üretimi haftanın ilk iş gününde tahminlerin üzerinde bir artış kaydederken, büyüme oranı ise beklentilerin altında kaldı. Cari açık ise yine öngörülenin üzerinde gerçekleşti. Kredi derecelendirme kuruluşu Fitch Türkiye hakkında değerlendirmelerini açıkladı ve yeniden dengelemenin ilerleyen dönemde daha zorlu olacağını belirtti. TCMB Başkanı Erdem Başçı ise para politikası başlıklı sunumunda, gıda fiyatlarındaki geçici hareketin etkisini kaybetmesi ile enflasyonun gerileyebileceğini söyledi.

İngiltere tarafında ise geride kalan hafta ülkenin Merkez Bankası’ndan (BOE) gelen açıklamalar ve İskoçya gündemi izlendi. BOE Başkanı Mark Carney’nin açıklamalarında faiz artırımının 2015’in bahar aylarında yapılabileceği ifadesi dikkat çekti. Diğer taraftan, EUR/CHF paritesinin, İsviçre Merkez Bankası’nın (SNB) taban fiyatı olan 1,20 seviyelerine yeniden yaklaşması ile Banka’dan gelen negatif faizlerin düşünülebileceği yönündeki açıklama, Frank’ta değer kayıpları görülmesini sağladı.

–Asya-Pasifik–

Asya tarafında geride kalan hafta Yeni Zelanda’dan, Çin ve Avustralya’ya kadar oldukça yoğun bir gündem vardı. Hafta başında Çin’in rekor seviyeye yükseldiği görülen ticaret fazlasına rağmen ithalatındaki azalma, dünya talebinin cansız kalmış olabileceği yönünde değerlendirildi. Enflasyon oranı ise %2 ile Asya’nın en büyük ekonomisinde tahminlerin altında kalırken, Çin hükümetinden yeni reformlar yapılacağı yönünde açıklamalar geldi.

Asya’nın en büyük ikinci ekonomisinde ise geçen hafta yine dikkat çeken gelişmeler izlendi. FED ile Japonya Merkez Bankası’nın (BOJ) para politikalarındaki ayrışma öne çıkarken, USD/JPY paritesi son 6 ayın en yüksek seviyesine yükseldi. Hafta içerisinde Japonya Başbakanı ile de temaslarda bulunan BOJ Başkanı Kuroda, gerektiğinde yeni adımlar atmaya hazır olduklarını ifade etti.

Perşembe sabahı Avustralya ve Yeni Zelanda için önemli bir gündü diyebiliriz. 4 ay üst üste faiz artırımlarına gittikten sonra politika faiz oranını bu kez sabit bırakan Yeni Zelanda Merkez Bankası’nın (RBNZ), faizleri bir süre dada yükseltmeyeceğini açıklaması, ülkenin para biriminde baskı yaptı. Avustralya’da ise istihdam verileri, aynı gün içerisinde gündemde yer aldı. İşsizlik oranı 12 yılın en yüksek seviyesinden %6.1’e gerilerken, istihdam değişimi verisi ise beklentileri aşmakla kalmadı ve rekor kırdı.

Geride kalan haftanın bu yoğun gündeminden sonra piyasaları yeni 5 günlük işlem döneminde de kritik gelişmelerin beklediğini ifade edebiliriz. FOMC toplantısı ve İskoçya referandumu öne çıkarken, BOE’nin toplantı tutanakları, SNB’nin para politikası kararları ve FED Başkanı Yellen’ın konuşmaları dikkat çekiyor. Ayrıca yine Ukrayna ve Ortadoğu haberleri yakın mercek altında yer alacak başlıklar arasında öne çıkıyor. FOMC basın toplantısının yanında Yellen’ın Perşembe günü bir konferansta daha konuşma yapması bekleniyor.

“Ekonomik takvimde öne çıkanlar”

Çin – Ticaret Dengesi; Dünyanın en büyük ikinci ekonomisine ilişkin gelişmeler ve beklentiler, küresel piyasalarda varlık fiyatları üzerinde etkili olabilirken, risk algısında da değişiklikler gerçekleşmesine neden olabilmektedir. Bu nedenle Çin için Cumartesi günü açıklanacak olan sanayi üretimi verisi önem taşıyan makro-ekonomik göstergeler arasında değerlendirilebilir. Son iki aydır %9 civarında yükseliş kaydeden Asya’nın en büyük ekonomisinin sanayi üretiminin Ağustos ayında %8.8’lik bir artış kaydetmesi bekleniyor. Rakamın beklentiden farklı bir görünüme işaret etmesi halinde, Altından petrol fiyatlarına, bakırdan borsa endekslerine kadar birçok finansal araç fiyatı etkilenebilir. Ayrıca Çin ile iyi ticari ilişkiler içerisinde olan Avustralya ve Yeni Zelanda gibi ülkelerin para birimleri ve gelişen ülke varlıkları, söz konusu veri ile yön arayabilir. Çin’in sanayi üretimi datası Cumartesi günü açıklanacağı için, piyasaların yeni haftaya başlarken fiyat değişimleri yakından izlenmeli. Sanayi üretimi ile birlikte sabit varlık yatırımları ve perakende satışlar gibi rakamlar da açıklanacak.

Türkiye – İşsizlik Oranı; Üç aylık işsizlik ortalamasını verecek olan Türkiye İstatistik Kurumu’nun (TÜİK) yayımlayacağı işsizlik oranı verisi bu hafta yurtiçi piyasalarda yakından izlenecek. Bütçe dengesi rakamlarından bir saat önce açıklanacak söz konusu makro-ekonomik gösterge Mayıs ayında yayımlanan datadan bu yana düşüş gösteriyor. Son olarak %8.8 seviyesinde gerçekleşen işsizlik oranı, çift haneli sayılardan düşüş göstermişti. Sanayi üretimindeki artış hızının azalmasına (son açıklanan veri dışında) rağmen işsizliğin düşmeyi sürdürmesi, Türkiye’de istihdamın endüstri dışındaki sektörler ile canlı kaldığı şeklinde değerlendirilebilir. Açıklanacak veri, yurtiçi piyasalardaki varlık fiyatları üzerinde etkili olabileceği için mercek altında olacak.

ABD – New York FED İmalat Endeksi; ABD’de New York Merkez Bankası tarafından hazırlanan ve bölgenin üretim sektöründeki sağlığı gösteren endeks, piyasaların yakından izlediği makro-ekonomik veriler arasında yer almaktadır. ABD Merkez Bankası’nın (FED) da mercek altına aldığı rakam, verilecek para politikası kararları üzerinde etkili olabilir. Sıfır seviyesinin üzerindeki verilerin imalat da genişlemeye işaret ettiği New York FED göstergesi, Mayıs ayında önemli bir yükseliş kaydetmişti. Daha sonra genel olarak bu olumlu seyrini koruyan endeks, Ağustos ayında beklentilerden daha fazla bir düşüş kaydederek hayal kırıklığı yarattı. Söz konusu ekonomik indikatörün beklentinin üzerinde yayımlanması Dolar’a yükselişler getirebilecekken, tahminin altındaki rakamlar ise ABD’nin para biriminde kayıplara neden olabilir.

ABD – Sanayi Üretimi; Kapasite kullanım oranı verisi ile birlikte açıklanacak olan ABD’nin sanayi üretimi göstergesi, haftanın ilk işlem gününde dünyanın en büyük ekonomisindeki ilerleyişe ilişkin bilgiler verecek. Temmuz ve Ağustos aylarında %0.4 artış gösteren endüstriyel üretim, ham petrol, ABD borsa endeksleri ve Dolar üzerinde fiyat değişimlerinin görülmesini yol açabilir. Verinin, beklentinin altında kalması ABD’nin para biriminde aşağı yönlü hareketlere zemin oluşturabilecekken, öngörülen rakamın üzerindeki datalar yükselişlere destek olabilir.

Japonya – BOJ Başkanı Kuroda’nın Konuşmaları; Geride kalan hafta içerisinde ülkesinin ekonomisine ve Japonya Merkez Bankası’nın (BOJ) para politikalarına ilişkin değerlendirmeleri basına yansıyan Kuroda, genel çerçevede yeni bir ifade kullanmamıştı. Japonya Başbakanı Abe ile bir araya gelen BOJ Başkanı Kuroda, Nisan ayındaki vergi artışının ülke ekonomisine olan etkilerini masaya yatırmıştı. Başbakan’dan herhangi bir talimat almadığını ifade eden Kuroda, BOJ’un %2 enflasyon hedefine ulaşabileceğini düşündüğünü Abe’ye aktardığını belirtti. Salı günü Osaka’da Perşembe günü ise Tokyo’da konuşmalar yapması beklenen Başkan’ın daha önceden kurmadığı cümleler kullanması beklenmese de, para politikalarına ilişkin yapacağı değerlendirmeler önem taşıdığı için dikkatle izlenecek.

İngiltere – Enflasyon Oranı (CPI); İngiltere’nin gündemi geride kalan hafta oldukça yoğundu. Gerek İskoçya’nın bağımsızlık referandumundan çıkacak sonuçlara ilişkin spekülasyonlar, gerekse İngiltere Merkez Bankası (BOE) Başkanı Mark Carney’nin açıklamaları, Sterlin üzerinde etkili olan ana faktörler olarak öne çıktı. İskoç halk oylaması öncesinde, BOE’nin para politikasında atacağı adımlar adına ipuçları verebilecek enflasyon oranı ise bu haftanın ada ülkesi için önemli verileri arasında yer alıyor. Temmuz ayında %1.6 olarak açıklanırken tahminlerden daha fazla gerileyen CPI verisi, BOE’nin faiz artırım tarihini öteleyebileceği beklentilerini canlandırmıştı. Bu paralelde de Sterlin’de düşüşlerin hız kazanması dikkat çekmişti. Söz konusu makro-ekonomik göstergenin beklentinin altında açıklanması halinde Sterlin’de değer kayıpları öne çıkabilecekken, verinin tahmini aşması halinde yükselişler izlenebilir.

Euro Bölgesi – Almanya ZEW Ekonomik Hassasiyeti; Euro Bölgesi’nin en büyük ekonomisine sahip Almanya için, ZEW Enstitüsü’nden açıklanacak ekonomik hassasiyet verisi, piyasalarda yakından izlenen rakamlar arasında yer almaktadır. Önem derecesinin yüksek olduğunu ifade edebileceğimiz ZEW verisi, Euro üzerinde sert hareketlerin görülmesini sağlayabilir. Euro Bölgesi’ndeki zayıf ekonomik aktiviteler ve Ukrayna geriliminin getirdiği belirsizlik Alman ekonomisi üzerinde baskı yapan unsurlar olmaya devam ediyorlar. Son 8 aydır düşüş kaydeden Almanya’nın ZEW ekonomik hassasiyet verisi, Ocak ayındaki 61.7 seviyesinden, Ağustos’ta 8.6 düzeyine kadar geriledi. 8 aydır beklenti rakamının altında açıklanan endeksin yine tahminden daha düşük gelmesi halinde Euro’da kayıplar izlenebilir. Ancak öngörüleni aşacak bir ZEW verisi, kıtanın ortak para biriminde yükselişlere zemin oluşturabilir.

ABD – Enflasyon Oranı (PPI); ABD için Çarşamba günü açıklanacak Tüketici Fiyat Endeksi (TÜFE – CPI) öncesinde izlenecek Üretici Fiyat Endeksi (ÜFE – PPI) verileri, piyasaların gündeminde yer alacak makro-ekonomik göstergeler arasında bu hafta kendisine yer bulacak. Temmuz ayında %0.1 artış kaydeden PPI, bir önceki dönemde ise %0.4’lük bir yükselişe işaret etmişti. 2012 Eylül’ünden bu yana %1.0 seviyesinin altında gerçekleşen rakamın Ağustos ayı için açıklanacak datası, Federal Açık Piyasa Komitesi’nin (FOMC) toplantısından çıkacak kararlar ve CPI rakamları öncesinde yatırımcıların merceği altında yer alacak.

Kanada – BOC Başkanı Poloz’un Konuşması; Kanada Merkez Bankası (BOC) Başkanı Stephen Poloz’un Drummondville Ekonomik Gelişim Topluluğu’nda yapacağı konuşma, bu hafta yatırımcıların dikkatle izleyeceği gelişmeler arasında yer alıyor. Ayın başında yapılan BOC’un toplantısından sonra Poloz, iki yıl içerisinde Kanada ekonomisinin kapasitesine geri dönmesini beklediklerinin altını çizmişti. Başkan’ın konuşmasından önce yapacağı konuşmasının metninin daha önceden web sitesi üzerinden yayınlanabileceğini bilmek, yatırımcılara fayda sağlayacaktır. Poloz’un TSİ 19:45’de kürsüye çıkması beklenirken, ilgili topluluğun ve BOC’un sitelerinde konuşma metni 15 dakika önceden basına sunulabilir.

İngiltere – Alacaklı Sayım Değişimi; Piyasaların İngiltere cephesi, geride kalan hafta oldukça yoğun bir gündem izledi. İskoçya belirsizliğinin yanında, para politikasına ilişkin değerlendirmeler, fiyatlar üzerinde etkili faktörler arasında yer aldı. Yeni haftada ise İskoçya’nın bağımsızlık referandumunun arifesinde, Sterlin ve FTSE-100 endeksinde sert hareketler e yol açabilecek kritik girdiler izlenecek. Bunlar arasında istihdam verileri de önemli rakamlar arasında yer alıyor. Geride kalan ay açıklanan işsizlik oranı veri %6.5’den %6.4’e gerilerken, işsizlik haklarından yararlanmak için başvuruda bulunan İngilizlerin sayısını gösteren alacaklı sayım değişimi verisi, beklentilerin altında olumlu açıklanmıştı. Son 5 aydır beklentilerin altında kalan ortalama kazançlar endeksi ise Haziran’da %-0.2 ile azalışa işaret etmişti. İstihdam piyasasındaki ilerleyişe ilişkin bu göstergeler, İngiltere Merkez Bankası’nın (BOE) atacağı adımlara ilişkin beklentilerin şekillenmesini sağlayabileceği için dikkatle takip edilecek. İşsizlik oranı, ortalama kazançlar endeksi ve alacaklı sayım değişimi verilerinin piyasalara üzerindeki etkilerini, açıklanacak söz konusu rakamları birlikte izleyerek değerlendirmek daha faydalı sonuçlar alınmasını sağlayabilir.

İngiltere – BOE Toplantı Tutanakları; İstihdam göstergeleri ile aynı anda açıklanacak olan İngiltere Merkez Bankası’nın (BOE) 4 Eylül’deki toplantısının tutanakları, piyasalarda merakla beklenecek faktörler arasında yer alıyor diyebiliriz. BOE, ayın başında gerçekleştirdiği toplantısında, politika faiz oranını ve toplam parasal parasal genişleme miktarını değiştirmeme kararı almıştı. Ancak Ağustos ayındaki toplantının geride kalan ay içerisinde yayımlanan tutanaklarında, Banka’nın 9 üyeli Para Politikası Komitesi’nin (MPC) 2 üyesinin, politika faiz oranının 25 baz puan artırılması gerektiği yönünde oy kullandıklarının görülmesi, piyasalarda sürpriz olarak algılanmıştı. 7’ye 2 şeklinde gerçekleşen oylama, BOE üyeleri arasında yaklaşık 3 yıl sonra faiz oranı konusundaki fikir birliğinin bozulduğunu göstermişti. Eylül toplantısının yayımlanacak tutanaklarında ise dikkatler yine MPC’nin faiz değerlendirmesinde üyelerin verdiği oylarda olacak. Martin Weale ve Ian McCafferty’nin 4 Eylül’de faiz artırımı için yanlarına başka üye ya da üyeleri çekip çekemedikleri merakla beklenecekken, tutanakların satır aralarında İngiliz ekonomisine ilişkin değerlendirmeler ve faiz artırımının zamanlamasına ait açıklamalar mercek altında olacak.

Euro Bölgesi – Enflasyon Oranı (CPI); 29 Ağustos’ta açıklanan öncü verisi, Euro Bölgesi’nde enflasyon oranının %0.3 olarak gerçekleştiğini gösteren makro-ekonomik göstergenin nihai rakamı, kıtada ekonomik aktivitelerin ilerleyişini izlemek adına izlenecek. Parasal birlik genelinde CPI verisi 10 aydır %1 seviyesinin altında ve Temmuz ayında ise %0.4’e geriledi. Öncü veriler Ağustos ayında %0.3’e düşerek, enflasyon oranının aşağı yönlü eğilimini sürdüreceğine işaret ediyor. Yayımlanacak rakam Avrupa Merkez Bankası’nın (ECB) para politikalarına ilişkin fiyatlamaların yapılmasına yol açabilir.

ABD – Enflasyon Oranı (CPI); Federal Açık Piyasa Komitesi’nin (FOMC) toplantı kararlarının açıklanması öncesinde yayımlanacak ABD’nin enflasyon dataları, piyasaların merceği altında yer alacak önemli veriler arasında yer alıyor. Temmuz ayında aylık bazda çekirdek ve manşet enflasyon verileri %0.1 olarak açıklanmıştı. ABD Merkez Bankası’nın (FED) para politikalarını ayarlarken yakından izlediği değişkenlerden biri olan CPI rakamları bu açıdan da yakından izlenecek.

*ABD – FOMC Toplantısı; Haftanın ve ayın en önemli gelişmeleri arasında değerlendirebileceğimiz ABD Merkez Bankası’nın (FED) Federal Açık Piyasa Komitesi (FOMC) toplantısı, tüm dünyada merakla bekleniyor. Yeni trendlerin oluşmasını sağlayabilecek FOMC toplantısından çıkacak sonuçlar, piyasalarda sert hareketlerin görülmesine neden olabilir. Kritik beyanatların öncesinde ve sonrasında, başta Dolar olmak üzere birçok finansal araç fiyatı yakından izlenecek.

Çarşamba günü öncelikle dikkatler TR saati ile 21:00’da toplantıdan çıkan sonuçlarda olacak. FED’in tahvil alımlarını 10 milyar Dolar azaltacağı tahmin edilirken, faiz oranında ise bir değişiklik beklenmiyor. Parasal genişlemenin daha fazla/daha az azaltılması ya da azaltılmaması halinde Dolar’da fiyatlamalar hızlanacaktır. Bunun yanında yayımlanacak faiz beyanatındaki ifadeler de büyük önem taşıyor. “Tavil alımları bitirildikten sonra faiz oranları ‘uzun bir süre daha’ düşük seviyelerde kalacak” cümlesindeki, ‘uzun bir süre daha’ ifadesinin yine kullanılmış olup olmayacağı merakla bekleniyor. Eğer söz konusu ifadenin çıkarıldığı görülürse, FED’in faiz artışına bir adım daha yaklaştığı düşünülebilir ve bu da Dolar’ın sert bir değer kazanımı göstermesini tetikleyebilir. Yine aynı saatte ise FED’in ekonomik projeksiyonları, yani içinde bulunduğumuz ve gelecek yıllara ilişkin büyüme, enflasyon ve işsizlik oranı tahminleri izlenecek. FED’in makro-ekonomik göstergelere ilişkin beklentilerini olumlu ya da olumsuz yönde revize etmesi, Banka’nın para politikaları için mesaj verdiği şeklinde yorumlanabilir.

21:00’da sonra dikkatler piyasalarda 21:30’da başlayacak olan FED’in basın konferansında olacak. Banka’nın Başkanı Janet Yellen, mikrofonun arkasına geçerek önce alınan kararlara ilişkin açıklamalarını yapacak. Sonrasında ise basın yetkililerinden gelecek soruların yanıtlanacağı, soru-cevap kısmına geçilecek. Yellen’ın sorular karşısında nasıl bir performans göstereceği dikkatle izlenecekken, özellikle faiz artırımının zamanlamasına yönelik alınabilecek ipuçları büyük önem taşıtacak. Başkan’ın bu konuya ilişkin yapacağı değerlendirmeler Dolar’dan gelişmekte olan ülke varlıklarına, endekslerden emtia fiyatlarına kadar birçok finansal enstrümanda sert değişikliklere neden olabilir.

Yeni Zelanda – Büyüme Oranı (GDP); Yılın ilk çeyreğinde %1.0’lik (çeyreklik bazda) büyüme kaydeden Yeni Zelanda ekonomisinin, ikinci üç aylık döneme ilişkin GDP verisi, Perşembe sabahı piyasaların gündeminde rakamlar arasında kendine ye bulacak. Yeni Zelanda Merkez Bankası’nın (RBNZ) ülke ekonomisindeki ilerleme beraberinde 4 ay üst üste faiz artışına gitmişti. Son toplantısında ise RBNZ bekleme durumuna geçerek, mevcut faiz seviyesinin ekonomik koşullara uyumlu olduğu mesajını vermişti. İkinci çeyrekte %0.6 büyümesi beklenen ülkenin bu rakamın altında bir yol kat ettiğinin görülmesi halinde Yeni Zelanda Doları’nda kayıplar öne çıkabilecekken, tahminin üzerinde bir GDP verisi ise yükselişlere destek olabilir.

İsviçre – Merkez Bankası Toplantısı; Yılın her çeyreğinin son ayında bir araya gelen İsviçre Merkez Bankası’nın (SNB) 18 Eylül’deki yeni toplantısının, bu yıl içerisindeki diğer iki toplantısından daha kritik bir önemde olduğunu ifade edebiliriz. Haziran ayındaki son kararlarında SNB, para politikalarında beklentiler paralelinde bir değişikliğe gitmemişti. Faiz oranını %0.25’te bırakan banka EUR/CHF paritesi için ise 1,20 tabanını korumuştu. SNB, 2008 krizinden sonra Frank’ın güvenli olarak görülmesi ile talebinin arması ve para biriminin değer kazanması sonrasında, 2011’de EUR/CHF paritesinde taban uygulamasına başlamıştı. Maliyeti ve sonuçları ne olursa olsun pariteyi 1,20 seviyesinin altına indirmeyeceğini ifade eden Banka, bu tutumunu o tarihten bu yana devam ettiriyor. Özellikle güçlü Frank’ın, İsviçreli ihracatçıları zorlaması ve ülke ihracatının büyük kısmını Euro Bölgesi’ne geçekleştirdiği için SNB, EUR/CHF paritesi ile yakından ilgileniyor. Son olarak EUR/CHF’nin 1,20 seviyesine çok yaklaşması sonrasında SNB yetkililerinden 10 Eylül’de, negatif faiz oranının değerlendirilebileceği yönünde bir açıklama geldi. Banka’nın pariteye ilişkin taban uygulamasını koruması ve para politikasında bir değişiklik yapması beklenmese de, yapılacak açıklamalar ile daha genişlemeci politikalar izlenebileceği yönündeki olası ipuçları, Frank’ın değerini düşürmek için kullanılabilir. Dolayısı ile SNB’nin toplantısı Frank yatırımcıları için ayın en kritik gelişmesi olabilir.

İngiltere – Perakende Satışlar; İngiltere ekonomisini izlerken yakından takip edilen makro-ekonomik göstergeler arasında yer alan perakende satış rakamlarının, yine masadaki önemli başlıklardan olacağını ifade edebiliriz. Son iki aydır beklentilerin altında kalan rakamın tahmin edilenden farklı gelmesi halinde Sterlin’de fiyat değişimleri izlenebilir. Ancak bu kez, piyasalar aynı gün yapılacak olan İskoçya’nın bağımsızlık referandumuna oldukça fazla odaklandıkları için, perakende satış datasının etkileri ada ülkesinin para biriminde sınırlı bir etki yaratabilir.

ABD – Yapı Ruhsatları; Konut başlangıçları ile birlikte aynı anda açıklanacak olan ABD’nin yapı ruhsatları verisi, dünyanın en büyük ekonomisi içerisindeki konut piyasasına ilişkin bilgiler verecek. Temmuz ayına ilişkin, geride kalan ay açıklanan her iki veri de, beklentilerin üzerinde gerçekleşerek olumlu sinyaller vermişlerdi. Bu kez Ağustos için yayımlanacak söz konusu datalar Wall Street endekslerinde ve Dolar’da fiyat değişimlerinin görülmesine neden olabilir. Aynı anda açıklanacak istihdam talepleri verisi ile yapı ruhsatları ve konut başlangıçları rakamlarını birlikte değerlendirmek daha faydalı olacaktır.

ABD – İstihdam Talepleri; Geride kalan hafta 315 bin Amerikalının işsizlik maaşına başvuruda bulunduğuna işaret eden istihdam talepleri verisi, beklentinin üzerinde, olumsuz açıklanmıştı. 13 Eylül ile biten haftada ise 312 bin Amerikalının işsizlik sigortasından yararlanmak için başvuruda bulunmuş olması bekleniyor. Verinin tahminden farklı olarak gerçekleşmesi, ABD’nin para birimi değerinde değişikliklere neden olabileceği için yatırımcılar tarafından yakından takip edilecek.

ABD – Philadelphia FED İmalat Endeksi; Pazartesi günü yayımlanacak olan New York imalat verisi sonrasında ABD’nin üretim sektörüne ilişkin bilgiler verecek olan Philadelphia FED imalat endeksi, dikkatleri üzerinde toplayacak. Art arda son 4 aydır yükseliş kaydeden data, son 6 aydır da beklenti rakamlarının üzerinde gerçekleşiyor. Eylül ayında ait bilgiler verecek anket sonucu oluşturulan endeksin beklentinin üzerinde gelmesi halinde Dolar’da yükselişler izlenebilecekken, rakamın tahminleri karşılamaması durumunda ise ABD’nin para biriminde düşüşler öne çıkabilir.

İngiltere – İskoçya Bağımsızlık Referandumu; Eylül ayının ilk hafta sonunda basına yansıyan bir ankette, bağımsızlık isteyen İskoçların, ilk kez bağımsızlık karşıtlarından daha fazla olduğuna işaret etmesi, geride kalan haftaya damgasını vuran gelişmeler arasında yer almıştı. Avrupa başta olmak üzere, İskoçya’nın halk oylamasından bağımsızlık kararının çıkması halinde gelecek belirsizlik ortamına ilişkin beklentiler, global borsalarda da baskı yapmıştı. Özellikle Sterlin’deki kayıplar ise dikkat çeken noktaların başında yer alarak, İngiltere Merkez Bankası’nın (BOE) faiz artırım spekülasyonlarını gölgede bıraktı. Ancak hafta içerisinde yayımlanan farklı anketlerde ise bağımsızlık karşıtı İskoçların halen daha %50’nin üzerinde olduğunun görülmesi, ada ülkesinin para birimi üzerindeki baskıyı azalttı. Beklentilere göz attığımızda, referandumdan bağımsızlığa evet oyu çıkmasının daha düşük bir ihtimal olarak değerlendirildiği görülüyor. Ancak farklı bir sonuç çıkması halinde piyasalarda sert hareketler izlenebilir. Özellikle Sterlin’de İskoçya’nın bağımsızlığa evet demesi halinde aşağı yönlü baskı artabilir. Diğer yandan hayır kararı ise Sterlin’de yükselişleri destekleyecek bir unsur olarak değerlendirilebilir. İskoçya bağımsızlık referandumuna ilişkin daha fazla bilgi için tıklayınız.

Kanada – Enflasyon Oranı (CPI); Arzın fazla, talebin ise zayıf olacağı beklentileri, geride kalan hafta Kanada’nın en önemli ihraç kalemlerinden biri olan petrol fiyatlarında aşağı yönlü baskı yapmıştı. Bu paralelde emtia bağlantılı (commodity-linked) para birimlerinden olan Kanada Doları’nda da düşüşler izlenmişti. Haftanın ilk iş günündeki veri ve açıklamalardan sonra Kuzey Amerika ülkesi için enflasyon rakamları, toptan satış verisi ile birlikte yatırımcıların gündeminde yer alacak. Son iki dönemdir aylık bazda %-0.1 olarak gerçekleşen CPI verisi bu kez Ağustos ayına ait bilgiler verecek. Söz konusu makro-ekonomik verinin beklentinin üzerinde yayımlanması Kanada Doları’nda değer kazanımları getirebilecekken, tahmini karşılamayacak datalar kayıplara yol açabilir.

Önemli NOT: Analizler içerisinde söz edilen beklentiler ve ekonomik verilere ilişkin beklenti rakamları, 12 Eylül 2014 tarihinde saat 17:00’da tamamlanan çalışmalar sonucu belirlenmiştir. Beklentiler analist ve ekonomistlere yapılan yeni anketler, ya da piyasa dinamiklerindeki farklılaşmalar sonucu haftanın ilerleyen günlerinde değişiklik gösterebilmektedir. Bu nedenle hafta içerisinde GCM Forex Araştırma Departmanı tarafından hazırlanan günlük analizlerde güncellenebilecek beklenti ve beklenti rakamlarını takip etmeniz önem taşımaktadır.

EUR/USD ANALİZİ

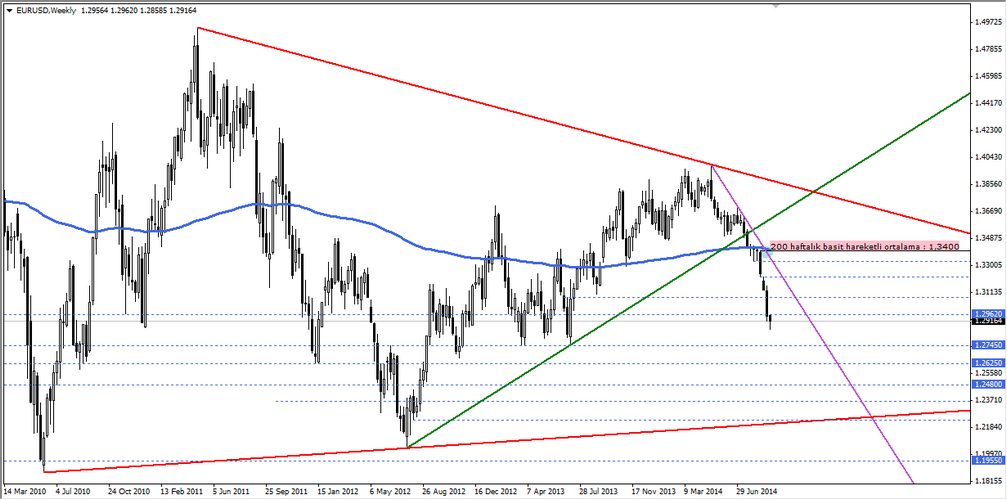

Avrupa Merkez Bankasının (ECB) Ekim ayında Varlığa Dayalı Menkul Kıymet ve İpotekli Tahvil Alımı gerçekleştireceğini ilişkin gerçekleştirmiş olduğu toplantı sonrasında Dolar karşısında değer kaybeden Euro’nun bu hafta da aynı tutumu sürdürdüğünü ve EURUSD paritesinin hafta içerisinde 1,2858 seviyesine kadar gerilediğini görmekteyiz.

Hafta içerisinde 1,2962 – 1,2858 seviyeleri arasında hareketlerini sürdüren EURUSD paritesinde yeni haftaya geldiğimizde piyasaların FOMC toplantı tutanaklarına odaklandığını, son gelen olumsuz Tarım Dışı İstihdam verisi sonrasında toplantıdan çıkacak kararlarda herhangi bir değişiklik olup olmamasının dikkatle takip edileceğini söyleyebiliriz. Özellikle parasal genişlemenin bitmesi ve Faiz artırımının ne zaman gerçekleştireceğin ilişkin gerçekleştirilecek spekülatif açıklamalar EURUSD paritesinde sert hareketlere neden olabilir.

Teknik olarak EURUSD paritesini incelediğimizde aşağı yönlü baskının devam ettiğini ifade edebiliriz. 200 haftalık üssel hareketli ortalama olan 1,3400 seviyesi altında orta vadeli negatif baskının devam etmesini beklediğimiz parite de 1,3745 ve 1,2625 destekleri yeni hedef noktalarımız olarak karşımıza çıkmaktadır. Kısa vadeli olarak incelediğimizde ise 1,3080 bariyeri dikkatle takip edilmelidir. Özellikle de tepki alımları tamam mı devam mı sorusunun cevabı için 1,3080 direnci önemlidir. EURUSD paritesi eğer 1,3080 seviyesi altında hareketlerine devam ederse aşağı yönlü baskılar için önemli sinyaller alabiliriz. Bu da paritenin yukarıda belirlediğimiz hedeflere (1,2745 ve 1,2625) yaklaşma ihtimalini güçlendirebilir. Bu destekler öncesinde de ilk önemli seviye 1,2855 olarak belirlenmiştir. Aksi takdirde 1,3220 direncine doğru gerçekleşecek olası tepki alımları gündemimizde yer alabilir. 1,3080 öncesinde de 1,2962 bariyeri dikkatle takip edilmelidir.

Destek; 1,2855-1,2745-1,2625

Direnç; 1,2962-1,3080-1,3220

GBP/USD ANALİZİ

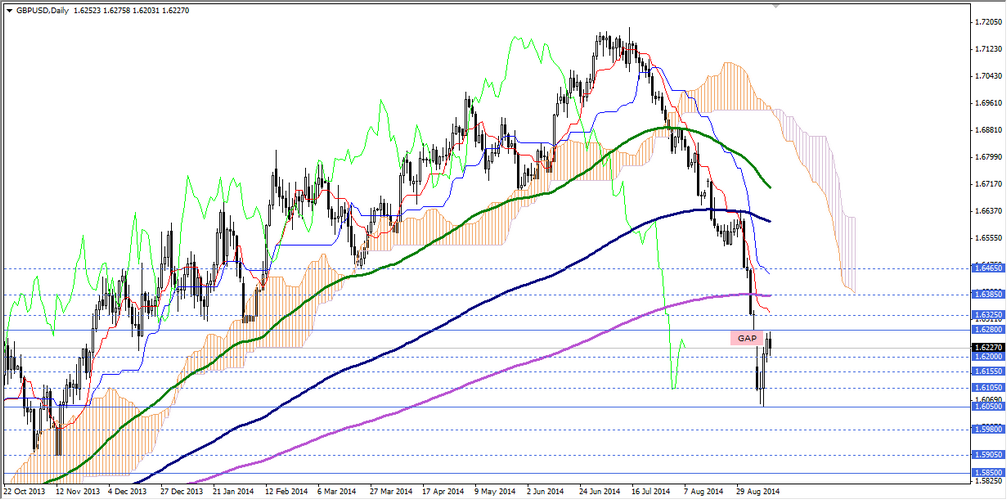

18 Eylül 2014 tarihinde gerçekleşecek İskoçya referandumu öncesinde İskoçya bağımsızlığı ile ilgili gerçekleşen Anket çalışmasında bağımsızlık konusunda EVET oyu kullananların ilk defa %50’nin üzerine çıkarak HAYIR oyu kullananları geçmesi ile hafta açılışında GAP (boşluk) oluşturan GBPUSD paritesi, hafta içerisinde gerçekleştirdiği yukarı yönlü hareketlerle 1,6275 seviyesine kadar yükseldi ve mevcut boşluğu doldurmuş oldu. İskoçya ile ilgili hafta içerisinde yeni gelen anketleri incelediğimizde ise EVET oyu kullananların sayısında azalmanın görülmesi GBPUSD paritesinin 1,6275 seviyesi üzerindeki hareketleri engelledi ve haftanın kapanışı öncesinde paritenin 1,6230 seviyesine yakın hareketler gerçekleştirdiğini görmekteyiz.

Teknik olarak GBPUSD paritesini incelediğimizde hareketleri ortalamaların paritede düşüş beklentilerini desteklediğini görmekteyiz. Fibonacci seviyelerinden yardım aldığımızda;

89 günlük üssel (exponential) hareketli ortalamanın: 1,6708

200 günlük üssel (exponential) hareketli ortalamanın: 1,6606

377 günlük üssel (exponential) hareketli ortalamanın: 1,6385

Önemli olduğunu, bu bariyerlerin kısa, orta ve uzun vadeli olarak dikkat edilmesi gerektiğini söyleyebiliriz. Özellikle de tepki alımları devam edecek mi sorusunun cevabı için 1,6385 bariyeri yeni haftada dikkatle takip edilmelidir. Parite eğer 1,6385 bariyeri altında kalmayı sürdürürse aşağı yönlü baskısını 1,6155 ve 1,6050 olarak devam ettirebilir. İlaveten 1,6050 desteğinin aşağı yönlü kırılması satıcıların daha da agresifleşmesine katkı sağlayabilir. Böyle bir durumda da 1,5850 seviyesi yeni hedef olarak belirtilebilir. 1,6385 öncesinde de tepki alımları için ilk dikkat etmemiz gereken bariyer 1,6280 olarak belirlenmiştir. Ancak unutulmamalıdır ki düşüş trendi içerisinde hareketler gerçekleştiği için yaşanılacak olası yükselişler (1,6385 seviyesi altında kaldığı müddetçe) satış fırsatı olarak değerlendirilmelidir.

Destek; 1,6155-1,6050-1,5980

Direnç; 1,6280-1,6385-1,6465

USDTRY ANALİZİ

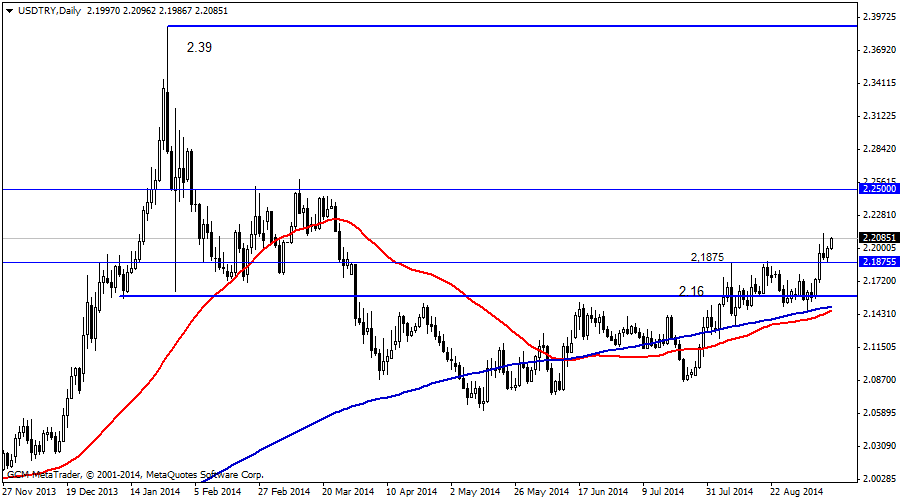

8-12 eylül haftasında parite en düşük 2,1569, en yüksek 2.2127 seviyelerini gördü. Önümüzdeki hafta gerçekleşecek Fed toplantısında geçmişe göre biraz daha şahin ifadeler geleceği tedirginliği dolara değer kazandırdı, dolar endeksi hafta içinde 84,51 seviyesine kadar yükseldi. Dolar majör para birimlerine karşı değer kazanırken gelişmekte olan para birimleri de değer kaybetti.

Türkiye ekonomisine dair geçen hafta gelen büyüme rakamı beklentilerin altında kaldı. Cari açıkta ise toparlanma devam ediyor. Likiditenin azalacağı, finansman maliyetinin artacağı beklentisi diğer gelişen ülke para birimleri gibi TL’yi de baskılıyor.

Kritik gün çarşamba. Çarşamba akşamı Fed’den gelecek açıklamalarla TL, ya biraz nefes alma imkanına kavuşacak ya da biraz daha değer kaybı yaşayacak. Merkez Bankası Başkanı Sayın Erdem Başçı’nın açıklamalarına göre, kurdaki yükselişte jeopolitik gelişmelerin etkisi var ve yükseliş geçici. Bu durumda kurun mevcut seviyesinden Merkez’in rahatsız olmadığını söylemek mümkün.

Fed toplantısı sonucunda kullanılan ifadelerde “uzun bir süre daha sıfır faiz politikasına devam edilecek” ibaresine ( veya buna benzer bir ifadeye) rastlanmazsa doların bir miktar daha değer kazanması beklenebilir. Bu senaryoda USDTRY paritesinin 2,20 seviyesi üzerine oturması sözkonusu olabilir. Fed Çarşamba akşamı yumuşak ifadeler kullanırsa parite 2,20 seviyesinden uzaklaşıp 2,15 seviyesine doğru geri çekilebilir.

Parite 2,20 seviyesi üzerinde gün sonu kapanışlar yaptığı sürece bir sonraki yükselişte hedef 2,25 seviyesi olabilir. 2,25 seviyesine kadar ciddi bir dirençten bahsetmek zor. Geri çekilme durumunda ise ilk güçlü destek 2,16 seviyesinde. 200 günlük basit hareketli ortalama 2,15 seviyesinden geçiyor. Parite 2,15 seviyesi üzerinde olduğu sürece yükseliş beklentileri korunabilir.

Destek: 2,1875-2,1600-2,1500

Direnç: 2,2300-2,2500-2,2700

USD/JPY ANALİZİ

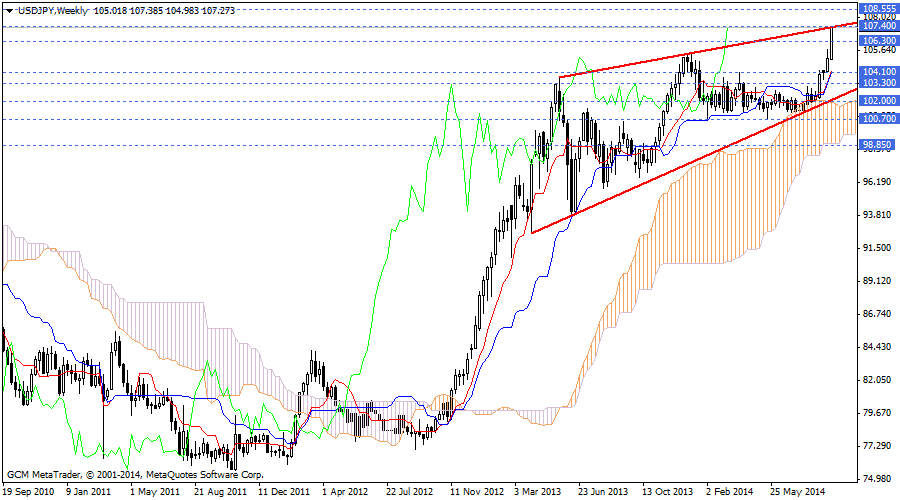

Hafta boyunca Dolar endeksinde görülen sert yükselişle birlikte, paritenin rekor seviyelere ulaştığını gördük. FED’in faiz artırımının piyasaların düşündüğünden daha erken gerçekleşebileceğine dair spekülasyonlarla birlikte Dolar’ın birçok para birimi karşısındaki güçlü tutumu, USD/JPY paritesinde de sert yükselişlerin gerçekleşmesinde etkili oldu. Önümüzdeki hafta yoğun veri takvimi içinde şüphesi odaklanılan veri FED’in Çarşamba günü açıklayacağı para politikası kararları olacak. Bu nedenle piyasa tepkilerini ve yoğun veri akışını takip etmek önemlidir. Ek olarak, günün veri açısından en zayıf günü olarak görülen Pazartesi, Japonya’da Yaşlılara Saygı Günü nedeniyle piyasalar kapalı olacak.

Teknik olarak incelediğimizde, haftalık grafikte belirttiğimiz kırmızı renkli yükseliş trendinin üst noktası olan 107,40 seviyesine yaklaşıldığını görüyoruz. Yükseliş çabasının devam edebilmesi ve yeni haftada beklentilere yön verebilmesi açısından, bu seviyenin üzerine çıkılması önemlidir. Kanalın güncelliğini sonlandırabilecek bu durumla birlikte, 107,40’ın yeni taban seviye olma potansiyeli de oluşabilir.

Paritede düşüş yönlü beklenti oluşturabilmek için, kanal hareketinin güncelliğini koruması gerekmektedir. 106,30 seviyesi üzerinde kalma çabası, sert yükseliş sonrası toparlanmayı yatay düzeyde tutarak, paritenin kanal üst noktasındaki seyrin devam etmesine neden olabilir. Ancak bu seviyenin kırılması, kanal hareketinin tepki satışlarına olan desteğini gösterebilir. Bu da tekrar kanal alt bölgesine doğru bir ilerleyişi ortaya çıkarabilir.

Destek: 106,30 – 105,41 – 104,90

Direnç: 107,40 – 108,00 – 108,55

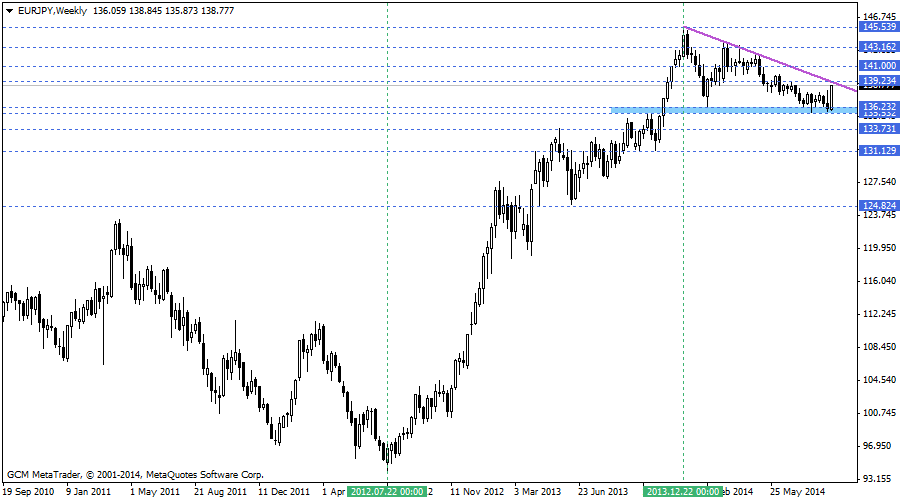

EUR/JPY ANALİZİ

Major ekonomiler olan ABD ve İngiltere’de faiz artırımı konusunda tartışmalar sürerken, Japonya ve Euro Bölgesi’nde teşviklerin ana başlığı oluşturduğu bir süreç karşımıza çıkıyor. Yen’in zayıflamasının ve Dolar endeksindeki yükselişte en güçlü görünümü Euro’nun sergilemesinin etkisiyle birlikte paritede yukarı yönlü baskıların ağırlık kazandığını gördük. Özellikle Dolar endeksinin etkilerinin hissedildiği süreçte, önümüzdeki hafta ortasında açıklanacak FOMC kararları dikkatle takip edilmelidir. Ek olarak, günün veri açısından en zayıf günü olarak görülen Pazartesi, Japonya’da Yaşlılara Saygı Günü nedeniyle piyasalar kapalı olacak.

Teknik olarak değerlendirdiğimizde, parite iki önemli dayanak noktası durumundaki 135,53 – 136,23 bandıu (mavi) ve mor renkle belirttiğimiz düşüş trendinin (mor) güncelliğini koruduğunu görüyoruz. Gündemin yoğun olduğu hafta ve sert hareketliliğe rağmen, her iki göstergenin test edilip güncelliğini koruması dikkat çekiyor. Alt banttan başlayan yükselişin devamlılık sağlayabilmesi için, 2013 yılı sonundan bu yana yükselişi sınırlandıran düşüş trendinin sınır noktası olan 139,23 seviyesinin geçilmesi gerekmektedir. Bu şartla birlikte alımlar netlik kazanabilir.

Düşüş trendinin güncelliğini koruması ve haftalık kapanışın bu bölgede gerçekleşme durumu, satıcıları beklemede tutmaktadır. 139,23 seviyesinin geçilememesi, satış beklentilerini canlandırarak paritenin tekrar 135,53 – 136,23 bandını hedeflemesine yol açabilir. Her iki yöndeki beklentide de, veri akışının dikkatle takibi önem taşımaktadır.

Destek: 137,63 – 136,81 – 135,53

Direnç: 139,23 – 140,00 – 141,00

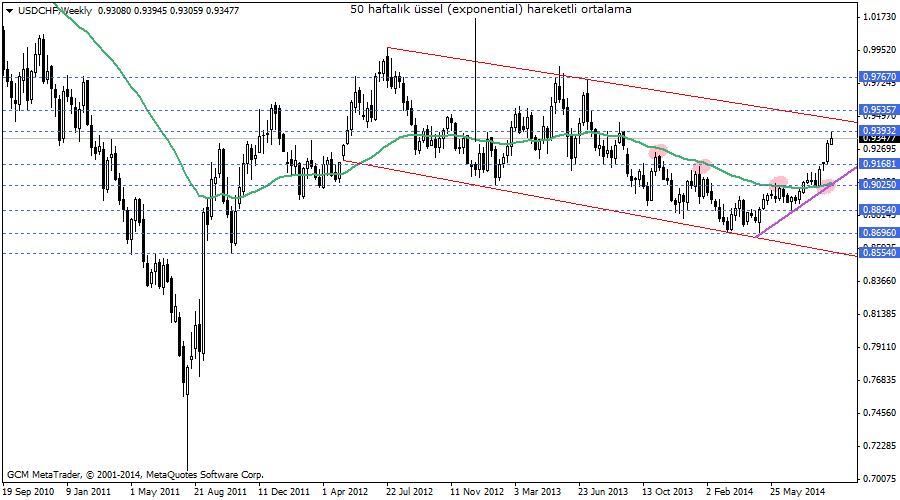

USD/CHF ANALİZİ

Küresel piyasalarda hafta boyunca, FED’in beklenenden erken faiz artırabileceğine dair spekülasyonlarla birlikte Dolar endeksinde yükseliş baskısının oluştuğunu gördük. Diğer yandan, önümüzdeki hafta Perşembe günü gerçekleşecek İsviçre Merkez Bankası (SNB) toplantısı öncesinde ise, Banka yetkilisi tarafından açıklamalar gerçekleşti. Açıklamada, EUR/CHF paritesi kastedilerek, bankanın taban seviye olarak belirlediği 1,20 seviyesinin korunması için, gerekirse negatif faiz oranı silahının kullanılabileceğinin açıklanmasıyla birlikte, İsviçre Frangı’nda sert değer kayıpları oluştu. Bu etki ve Dolar endeksiyle de birlikte, USD/CHF paritesinin alımlara açık hale geldiğini söyleyebiliriz. Diğer yandan Çarşamba günü açıklanacak FOMC kararları, haftanın en önemli gelişmesi olarak dikkatle takip edilmelidir.

Teknik olarak incelediğimizde, düşüş kanalının orta noktasını oluşturan 50 haftalık üssel (exponential) hareketli ortalamanın desteklediği mor renkli yükseliş kanalı üzerinde yükseliş baskısının etkinliğini görüyoruz. Kısa vadeli değerlendirilen yükselişin devam etmesi ve “tepki” sınırlandırmasından çıkması için kanalın üst noktası olan 0,9535’in geçilmesi gerekmektedir. Bu koşulun sağlanması için gerekli çaba, haftanın zirve noktası olan 0,9393 seviyesinin geçilmesiyle oluşabilir.

Paritede yükselişin oldukça sert gerçekleşmesi, teknik anlamda toparlanma ihtiyacını akıllara getirmektedir. Kanalın üst noktalarının aşılamamasıyla destek görebilecek bu düşünce, mor renkli trendi hedefleyebilecek fiyatlamaları destekleyebilir. Ancak bu şart için Dolar endeksi ve veri desteğinin gerekliliğini vurgulamak gerekiyor.

Destek: 0,9280 – 0,9168 – 0,9075

Direnç: 0,9393 – 0,9460 – 1,9535

USD/CAD ANALİZİ

FED’in faiz artırımına dayalı fiyatlamaların Dolar endeksinde sert yükselişlere yola açtığını hafta boyunca gördük. Buna ek olarak, emtia fiyatlarının sert düşüşüyle birlikte, ülke ekonomisi ve para birimi emtia bağlantılı olan Kanada tarafından da etkileşimlerle birlikte, USD/CAD paritesi yaklaşık 4 aylık bir direnci kırmış oldu. Önümüzdeki hafta gerçekleşecek olan FOMC toplantısı haftanın en önemli gelişmesi olarak dikkatle takip edilmelidir. Dolar odaklı piyasa nedeniyle Dolar endeksinin izlenmesi, işlem stratejileri açısından önemini korumaktadır.

Teknik olarak incelediğimizde, 4 ayın zirvesiyle birlikte İchimoku indikatöründe bulutun üst noktası olan 1,0963 seviyesi üzerinde tutunma çabasını görüyoruz. Yükseliş kanalının ortasında bulunan parite, bulut üzerinde kalma çabasıyla birlikte alım baskılarını destekleyebilir. Dolar endeksi ve veri desteğiyle sağlandığı taktirde, alımlarda 1,1127 seviyesi hedeflenebilecekken, bu seviyenin geçilmesi 1,1275’e doğru fiyatlamalara katkı sağlayabilir.

Paritede gelişmelerin desteğiyle birlikte olası tepki satışları, 4 ayın rekor seviyelerinde toparlanma ihtiyacını ortaya çıkarabilir. Bu şartla birlikte 1,1127 seviyesinin geçilememesi, 1,0963 seviyesinin hedeflenmesine neden olabilir. Bu seviyenin kırılması ise, ilk etapta kanal alt bölgesinde uzun süre takip ettiğimiz ve tabanını 1,0811’in oluşturduğu bant hareketinin tekrar güncel hale gelmesine destek olabilir.

Destek: 1,1040 – 1,0963 – 1,0875

Direnç: 1,1070 – 1,1127 – 1,1225

HAM PETROL ANALİZİ

Ham Petrol fiyatı uzunca bir süredir (12 Temmuz 2009 tarihinden beri) yükseliş trendi içerisinde hareketlerine devam etmektedir. Bu hafta 12 Temmuz 2009 tarihinden beri yükseliş trendinde kanalın alt noktası olan 91,20 seviyesinin altına düşerek yükseliş trendi sonlanıyor mu sorusunu sormamıza neden oldu.

Peki, 5 yıldır devam eden yükseliş trendi sonlandı mı?

Bu tür zamanlarda özellikle kırılmalardan ziyade haftalık kapanışlar dikkatle takip edilmelidir. Hafta içerisinde gerçekleştirmiş olduğu satıcılı seyirle 91,20 seviyesi altında 90,40 seviyesini test eden Ham Petrol haftanın son işlem gününde gerçekleştirmiş olduğu yükselişler sonrasında şu sıralar 92,60 seviyesine yakın hareketlerine devam etmektedir

- Ham Petrol fiyatı eğer yükseliş trendinde kanalın alt noktası olan 91,20 seviyesi üzerinde haftalık kapanış gerçekleştirebilirse yukarı yönlü hareketlerin devamı için önemli bir sinyal alabiliriz.

- Aksi takdirde yani Ham Petrol fiyatı eğer yükseliş trendinde kanalın alt noktası olan 91,20 seviyesi altında haftalık kapanış gerçekleştirebilirse 5 yıldır devam eden trendin sonlandığına dair önemli bir sinyal alabilir ve bu tutum 85,60 desteğinin ilk etapta test edilme ihtimalini kuvvetlendirebilir.

Yukarıda yükseliş trendinin devam edip etmemesi ile ilgili önemli ayrıntılar paylaştık. Özellikle 91,20 seviyesi üzerinde gerçekleşecek olası haftalık kapanış sonrasında sert yükseliş beklentisi içerisine girmemek, mevcut yükselişler için teyit aramamız gerektiğini unutmayalım. Yani özetle 91,20 üzerinde gerçekleşecek haftalık kapanışlar yükselişlerin devamı için yeterli değildir. Yukarı yönlü hareketler için 96,31 seviyesinin üzerinde hareketlere ihtiyacımız vardır. Böyle bir durumda 98,55 ve 100,00 seviyelerini telaffuz edebiliriz. Bu bağlamda da özellikle yükseliş beklentisi içerisinde olan Foreks katılımcıları Long pozisyonlarında daha dikkatli ve temkinli olmalıdır.

Destek: 91,20-90,00-88,60

Direnç: 94,45-96,31-98,55

ALTIN ANALİZİ

Altın 1 Eylül tarihinde 200 günlük ortalaması altına hızla indi ve değer kaybı hızlandı. 8-12 Eylül haftasında en yüksek 1271, en düşük 1231 seviyeleri görüldü.

Fed’in faiz artırımına bir adım daha yakın olduğu algısı hafta boyunca altını aşağı çekti. 1240 desteğinin de aşağı kırılması altın için 1200 dolar seviyesine kadar gerileme tehlikesini barındırıyor. Fed’den Çarşamba akşamı gelecek açıklamalar şahin kanada daha yakın olursa altının değer kaybettiği bir hafta daha yaşanabilir. Tersi olur ve Fed piyasaların tedirgin olduğu faiz artırımına daha yakın olmak yerine biraz daha bekleme tavrı sergilerse altın önce 1250 dolar seviyesini aşmayı deneyecektir.

Altının 200 günlük ortalama seviye altında olması yükseliş beklentilerini zayıflatıyor. Bu yüzden 1275 seviyesi aşılmadan yaşanabilecek yükselişleri tepki yükselişi olarak değerlendireceğiz. Kayda değer diyebileceğimiz rahatlama ancak 1300 doların aşılması ile mümkün olabilir görüşündeyiz. 1240 seviyesi önemli bir destek bölgesi. Bu bölge altında gün sonu kapanışlar yaşanırsa grafikte göze çarpan tek güçlü destek 1180-1200 bölgesi.

Destek: 1200-1180-1160

Direnç: 1275-1285-1300

DAX30 ANALİZ

9787 seviyesine kadar yükselerek mevcut düşüş trendi sonlandı mı sorusunun cevabını sorduğumuz Dax30 endeksi bu hafta 9815 seviyesi altında kalarak kısa vadeli tepki satışlarını devam ettirdi. Bu tutum, orta vadeli düşüş trendinin hala daha devam ettiğinin bir göstergesi olarak karşımıza çıkmaktadır. 9815 bariyeri geçilmediği müddetçe aşağı yönlü baskılar tekrar etkisini hissettirmek isteyebilir. Burada 40 haftalık basit hareketli ortalamanın da (9545) içinde bulunduğu 9590 – 9420 aralığının kritik bir bölge olduğunu, özellikle de yeni işlem stratejileri için bu bölgeye dikkat edilmesi gerektiğini ifade edebiliriz. Endeks eğer 9420 destek noktasını aşağı yönde kıracak olursa mevcut düşüş trendi etkisini tekrar göstermek isteyebilir ve bu tutum yeniden 8900 seviyesini konuşmamızı sağlayabilir. Orta vadeli düşüş trendinin sonlanabilmesi içinse belirlemiş olduğumuz bu bölgeden geri dönüş gerçekleştirerek 9815 bariyerini geçmesi gerekmektedir. Bu tarz bir düşünce yapısında da 10055 bariyeri yeni hedef olarak karşımıza çıkmaktadır. Bu bağlamda da yeni hafta da 9590-9420 aralığı dikkatle takip edilmelidir.

Destek: 9590-9420-9190

Direnç: 9815-9935-10055

S&P500 ANALİZ

Uzunca bir süredir üzerinde ısrarla ifade etmiş olduğumuz yükseliş trendi devam etmekle birlikte mevcut trendi destekleyen kanal ve ortalamalarında her hafta yukarı yönlü seviyelerini revize ettiğini görmekteyiz. Daha önce 1890 olarak yükseliş trendinde kanalın alt noktası artık 1920, daha önce 1880 seviyesi olan 34 Haftalık basit hareketli ortalama da 1900 olarak belirlenmiştir. Endeks eğer 1920 ve 1900 destek noktaları üzerinde kalmayı sürdürürse uzun vadeli yükseliş beklentimizin devam etmesi gerektiğini söyleyebiliriz. Bu da 2035 seviyesinin yeni haftalarda test edilmesi beklenilen önemli hedeflerinden birisi olarak kaydedilebilir.

Kısa vadeli olarak Endeksi incelediğimizde ise 1978 destek noktasının önemli olduğunu, tepki satışları devam etmek istiyorsa bu seviyenin aşağı yönlü kırılması gerektiğini, aksi takdirde yükseliş trendi etkisini yeniden hissettirerek 2011 ve 2018 seviyelerinin hedeflenme ihtimalinin kuvvetli olduğunu söyleyebiliriz. Tepki satışlarının devam etmesi durumunda ise (1978 desteğinin aşağı yönlü kırılması durumunda) 1955 ve 1940 seviyeleri gündemimize gelebilir. Ancak unutmayalım ki ister tepki satışı gerçekleştirsin isterse gerçekleştirmesin endekste yukarı yönlü trend beklentisi gücünü korumaktadır. Bu nedenle de kısa vadeli yaşanılacak olası tepki satışları orta ve uzun vadeli alım fırsatı olarak değerlendirilebilir.

Destek: 1978-1966-1955

Direnç: 2001-2011-2018

GCM Forex Haftalık Bülteni Hazırlayanlar:

Araştırma Müdürü: Erdoğan TURAN – “USDTRY ve Altın Analizi”

Başanalist: Kudret AYYILDIR– “EURUSD, GBPUSD, Ham Petrol, Dax30 ve S&P500 Analizi”

Analist: Sermet DOĞAN– “Makro-Ekonomik Gelişmeler ve Ekonomik Takvim”

Yardımcı Analist: Umut TUNCER– “USDJPY, EURJPY, USDCHF ve USDCAD Analizi”

NOT:Bu analizler GCM Forex’den izinsiz olarak yayınlanamaz, kaynak gösterilmeden kullanılamaz.