Altın ve Gümüş, 2018 yılına damga vurabilir.

2018 yılının ilk çeyreğini geride bırakacağımız şu sıralar, kıymetli maden olarak bildiğimiz en önemli iki varlık Altın ve Gümüş, gerçekleştirdikleri dönüşler ile yılın varlığı olabileceğine yönelik beklentileri gündeme taşımaktadır. Özellikle de bu süreçte Ons Altın, mevcut fiyatlama davranışı ile daha etkin bir görünüme sahip olsa da öncü gösterge olarak dikkate aldığımız Gümüş’e yönelik olası değişimler, bu süreçte takip edilmesi gerekilen en önemli husus olarak karşımıza çıkmaktadır.

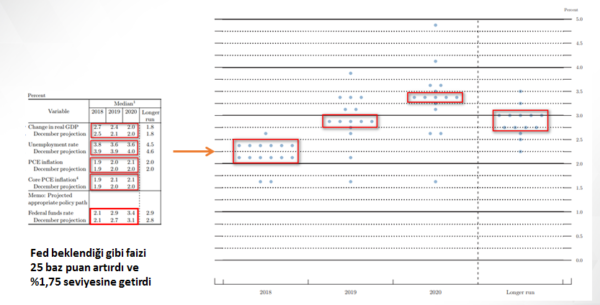

2018 yılına ilişkin 3 faiz artışında herhangi bir değişime gitmeyen ancak noktasal tahminlerde (dot plot) 3 adet mi yoksa 4 adet mi faiz artışı olabilir konusunda üyelerin net karar verememiş olması, Haziran ayındaki Fed toplantısına kadarki süreçte ABD ekonomisi için dikkate aldığımız önem derecesi yüksek verilerin Ons Altın ve Gümüş fiyatı üzerinde daha etkin bir görünüm oluşturabilmesine yani volatiliteyi artırabilmesine yönelik düşünceyi gündeme taşıyabilir. Ancak burada dikkat edilmesi gerekilen en önemli husus, her ne kadar Fed faiz konusunda istekli bir profil çizse de Trump’ın zayıf Dolar politikası ve bunu destekleyici aksiyonlarına devam ediyor olması, kıymetli madenin Fed’e rağmen pozitif görünümüne devam edebileceğine yönelik beklentileri güçlendiriyor. Bu sebeple de Fed ile birlikte Altın ve Gümüş gibi varlıklardaki olası geri çekilmeler, “trend is your friend” sloganı sebebiyle trend fırsatı olarak karşımıza çıkmaktadır.

Altın fiyatını bu aşamada değerlendirdiğimizde, 2015 Aralık tarihinde başladığı ver her yılın aralık ayında gerçekleştirdiği dip çalışması ile dikkatleri üzerine çekmeyi başaran ve yukarı yönlü çıkışlarda daha istekli bir profil oluşturmaya imkan tanıyan bir istatistik izlenmektedir.

Yukarı yönlü çıkışlarda Altın fiyatının 2018 yılına damga vurabilmesi için, 2016 – 2017 yılı zirvelerinden ve 2015 – 2016 – 2017 yılı diplerinden çizilen kanalın güncel üst noktası 1361 seviyesi üzerindeki kalıcı hareketlere ihtiyaç olduğu unutulmamalıdır. Ancak bu şartla pozitif beklenti teyit kazanmak isteyebilir. Bu tür bir teyit ile orta – uzun dönemli olarak 1385 – 1435 gibi rakamlar telaffuz edilebilir. Aksi takdirde yani Altın fiyatının 1361 dolar seviyesinde baskı görmesi durumunda ise trend içi tepkiler tekrar dikkat çekebilir ki bu aşamada ana pozitif görünümü destekleyen 21 Aylık üssel & 23 aylık düzeltilmiş hareketli ortalamalar ( 1269 – 1275 bölgesi) öncesindeki ilk tepki seviyesi, psikolojik 1300 dolar olarak kaydedilmiştir.

Bu tarz bir geri çekilme izlense dahi Altın fiyatına yönelik 2018 yılı beklentinin 21 Aylık üssel & 23 aylık düzeltilmiş hareketli ortalamalar (1269 – 1275 bölgesi) üzerinde pozitif olduğu unutulmamalıdır.

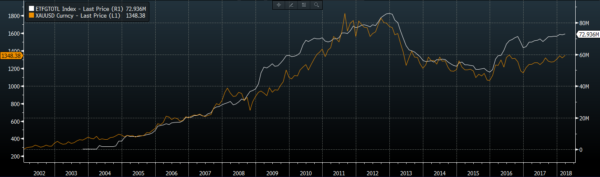

Fiyatlama alanında pozitif beklentinin ön planda yer aldığı Ons Altın’da ETF’leri (Exchange Traded Funds) incelediğimizde, 2015 yılı ortalarından başlattığı yukarı yönlü çıkışlar ve bu çıkışını 216 yılı ortasında gerçekleştirdiği dönüş ile desteklemesi dikkat çekmektedir. Bu yılın başından itibaren de Altın ETF’lerindeki pozitif süreç devam etmekle birlikte bu tutum, fiyatlama akışında Altın’ın pozitif görünümüne devam edebilmesine yönelik önemli bir destekleyici unsur olarak karşımıza çıkmaktadır. 2002 – 2003 yılından itibaren ETF ve Altın arasındaki ilişkinin güçlü olması da, ilgili korelasyonun takip edilmesi ve Ons Altın’a yönelik beklentileri aktarabilmek adına önemlidir.

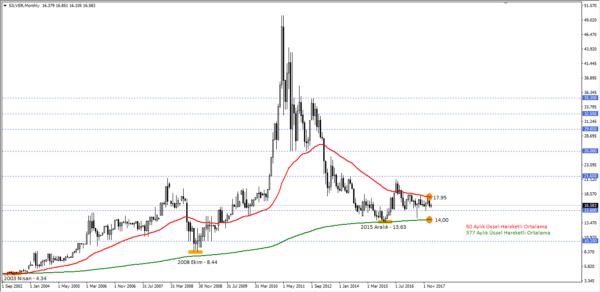

Altın sonrasında Gümüşe yönelik beklentilere geçecek olursak, 2003 Nisan tarihinden beri 377 aylık üssel hareketli ortalama üzerinde kalma çabası, uzun vadeli olarak kıymetli madene yönelik beklentilerin pozitif tarafta kalmasına ya da olası dip noktası tahmini yapabilmek adına önemli bir göstergedir. En son 2015 yılı Aralık ayıda test edilen ilgili ortalama sonrasında gerçekleştirilen toparlanma, Gümüş fiyatına yönelik uzun vadeli pozitif beklentinin devam edebilmesine imkan tanımaktadır. Ayrıca Altın fiyatına yönelik öncü bir gösterge olması sebebiyle de 2018 yılına ilişkin beklentiler içerisinde bu aşamada önem arz etmektedir.

Teknik olarak 2003 Nisan tarihinden beri uzun vadeli pozitif görünümü destekleyen 377 aylık üssel hareketli ortalama şu sıralar 14,00 dolar seviyesinden geçmektedir. Gümüş, 14,00 dolar üzerinde kalmayı sürdürürse yukarı yönlü çıkışını 50 aylık üssel hareketli ortalamayı temsil eden 17,95 bariyerine taşımak / yaklaştırmak isteyebilir. Özellikle Gümüşün 14,00 üzerinde 15,60 destek noktasında da dip yapma çabası, 2018 yılına yönelik 17,95 seviyesinin hedeflenebilme ihtimalini güçlendirmektedir.

Yukarı yönlü çıkışlarda Gümüş fiyatının 2018 yılına damga vurabilmesi için, 50 aylık üssel hareketli ortalamayı temsil eden 17,95 seviyesi üzerindeki kalıcı hareketlere ihtiyaç olduğu unutulmamalıdır. Ancak bu şartla orta – uzun dönemli olarak 19,56 ve 21,87 gibi rakamlar telaffuz edilebilir. Aksi takdirde yani Gümüş fiyatının 17,95 seviyesinde baskı görmesi durumunda ise trend içi tepkiler tekrar dikkat çekebilir ki ana pozitif görünümü destekleyen 377 Aylık üssel hareketli ortalama (14,00) öncesindeki ilk tepki seviyesi son dönemin dip seviyesi olarak karşımıza çıkan 15,60 olarak kaydedilmiştir. Bu tarz bir geri çekilme izlense dahi Gümüş fiyatına yönelik 2018 yılı beklentinin 377 aylık üssel hareketli ortalama (14,00) üzerinde pozitif olduğu unutulmamalıdır.

Gümüş, Altın için öncü bir gösterge olmakla birlikte özellikle bu iki varlık ile ilgilenen traderlar, yardımcı kaynak olarak Altın – Gümüş rasyosunu inceler. 1971 yılından itibaren bu rasyoyu dikkate aldığımızda, 31 Aralık 1979 tarihinde 15,90 seviyesi ile dip, 30 Eylül 1992 seviyesinde ise 92,93 ile tepe seviyesine ulaşmıştır. Son yıllarda (özellikle 2010 yılından sonra) gerçekleşen yukarı yönlü çıkışlar, 92,93 zirvesine yaklaşma düşüncesini güçlendirmektedir. Bu düşünce de Altın’ın Gümüş’e karşı daha popüler bir varlık ve daha güçlü fiyatlama akışı oluşturabilmesine destek olabilir. An itibariyle şu sıralar 81,08 seviyesinde ve bu seyir ile bir önceki zirveyi (2016 yılı ikinci yarıyıl) geçmiş bulunmaktadır.

Altın / Gümüş rasyosunu bilmeyenler için kısaca özetleyecek olursak, rasyonun yukarı yönlü çıkışlarına devam etmesi, Altın’ın Gümüş’e göre daha popüler ve pozitif yönde daha istekli bir fiyatlama davranışı oluşturmasına imkan tanıması, rasyonun aşağı yönlü hareketler oluşturması durumunda ise Gümüş’ün Altın’a yönelik daha popüler ve pozitif yönde daha istekli bir fiyatlama davranışı oluşturmasına imkan tanıması olarak izah edebiliriz.

Özetleyecek olursak, 2018 yılı Gümüş ve özellikle Altın için damga vuracağı bir sene olarak karşımıza çıkabilir. Fed’in para politikasına rağmen Trump’ın düşük Dolar politikası ile kıymetli madene yönelik pozitif beklenti desteklenirken gerek ETF tarafında gerekse rasyo tarafında Ons Altın’daki yukarı yönlü çıkışların Gümüş’e daha göre daha istekli bir tutum sergileyebilme potansiyelinin yer aldığını söyleyebiliriz. Teknik olarak da Altın’ın yıla damga vuracak bir çıkış oluşturabilmesi içinse 1361 bariyeri üzerindeki kalıcı hareketlere ihtiyaç olduğu unutulmamalıdır.

Kudret Ayyıldır

Başanalist