GBPUSD, 2017 yılına damgasını vurabilir!

2016 yılının en kritik makro-ekonomik gelişmeleri nedir diye sorduğumuzda, hiç şüphesiz ki akıllara İngiltere’nin Avrupa Birliğinden çıkışı (Brexit) ve ABD Başkanlık Seçiminde Trump’ın yeni başkan olması yer almaktadır.

GBPUSD paritesi 2016 yılının ikinci yarısından itibaren kaydettiği düşüşlerle Foreks işlemcilerinin dikkatini çekti ve yıl genelinde 1,5014 seviyesinden 1,2032 seviyesine kadar geriledi. Yeni yılda negatif baskısına kaldığı yerden devam eden ve 1,2000 seviyesi altına sarkan parite, yeni başkan Trump’ın Dolar Endeksi üzerindeki etkisi ve Brexit spekülasyonlarının devam ediyor olması ile belirli yükselişler kaydetti. Yeni yılın üçüncü ve en kritik ayına girdiğimiz bu dönemde GBPUSD paritesinin 1,2280 seviyesine yakın seyrine devam ettiğini görmekteyiz.

Yeni süreçte GBPUSD paritesini etkileyebilecek faktörleri değerlendirdiğimizde, Brexit süreci ve ABD’nin yeni başkanı Trump ile birlikte Fed’in faiz konusundaki aksiyonları takibimizde olacaktır.

Fed ve GBPUSD!

2016 yılında çeşitli makro-ekonomik gelişmelere bağlı olarak faiz tahmininde başarılı olamayan ABD Merkez Bankası Fed, bu yıl 3 faiz artışı tahmininde beklentileri karşılayacak mı sorusuna cevap aramaktayız. Bu bağlamda da 20 Ocak 2017 tarihinde Obama’dan görevi devralan Trump sonrasındaki en kritik merkez bankası toplantısının yer aldığı 15 Mart Fed toplantısı kritik bir önem arz etmektedir.

* Bloomberg terminaline ait bu grafik, 02 Mart 2017 tarihinde alınmıştı. İlgili oranlarda toplantı tarihlerine kadar değişim görülebilir.

Yukarıdaki grafikte, Chicago Ticaret Borsası’nda işlem gören vadeli kontratlara dayalı olarak hazırlanan faiz ihtimali tablosu yer almaktadır. Tarihlerin karşısında yer alan yüzdesel değerler, ilgili tarihte faiz oranının hangi düzeyde olacağına ilişkin beklentileri temsil etmekte ve günden güne değişim gösterebilmektedir.

Tabloyu incelediğimizde son haftalarda 15 Mart tarihindeki toplantısında Fed’in faiz artırımı ihtimalinin önemli ölçüde güçlendiğini, Dolar Endeksinin bu süreçte yukarı yönlü çıkışlarına devam ederek GBPUSD paritesindeki negatifliğe katkı sağladığını görmekteyiz.

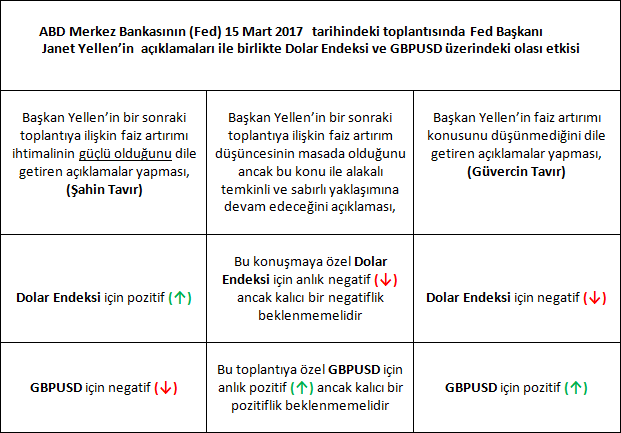

Fed’in 15 Mart tarihinde gerçekleştireceği toplantısında faiz artırım kararı ile birlikte Başkan Yellen’in yapacağı açıklamalar da yılın kalan zamanlarında faiz artırım politikasına ilişkin ipuçları aranmasına neden olabilir.

Fed toplantısı ve Başkan Yellen’in GBPUSD paritesi üzerindeki olası etkileri;

Trump ve GBPUSD!

08 Kasım’da yapılan seçimlerde zafere ulaşarak ABD’nin 45. Başkanlık görevini üstlenen Donald Trump son dönemde piyasaların gündeminde en az Fed kadar yer alıyor. Seçim döneminde verdiği altyapı harcamalarının arttırılması, vergi indirimi ve regülasyon gibi vaatler, piyasalarda büyük beklenti yaratırken bir yandan da Fed’ in yol haritasını gelecek dönemde şekillendirecek unsurlar arasında yer alıyor.

Seçim sonrası borsa endekslerinde ve dolar varlıklarında görülen ralli, Brexit sonrası baskı altında olan GBPUSD paritesinde kayıpların derinleşmesine yol açmıştı. Bu dönemde mali teşviklerin ABD ekonomisine güç katacağı beklentileriyle küresel risk iştahındaki artış, başta ABD borsalarında yükselişe ve tahvil piyasasında satışlar yaşanmasına neden oldu. Trump’ın 20 Ocak’ta başkanlık koltuğunu devralmasının ardından ise daha çok göçmenlere yönelik uygulamalar ve serbest ticaret anlaşmalarının yürürlükten kaldırılması gibi piyasalarda kaygı uyandırıcı hamlelerde bulunması Trump etkisinin bir süre yumuşamasına yol açtı. Ayrıca Ulusal Ticaret Konseyi Başkanı olarak atanan Peter Navarro’ nun başta Almanya olmak üzere diğer ülkelerin para birimlerini devalüe ederek uluslararası ticarette avantaj sağladığını ifade etmesi ve Trump’ın, Dolar’ın, aşırı değerli olduğuna yönelik söylemi kur savaşları endişelerini attırdı. Bu endişe sonrası Dolar, Sterlin ve diğer majör dövizler karşısında düşüş yaşadı.

Amerika tarafında yaşanan gelişmelerin yanında, 27 Ocak’ta gerçekleşen Trump & May görüşmesi GBPUSD paritesi adına oldukça önemli bir gelişmeydi. Trump, İngiliz halkının referandumda çok doğru bir karar verdiğini düşündüğünü ve bu süreçte İngiltere ile ABD arasında iki ülkenin de çıkarlarına hizmet edecek bir ticaret anlaşması yapılacağını ifade etti.

08 Kasım’dan bu yana geçen döneme baktığımız zaman, Trump politikalarının piyasaları mali genişleme anlamında beklentiye sokmasının yanı sıra, bazı uygulamaların da tedirginlik yarattığını görmekteyiz. Önümüzdeki süreçte, ABD Başkanı’nın gerçekleştireceği vergi reformuna dair ayrıntılar Dolar pariteleri üzerinde etkiye sahip olabilir. Şirket karlarını doğrudan etkileyen vergi faktörünün hafifletilmesi Dolar ‘da değerlenmeye yol açabilecekken, GBPUSD paritesinde geri çekilmelere neden olabilir.

01 Mart 2017 – Mali Politikası Hakkında!

2 hafta içerisinde mali politikalar hakkında açıklama yapacağını belirten Donald Trump’ın 01 Mart Çarşamba sabahı gerçekleştireceği konuşma önemliydi ancak yeni başkan mali politikalar hakkında detaylı açıklamalar kaydetmedi. Buna ilaveten başkanın ABD şirketlerine uygulanan vergi oranlarını düşüreceklerini, orta sınıf vergi kolaylığı getireceklerini ve bir trilyon Dolar’a yakın altyapı harcamaları yapılabileceğini yineledi. Her ne kadar Trump’ın konuşması vergi reformunun detayları konusunda bilgi içermese de, Başkan’ın konuyu güçlü bir şekilde savunmaya devam etmesi Dolar’daki yükselişlere zemin oluşturdu ve GBPUSD paritesi de bu senaryoda satıcılı seyrini güçlendirdi.

Donald Trump, Kongre’deki ilk konuşmasında yine “Önce Amerika” vurgusu yaptı. Her türlü şiddet ve nefrete karşı olduklarını belirten Başkan, IŞİD’i mutla ortadan kaldıracaklarını sözlerine ekledi. ABD vatandaşlarına birlik olma mesajı veren başkan, Amerika’nın her zaman kendi vatandaşlarının haklarını ön sıraya koyması gerektiğini ve güçlü bir global ticaret pozisyonu kazanmak için adımlar atılacağını dile getirdi.

BoE ve GBPUSD

Son yıllarda para politikası duruşunda sıklıkla değişiklik yapmak zorunda kalan İngiltere Merkez Bankası (BoE), bu yıl da küresel piyasaların ilgisini üzerinde tutmaya devam ediyor. İngiltere’nin Avrupa Birliği’nden (AB) ayrılma (Brexit) kararı sonrasında, ülke tarihinin en zor dönemlerinden birinde para politikasını yönetmek zorunda kalan başkan Mark Carney’nin, gelecek aylarda nasıl bir strateji izleyeceği, GBPUSD paritesinin yönü açısından da merakla bekleniyor.

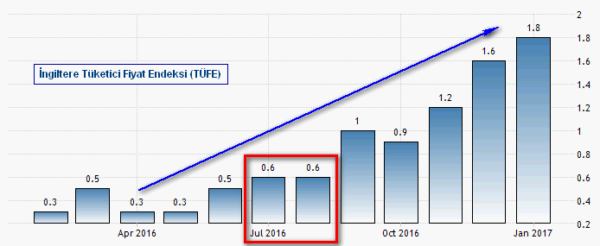

2016’nın Aralık ayındaki son toplantısında nötr tutumunu sürdüren BoE, 2017’nin Şubat ayındaki ilk toplantısında da bu duruşunu değiştirmedi. Ancak piyasalar, İngiltere’de yükselmeye devam eden enflasyon nedeni ile BoE’nin para politikasını sıkılaştırmaya daha yakın bir tavır bekliyordu. Bu tahminler 02 Şubat’ta karşılık bulmadı. Banka para politikasının her iki tarafa doğru da ilerleyebileceği vurgusunu yapmaya devam etti. Önümüzdeki dönemde BoE’nin atacağı bir sonraki adımı öngörebilmek ve bu paralelde Sterlin’in değerinin nasıl şekillenebileceğini tahmin etmek için, İngiltere’nin enflasyon rakamları önemli bir gösterge olacak gibi görünüyor. Yılın geri kalanında ada ülkesinde enflasyonun %2 seviyesinin ne kadar üzerine çıkacağı ve BoE’nin bu duruma ne kadar müsaade edeceği, İngiliz varlıklarında etkili bir dinamik olacak. BoE’nin enflasyon hedefi %2. Buna ulaşmak için, para politikası araçlarını nasıl kullanacağını piyasalar yakından takip edecek ve Mart ayındaki ilk gösterge, 16 Mart tarihinde gerçekleşecek BoE toplantısı olarak kaydedilmiştir.

Kaynak: Tradingeconomics

Brexit referandumunun ardından TÜFE’deki yaşanan düşüş, ağırlıklı olarak Sterlin’deki gerilemenin, İngilizler için yurtdışından alınan ürünlerin, görece daha pahalı olmasından kaynaklandı. Bu durumun devam ettiği, Ocak ayında TÜFE’nin art arda üçüncü ayda da yükseliş kaydettiği görülüyor.

Enflasyon oranının yılın geri kalan bölümündeki seyri, BoE’nin nötr para politikasını, genişlemeci tarafa mı, yoksa sıkılaştırıcı tarafa mı yaklaştıracağı konusunda ipuçları verebilir. Dolayısı ile piyasaların BoE’nin kararlarını, dolayısı ile Sterlin’in değerinin nasıl şekilleneceğini öngörebilme adına, İngiltere’nin enflasyon datasını yakından izleyecekler.

TÜFE’nin ilerleyen aylarda %2’nin üzerine çıkması ve yukarı yönlü eğilimini koruması, BoE’nin, bu durum karışında harekete geçebileceği yönünde açıklamalar yapmasına neden olursa, piyasalarda Banka’nın para politikasını sıkılaştırabileceği, yani faiz oranını artırabileceğine ilişkin beklentilerin fiyatlanması ile Sterlin değer kazanabilir.

TÜFE’nin %2’nin altında kalmaya devam etmesi, BoE’nin, para politikasını sıkılaştırmak, yani faiz artırmak için acelece etmeyeceği yönündeki beklentileri destekleyebilir. Bu gibi bir durumda ise Sterlin diğer gelişmiş ülke para birimleri karşısında gerileyebilir.

Brexit Sürecinde Sterlin Üzerinde Etkili Dinamikler

İngiltere’de Brexit referandumu sonrasında derin kayıplar veren Sterlin, sürece ilişkin gelişmelerin etkisi altındaki fiyatlama davranışlarına konu olmayı sürdürüyor. İngiltere Yüksek Mahkemesinin, hükümet için getirdiği parlamento onayı şartını Avam Kamarasında sağlayan Başbakan May, yasa tasarısının Lordlar Kamarasında görüşülmesinin ardından müzakere sürecini başlatacak.

Sterlin’deki yön arayışının bu süreçte nasıl şekilleneceği sorusunun cevabı, İngiltere ve Avrupa Birliği ülkeleri arasındaki ilişkilerin dizaynında saklı olacak. Bu bağlamda, ayrılığın ekonomik ve ticari ilişkileri incitecek bir formatta gerçekleşmesi Sterlin için olumsuz bir tabloyu, karşılıklı imtiyazlarla eski aktivite ve koşullara yakın işleyişi sağlayacak çözümler ise Sterlin için olumlu bir tabloyu doğurabilir. Piyasa, Sterlin’in değer kayıpları yaşaması muhtemel sancılı ayrılık senaryosunu Sert (Hard) Brexit, anlaşmalı ayrılık senaryosunu Yumuşak (Soft) Brexit olarak adlandırıyor.

Sert Brexit Senaryosu

Ayrılık sürecinin Sert Brexit çerçevesinde şekillenmesi, İngiltere’nin AB ülkelerinin aralarında ticareti serbestleştirip dışarıya karşı ortak tarife uyguladığı Gümrük Birliği ve Ortak Pazardan yararlanamaması sonucunu doğurabilir. Bu durumda İngiltere, AB üyesi ortaklarıyla ihraç malların maliyetini artıracak olan Dünya Ticaret Örgütü (WTO) kurallarına geri dönebilir. Ada ülkesinin toplam ihracatının %50’sini AB ülkelerine gerçekleştiği düşünüldüğünde, ülke ekonomisi için ilgili senaryonun öncelikli tercih olmayacağı düşünülebilir.

Dolayısıyla, İngiltere’nin AB ile serbest ticaret anlaşması ile daha yüksek menfaat arayışında olacağı düşünülebilir. Brexit sürecinden sorumlu hükümet yetkilisi David Davis’in “Serbest ticaret anlaşması, belirli alanlarda mevcut ortak pazar anlaşmalarının maddelerini içerebilir.” açıklaması, İngiltere kanadının bu husustaki hedef ve beklentilerine ilişkin ipucu sunuyor.

AB’nin 50 farklı ülke ile ikili serbest ticaret anlaşması bulunmakta. Ayrılığın yürürlüğe girmesinin ardından bu anlaşmaların İngiltere için geçersiz sayılacak olması, ada ülkesinin söz konusu ülkelerde pazar kaybına uğramaması adına süratli şekilde yeni koşulları düzenleyen anlaşmaları hayata geçirmesini zorunlu kılmaktadır.

İngiltere’nin yeni ticari anlaşmalarda arzuladığı statüyü elde edememesi küresel ticaret hacminde daralma kaygılarını da beraberinde getirebilir.

Yumuşak Brexit Senaryosu

Soft Brexit ile önceki ticari anlaşmaların yeni dönemde de büyük ölçüde aynı kalabileceği umudu var. Bu ihtimal dâhilinde, İngiltere ile AB ülkeleri arasındaki mal ve hizmet ticareti gümrük tarifesi olmadan devam etme olanağı yakalayacaktır.

Başbakan Theresa May’in bu doğrultuda, AB’nin şartlarını İngiliz yasaları haline getirip, ayrılık sonrası aynı AB kurallarının geçerli olmasını sağlamak istediğini biliyoruz.

AB üyesi olmayan İzlanda, Norveç ve Lichtenstein’dan oluşan ülkelerin Avrupa tek pazarına ulaşabilmelerini sağlayan Avrupa Ekonomi Alanı’nın, İngiltere’nin ayrıcalık arayışlarına çözüm üretip üretmeyeceği de tartışma konusu olmayı sürdürecek.

Ayrılığın sancısız ve anlaşmalı gerçekleşmesi, yani Yumuşak Brexit, küresel ticaret hacmine ilişkin olası kaygıların önüne geçecektir. Ülke para biriminin de bu seçeneğin doğurduğu sonuçlar altında görece kuvvetli kalması muhtemeldir.

İskoçya Sorunu

2014’ün Eylül ayında bağımsızlığı referanduma götüren İskoçya, Brexit kararının ardından yeniden ada ülkesinin gündeminde üst sıralarda yer bulmaya başladı. 2014’de %55 ile Birleşik Krallık’ın bir parçası olarak kalmayı seçen İskoçlar, bu kez Brexit nedeni ile rahatsız görünüyorlar. Konuya yakı kaynaklara dayandırılan haberlere göre İskoçya hükümeti, Avrupa Birliği’nden ayrılmanın kendi kararları olmadığı görüşündeler ve bir kez daha bağımsızlık referandumu yapma arzusu içerisindeler. Şubat ayının son günlerinde basına yansıyan bu yöndeki haberler, Sterlin üzerinde baskı yapmış ve GBPUSD paritesini aşağı çekmişti. Dolayısı ile Brexit ile birlikte İskoçların önümüzdeki dönemde nasıl adımlar atacağı da Sterlin için önemli bir dinamik olacak gibi görünüyor.

Bütün bu gelişmelerle birlikte GBPUSD paritesi için genel beklentiler nelerdir?

- Uzun vadeli olarak 200 ve 233 günlük üssel hareketli ortalamaların yer aldığı, 1,2840 – 1,2960 bölgesi altında negatif baskı devam etmektedir.

- Orta vadeli olarak Brexit sonrası kritik bir bariyer olarak kaydettiğimiz ve 04 Ekim 2016 tarihinden beri geçilemeyen 1,2810 ve son zamanlarda önemli bir baskı gördüğü 1,2675 bariyeri altında negatif baskı devam etmektedir.

- Kısa vadeli olarak 1,2375 seviyesi altında gerçekleşen günlük kapanış ile birlikte negatif baskı güçlenmiştir. Bu nedenle de yeni süreçte düşüş trendinin üst noktası 1,2545 seviyesi altında kaldığı müddetçe negatif baskının devam etmektedir.

GBPUSD paritesi eğer 1,2375 seviyesi altında günlük kapanışına devam ederse aşağı yönlü baskılarını 1,2200 1,2035 desteklerine taşıyarak 1,2035 seviyesinde yeniden karar vermek isteyebilir. Satıcılı seyrin daha da güçlenmesi ve 1,1900 – 1,1700 gibi rakamların hedeflenmesi için 1,2035 seviyesi altında hareketlere ihtiyaç vardır. Aksi takdirde 1,2375 – 1,2035 arasında sıkışık bir fiyatlama izleyebiliriz.

GBPUSD paritesi 1,2375 seviyesi üzerinde günlük kapanış kaydederse ilgili çıkışını düşüş trendinin üst noktası 1,2545 bariyerine taşımak isteyebilir. Ancak böyle bir çıkış oluşsa dahi genel görünümün 1,2545 altında negatif olduğu unutulmamalıdır.

Kısa vadeli olarak düşüş trendinin sonlanması ve orta – uzun dönemli kritik bariyerlere ulaşabilmesi içinse 1,2545 seviyesi üzerinde günlük kapanışa ihtiyaç olduğu unutulmamalıdır.

Kudret Ayyıldır

Başanalist